مؤشر حجم التداول الإجمالي (OBV) – الدليل الشامل للمتداولين

أكتوبر 28, 2020

سلسلة دليل النجاة للمتداول

ما يزال لدى عالم مؤشرات السيولة الكثير ليقدمه للمتداولين لدرجة قد تصيبهم بالارتباك عندما يتعلق الأمر بالأدوات الأفضل لتحسين أدائهم. وعادة ما يكون مؤشر حجم التداول الإجمالي (OBV) من بين أول ما يتبادر إلى ذهن السامع، وهذا أمر طبيعي. حيث يعد أداةً مفيدةً تعمل على مساعدة المتداولين في التنبؤ بالتغيرات المحتملة على سعر الأداة المالية بالاستناد إلى تحليل معلومات تدفق السيولة (أو حجم التداول). في هذا الدليل، سوف نصل إلى جوهر

مؤشر حجم التداول الإجمالي (OBV) من خلال التركيز على كيفية استخدامه، وإيجابياته وسلبياته، وأوجه مقارنته بالمؤشرات الأخرى.

ما هو مؤشر حجم التداول الإجمالي (OBV)؟

مؤشر مؤشر حجم التداول الإجمالي (OBV) هو مؤشر سيولة يعمل باستخدام معلومات تدفق الحجم لمساعدة المتداولين على التنبؤ بتغيرات أسعار الأسهم بشكل أكثر فاعلية.

ما هو مؤشر حجم التداول الإجمالي (OBV)؟

مؤشر مؤشر حجم التداول الإجمالي (OBV) هو مؤشر سيولة يعمل باستخدام معلومات تدفق الحجم لمساعدة المتداولين على التنبؤ بتغيرات أسعار الأسهم بشكل أكثر فاعلية. أو بمعنى آخر، يعكس مؤشر OBV الطريقة التي يتنبأ بها الجمهور بنتائج السوق الصعودية أو الهبوطية، أو كيفية قياس ضغط البيع والشراء.

تم تقديم المؤشر أول مرة عام 1963 بواسطة جوزيف جرانفيل. ونشر في كتابه مفهوم “

مفتاح جديد لجني الربح في سوق الأسهم “، حيث قام بتحليل أهمية حجم التداول في تتبع التغيرات في أسعار الأوراق المالية.

تعتمد فكرة المؤشر على أنه عندما تكون هناك زيادة في حجم التداول، فإنها ستؤثر على السعر في مرحلةٍ ما حتى لو لم يحدث ذلك في البداية. وعليه فإن السعر يرتفع أو ينخفض حسب نوع الأوامر السائدة.

شكل المؤشر نقلةً نوغيةً عندما تم تقديمه لأول مرة، ولا يزال حتى اليوم يتمتع بشعبية كبيرة بين المتداولين الفنيين. على الرغم من ذلك، بمجرد أن أصبح حجم السوق هدفًا للتلاعب، بدأت المبادئ التي تعتمد عليها معظم مؤشرات السيولة في فقدان فائدتها.

يستخدم المتداولون اليوم أيضًا مؤشر حجم التداول الإجمالي (OBV) كأداة لمساعدتهم على معرفة وقت تواجد كلٍّ من المؤسسات الاستثمارية والمستثمرين الأفراد في السوق. كما أنه يتيح لهم التمييز بين حجم التداول الذي تم إنشاؤه بواسطة أية مجموعة. إذا زاد حجم التداول على سبيل المثال، لكن السعر ظل ثابتًا نسبيًا، في البداية، فإن ذلك يشير إلى أن كل من صناديق التقاعد وصناديق الاستثمار المشترك قد تشتري الأدوات التي يبيعها المستثمرون الأفراد. بمجرد أن يتبع السعر حجم التداول ويرتفع، تبدأ المؤسسات الاستثمارية في البيع، بينما يبدأ المستثمرون الأفراد في الشراء.

مواضيع أخرى قد تعجبك:

فهم مؤشر حجم التداول الاجمالي (OBV) وآلية عمله

لفهم فكرة مؤشر OBV بشكل أفضل، دعنا نلقي نظرة على آلية عمله.

أولاً، يجب التنويه أن مؤشر حجم التداول الاجمالي OBV هو مؤشر تراكمي. مما يعني أنه كلما كان هناك تغيير في سعر الأداة، يتم تحديث الحجم الإجمالي للتداول في مؤشر OBV بشكل تراكمي.

على سبيل المثال، إذا ارتفع السعر يتم إضافة الحجم إلى قيمة المؤشر. بينما إذا انخفض السعر، يتم طرح الحجم من قيمة المؤشر. أما في حال ظل السعر مستقرًا، فلا يتم إضافة أو طرح أي حجم.

وعليه فإن قيمة المؤشر يمكن أن تكون موجبة أو سالبة حسب حالة السوق. تكون القيم إيجابية عندما يتجاوز سعر اليوم سعر الإغلاق لليوم السابق، بينما تظهر القيم سلبية عندما يكون سعر اليوم أقل من سعر إغلاق أمس. يمكن أيضًا رؤية مؤشر OBV يتأرجح حول خط الصفر.

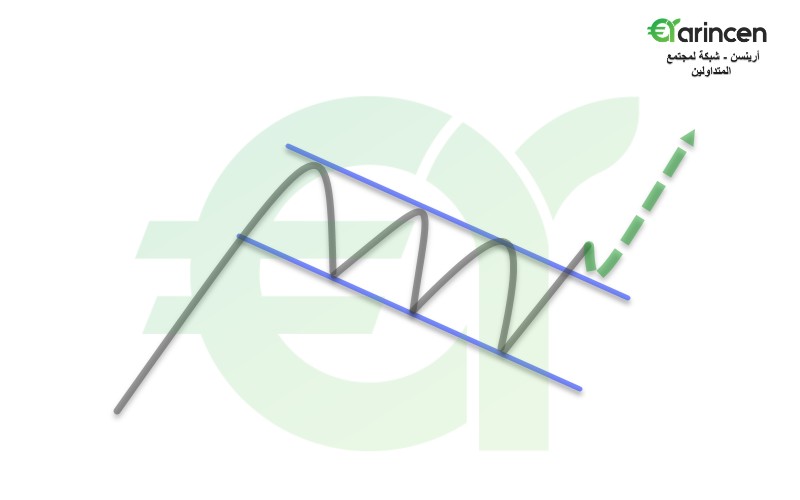

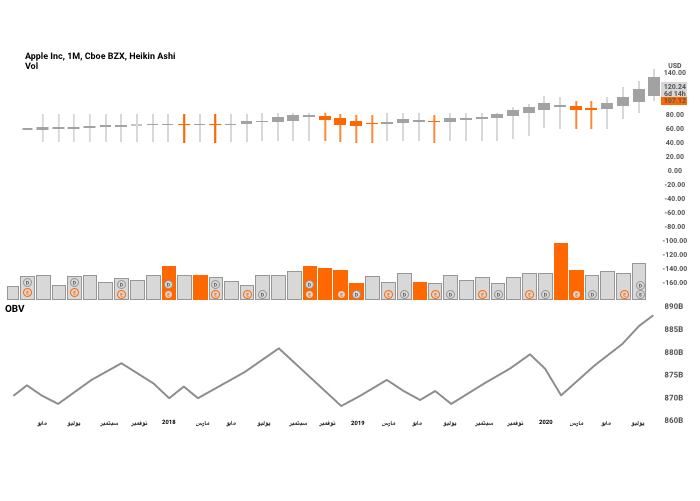

ولكن نظرًا لكيفية عمل مؤشر OBV، لا يهتم المتداولون كثيرًا بقيمته العددية الفعلية. ما ينظر إليه المتداولون هو طبيعة حركة المؤشر وانحدار الخط. إليك كيفية رسم مؤشر OBV على الرسم البياني:

يتم عرض مؤشر OBV كخط أزرق أسفل الرسم البياني. يمكنك أيضًا رؤية القيمة العددية للمؤشر على الرغم من عدم أهميتها. يُنصح بالتركيز على انحدار الخط واتجاهه العام بدلاً من ذلك. وذلك لأنهما يشيران إلى ضغوط الشراء والبيع بشكل أفضل.

فكرة مؤشر حجم التداول الإجمالي (OBV) باختصار: يجب أن يتبع سعر الأداة حجم التداول.

كيفية حساب مؤشر حجم التداول الإجمالي (OBV)

الصيغة

نستخدم لحساب مؤشر حجم التداول الإجمالي صيغة بسيطة ومباشرة كالآتي:

OBV= OBVالسابق ± حجم التداول

حيث:

- OBV: المستوى الحالي مؤشر حجم التداول الإجمالي

- OBVالسابق: مستوى مؤشر حجم التداول الإجمالي لليوم السابق

- حجم التداول: أحدث حجم تداول، ويمكن أن يكون موجبًا / سالبًا أو صفرًا

الحساب

في الواقع، إن حساب قيمة مؤشر حجم التداول الاجمالي (OBV) سهلٌ للغاية إذا كنت تعرف كيفية التعامل مع العلاقة بين أسعار الإغلاق ليومي تداول متتاليين.

حيث يمكن أن يكون هناك ثلاثة سيناريوهات مختلفة حسب علاقة السعر؛ يمكن أن يكون سعر اليوم أعلى أو اقل أو يساوي سعر الأمس. إليك كيف تبدو صيغة مؤشر OBV في كلٍّ من السيناريوهات الثلاثة:

عندما يكون سعر اليوم أعلى من سعر الأمس:

OBV = OBVالسابق + حجم تداول اليوم

عندما يكون سعر اليوم أقل من سعر الأمس:

OBV = OBVالسابق – حجم تداول اليوم

عندما يكون كلا السعرين متساويين:

OBV = OBVالسابق

فيما يلي مثال على سعر السهم الافتراضي وحجم التداول لتوضيح آلية عمل هذه الحسابات بشكل فعلي:

- اليوم الأول: سعر الإغلاق 50.00 دولار ، بحجم تداول 10000 سهم

- اليوم الثاني: سعر الإغلاق 50.10 دولار، بحجم تداول 12500 سهم

- اليوم الثالث: سعر الإغلاق 50.15 دولار، بحجم تداول 11000 سهم

- اليوم الرابع: سعر الإغلاق 50.14 دولار ، بحجم تداول 14000 سهم

- اليوم الخامس: سعر الإغلاق 50.14 دولار، بحجم تداول 12000 سهم

من المثال أعلاه يمكننا رؤية أن اليومين الثاني والثالث هما أيام صعود، بينما الباقي أيام هبوط. يتم إضافة حجم أيام الصعود إلى مؤشر OBV، بينما يتم طرح أيام الهبوط منه. إليك كيف سيبدو مؤشر OBV في كل يوم من الأيام الثلاثة حسب البيانات أعلاه:

- ا ليوم الأول OBV = 0

- OBV لليوم الثاني = 0 + 12500 = 12500

- OBV لليوم الثالث = 12500 + 11000 = 23500

- OBV لليوم الرابع = 23500 – 14000 = 9500

- OBV لليوم الخامس = 9500

كما ترى في اليوم الخامس لم يتغير السعر، لذا فقد ظلت قيمة مؤشر OBV مساوية للسعر السابق.

كيفية استخدام مؤشر حجم التداول الإجمالي (OBV)

يستخدم المتداولون في الوقت الحاضر مؤشر OBV لتحديد تأكيدات الاتجاه وانعكاسات الاتجاه (الاختلاف) وأسواق ذروة البيع والشراء وما إلى ذلك.

وكما ذكرنا سابقًا أن المتداولين يستخدمون مؤشر OBV لاكتشاف وجود المؤسسات الاستثمارية وصغار المستثمرين. الآن لنكن عمليين ونرى كيف يمكنك الاستفادة منها.

أفضل طريقة هي البحث عن الاختلافات بين السعر وحجم التداول. يمكن أن تساعد هذه الاختلافات المتداولين الفنيين في التعرف على حركتين قادمتين في السوق:

- انخفاض السعر الفوري – عندما ينخفض حجم التداول دون أن يتزامن معه انخفاض في السعر؛

- ارتفاع السعر الفوري – عندما يرتفع حجم التداول دون أن يتزامن معه زيادة في السعر؛

إذا لاحظت مثل هذه المواقف، فهذا مؤشر على أنه قد تكون هناك فرص للشراء / البيع مقابل الاتجاهات السائدة غير الصحيحة.

إن الطريقة الأساسية للاستفادة من هذه المواقف هي البيع عند ملاحظة أن حجم التداول ينخفض دون أن يتبعه انخفاض فوري في السعر. أو يمكنك الشراء عند ملاحظة ارتفاع حجم التداول دون أن يتبعه ارتفاع في السعر. يوحي مؤشر OBV إلى أن السعر سيتبع الحجم قريبًا في أيٍّ من السيناريوهين.

يأخذ المستثمرون المؤسسيون المحنكون هذا النوع من الاستراتيجية إلى مستوى آخر. حيث يدفعون بالسعر إلى أعلى بشكل مصطنع فقط لكي يتبعه صغار المستثمرين ويضيفوا إلى الاتجاه السائد. لا يرغب مستثمرو التجزئة في الغالب تفويت فرصة الاستفادة من زخم السوق المستقر المحتمل. وهذا هو السبب في انضمامهم للاتجاه السائد بمجرد أن يبدأ السعر في الارتفاع. وهذا هو الوقت الذي يبدأ فيه المستثمرون المؤسسيون جني الأرباح من خلال البيع لمستثمري التجزئة الذين انضموا للتو.

سيساعدك تطبيق مؤشر OBV في كشف هذه السيناريوهات والابتعاد عن مثل هذه الاتجاهات غير المستقرة والمُشكلة بشكل مصطنع.

ما هي الأسواق التي يعمل فيها مؤشر OBV؟

تجدر الإشارة إلى أنه، على غرار مؤشرات الحجم الشائعة الأخرى مثل مذبذب حجم Klinger ومؤشر الحجم السلبي ومؤشر تدفق الأموال، يعمل مؤشر OBV فقط في الأسواق ذات حجم التداول المرتبط بالبورصة. وهو ما يعني في معظم الحالات؛ وجود أسواق مضاءة وأماكن رسمية.

يجب ألا يعوّل على مؤشر OBV كركيزة أساسية في استراتيجية التداول. فهي مجرد أداة لتكملة استراتيجية مستقرة تم اختبارها على مدار الوقت. التداول بالإستناد إلى تحليل بيانات حجم التداول لوحده فحسب ليس قابلاً للتطبيق في أسواق اليوم.

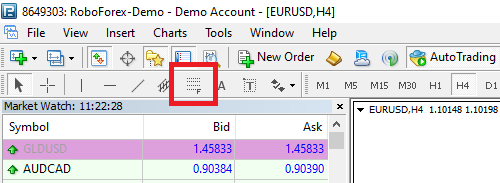

إعداد المؤشر في مخطط التداول الخاص بك

كمؤشر لتتبع الحجم، يأتي OBV جاهزًا للعمل ولا يتطلب أي تعديلات معينة. يتم تحديد الإعدادات مسبقًا نظرًا لأن مؤشر حجم التداول الإجمالي (OBV) يضبط قيمه تلقائيًا بناءً على الحسابات الآلية التي يقوم بها.

ومع ذلك، يمكنك دائمًا تغيير لون أو سمك خط المؤشر إذا وجدت هذا مهمًا لتجربة مستخدم أكثر سلاسة. على سبيل المثال، إذا كان الخط أخضر بشكل افتراضي وتفضل النظر إلى مخططات الشموع العادية، فقد ترغب في تغيير لون الخط لتجنب المواقف المربكة.

لمزيد من الراحة، يمكنك أيضًا تغيير الموضع الذي يظهر فيه مربع OBV على مخططك لتحسين إدارة مساحة تداولك بفاعلية.

يجب أن تتأكد عند إعداد مؤشر OBV على مخططك لتجنب تحليله خلال أطر زمنية أقل (أقل من 4 ساعات) لأن تلك الأطر ذات التقلبات العالية، والتي يمكن أن تضيف ضوضاء غير ضرورية.

الاختلاف (دايفرجنس)

يعد التعرف على اختلافات الاتجاه مهارة أساسية يجب امتلاكها في حال رغبت في تحقيق النجاح في عالم التداول. ويمكن لمؤشر OBV مساعدتك في هذا الصدد. يعمل المؤشر على الإشارة إلى ما إذا كان سعر الأداة التي تتداولها على وشك عكس الاتجاه أو استمراره.

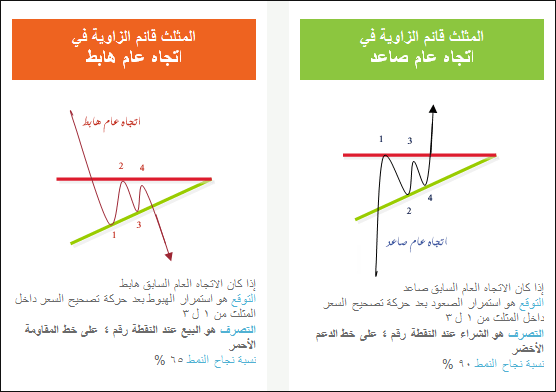

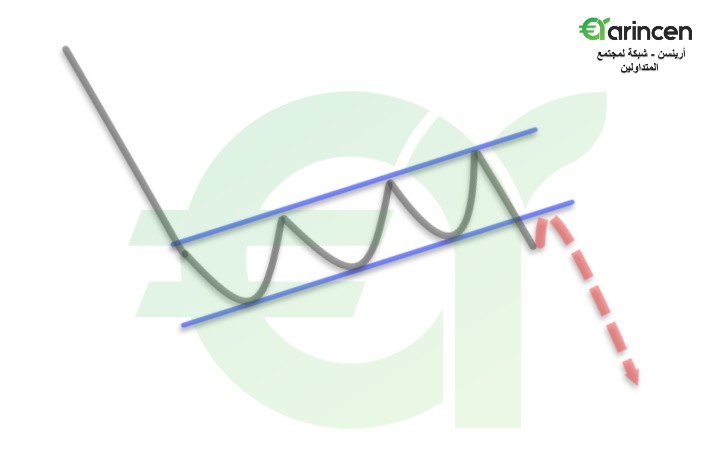

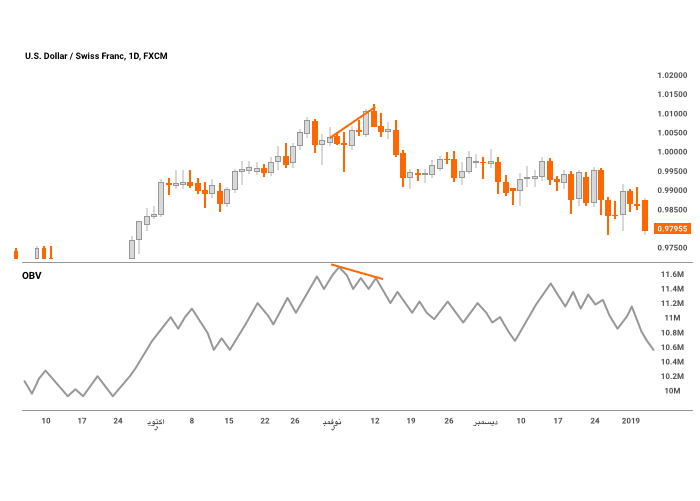

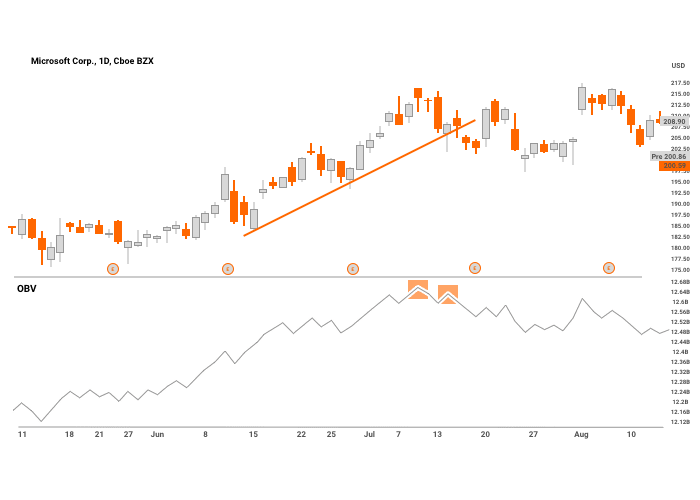

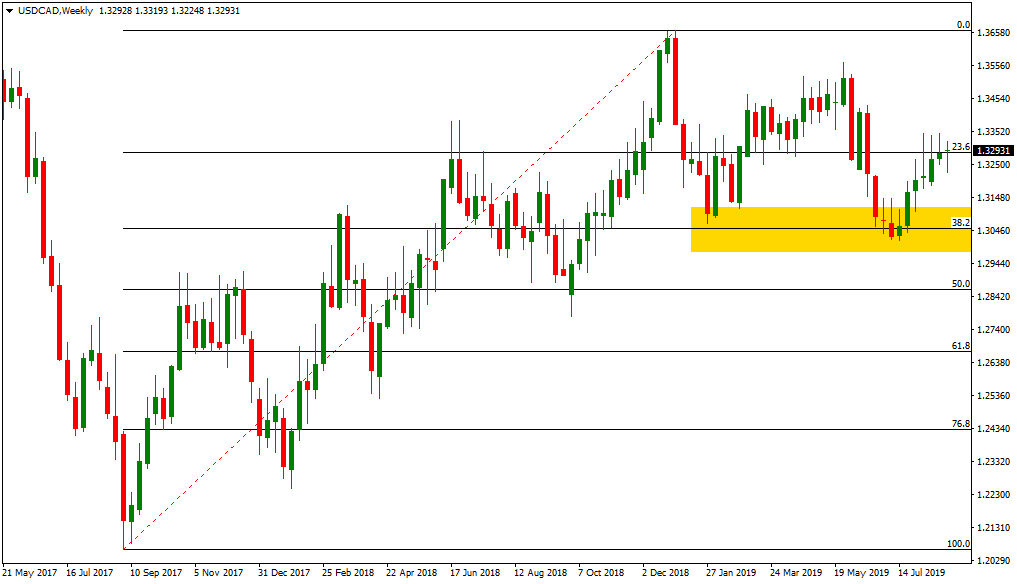

إليك التطبيق العملي لما نتحدث عنه. في الترند الصاعد، لدينا اختلاف ملحوظ عند وصول السعر إلى قمم أعلى، مع تسجيل مؤشر OBV لقمم أقل. ويسمى هذا بالاختلاف الهبوطي. وفيما يلي مثال عليه:

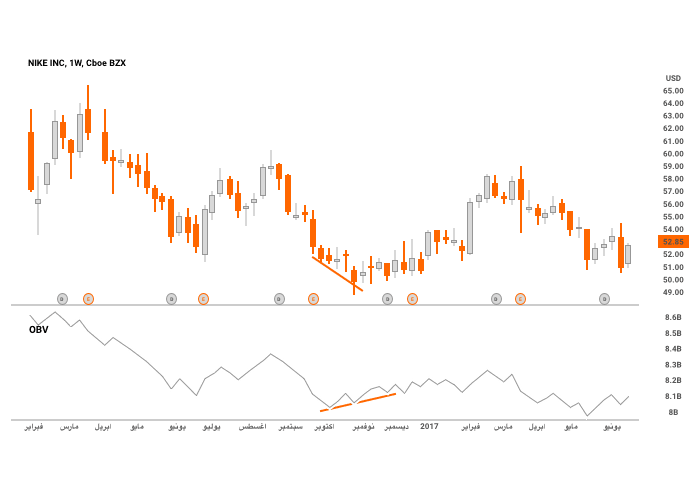

في حين يحدث الاختلاف في الاتجاه الهبوطي عندما يسجل السعر إلى أدنى قيعان أقل بينما يعمل مؤشر OBV على تسجيل قيعان أعلى. وهو ما نطلق عليه الاختلاف الصعودي، يمكنك ملاحظته في المثال أدناه.

حين يعمل مؤشر OBV على تسجيل قمة أقل، فذلك يتم تفسيره على أن الثيران (المضاربين على إرتفاع الأسعار) يضعفون، وبالتالي يشير هذا إلى تزايد ضغط البيع. من ناحية أخرى، حين يسجل مؤشر OBV قاعًا أعلى، فهذا يشير إلى أن الدببة يفقدون الزخم، وأن ضغط الشراء في التزايد.

يمكن أن تساعدك هذه التناقضات بين السعر وحجم التداول في توقع انعكاسات الاتجاه القادمة. بالنظر إلى السعر فقط، قد تفترض أن الاتجاه على وشك أن يستمر، ولكن في حال مزجت اسنخدام مؤشر OBV في مخططك أيضًا، يمكنك الحصول على إشارة إضافية على أن اتجاه السعر على وشك التغيير.

خطوط الاتجاه و تأكيد الاتجاه

الأشخاص الذين يستخدمون مؤشر OBV غالبًا هم المتداولون الذين يبحثون عن تأكيدات الاتجاه أو يحاولون تحديد قوة الإتجاه ومدى مساره الجاري بشكل صحيح.

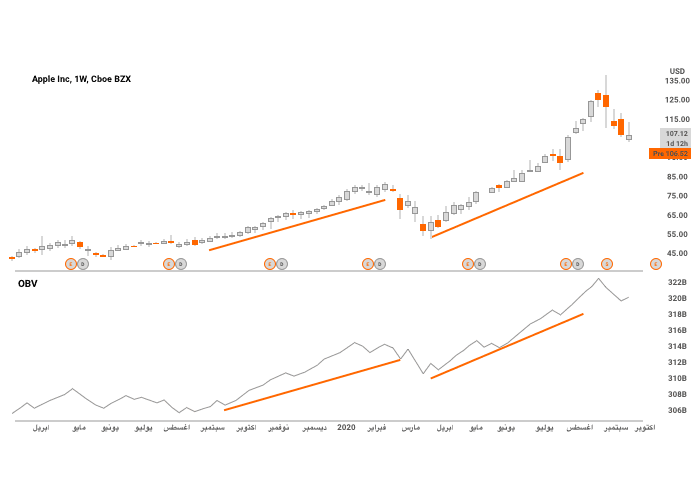

المنطق هنا بسيط، إذا كان سعر أصل معين يرتفع بانسجام مع حجم التداول، فلديك تأكيد على أن الاتجاه مستقر. على سبيل المثال، إذا رأيت اتجاهًا صعوديًا للسعر ويتم ترجمة ذلك في حجم التداول أيضًا، فإن النظرية تشير إلى استمرار الاتجاه أكثر.

من المفيد أيضًا مراعاة منحدر خط OBV. يشير الاتجاه المصحوب بخط OBV ذو انحدار حاد إلى كونه يزداد قوة، مع وجود مشاركون جدد يتطلعون إلى دخول السوق.

ضع في اعتبارك أيضًا أنه إذا كان التغيير في المنحدر حادًا جدًا، فقد يشير أيضًا إلى اقتراب الاتجاه من نهايته. السبب هنا هو أن سيكولوجية السوق تظهر أن المتداولين يميلون إلى أن يكونوا أكثر إيجابية عندما يقترب الاتجاه من نهايته بسبب تحركات السوق الأخيرة المتراكمة في مسار الاتجاه. ومن هذا المنطلق، يشير خط OBV شديد الانحدار إلى أن معنويات السوق أصبحت إيجابية للغاية أو سلبية للغاية. وبالتالي، قد يكون الانعكاس قاب قوسين أو أدنى.

للحصول على مزيد من التأكيد، يقترح المطور الأصلي لمؤشر OBV والعديد من المتداولين كذلك، تطبيق المؤشر ودمجه مع متوسط متحرك لمدة 20 فترة.

استراتيجيات التداول باستخدام مؤشر حجم التداول الإجمالي (OBV)

على الرغم من كون مؤشر حجم التداول الإجمالي (OBV) أداةً بسيطة ومباشرة، إلا أن قوة المؤشر لم تجعل منه خيارًا شائعًا لجميع أنواع المتداولين. مع ذلك، يدرك كل مشارك في السوق، من المبتدئين إلى المحترفين، فوائد تكامل استراتيجية التداول عن طريق إضافة أحد مؤشرات السيولة.

ما يشترك فيه كل هؤلاء المتداولين هو قاعدة التداول البسيطة:

اتبع دائمًا وتداول في اتجاه مؤشر OBV.

دعنا نلقي نظرة على بعض استراتيجيات التداول الأكثر اعتمادًا على نطاق واسع بناءً على مؤشر OBV.

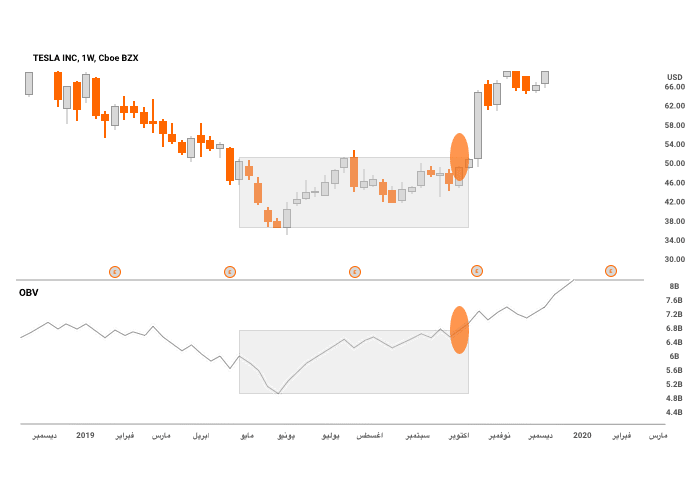

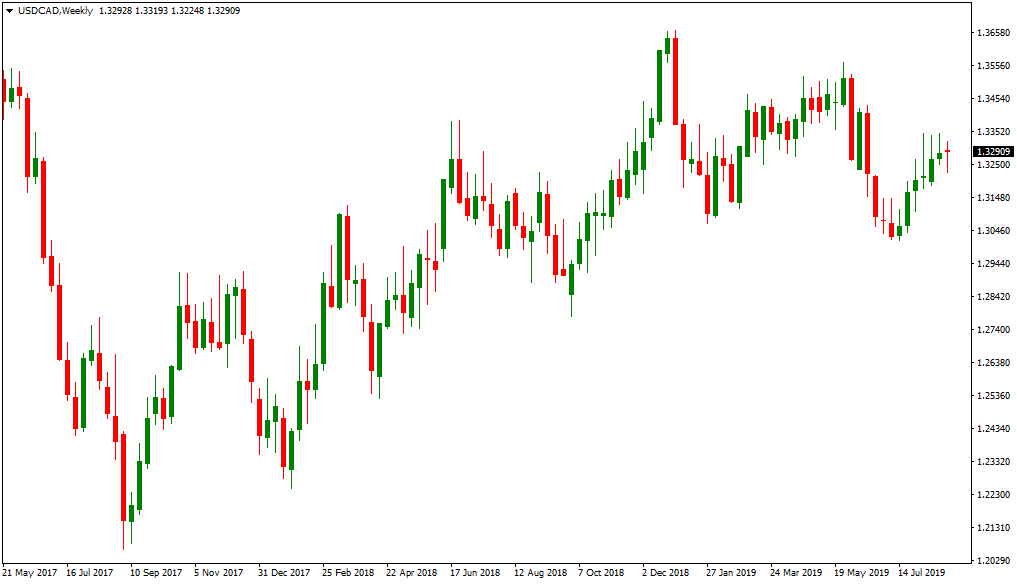

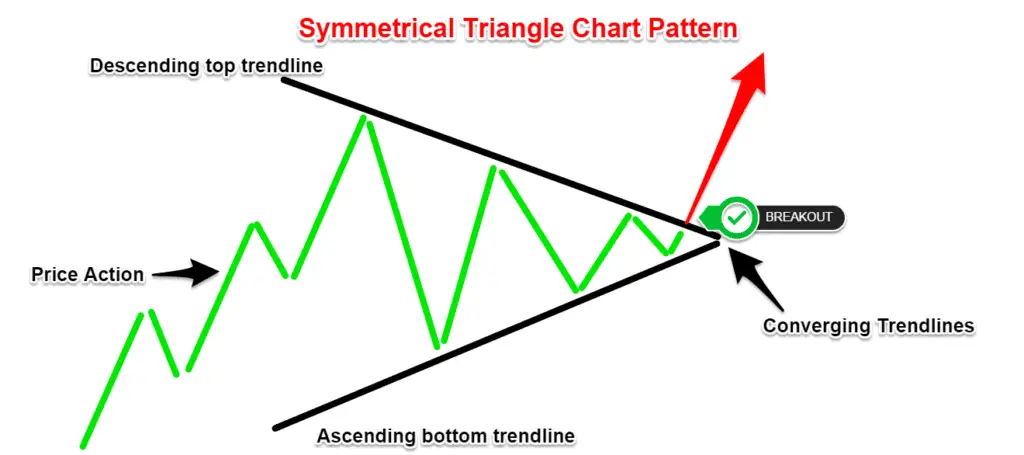

تحديد الاختراقات

على الرغم من أنه ليس من المستحسن، إلا أن البعض يفضل التداول فقط الجمع بين اتجاه السعر ومؤشر OBV. يمكن أن يثبت هذا أنه إستراتيجية سهلة التطبيق وسليمة نسبيًا عند البحث عن الاختراقات.

للقيام بذلك، يبدأ المتداولون بتحديد مستويات الدعم والمقاومة القوية. وفي كثير من الحالات، يمكن أن يساعد مؤشر OBV في تأكيد الاختراق حتى قبل أن يرتفع السعر أو ينخفض. والسبب هو أن حجم التداول غالبًا ما يكون تمثيلًا واضحًا لضغط شراء أو بيع و يعكس عوامل سلوك المتداولين قبل أن ينعكس السعر فعليا.

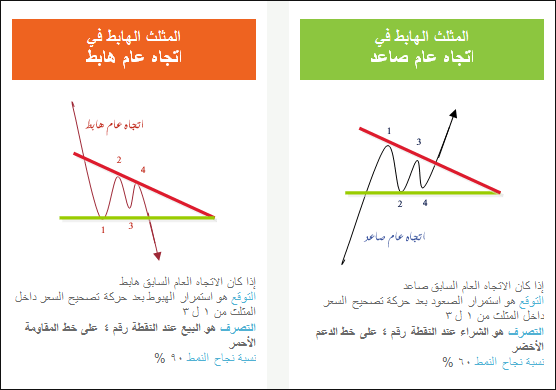

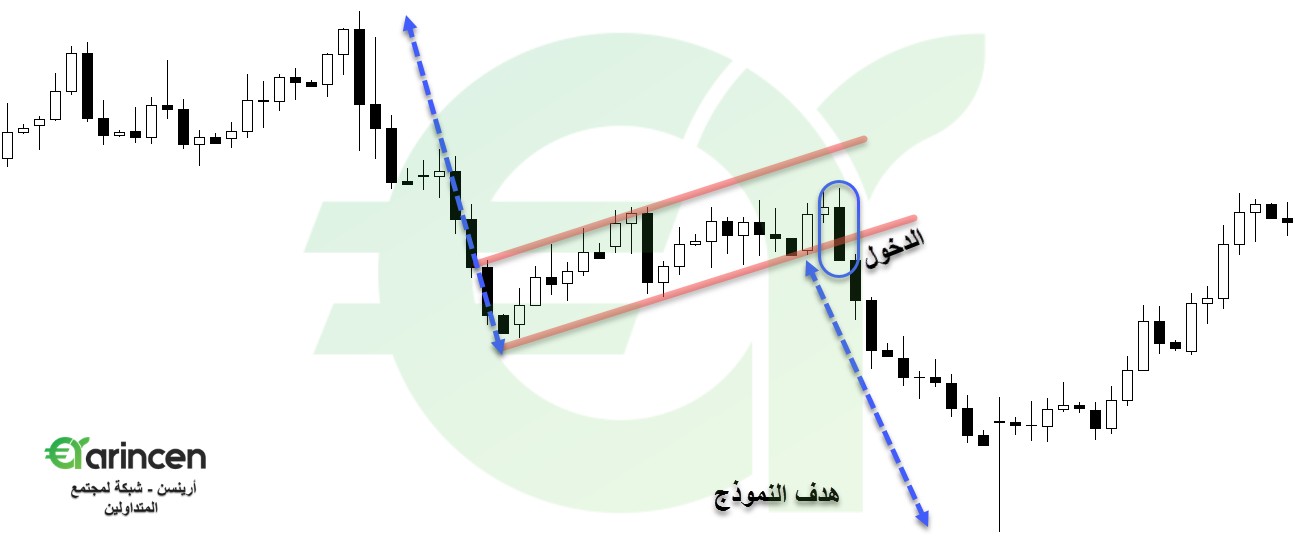

إليك كيف تبدو الإستراتيجية على الرسم البياني. كما ترى ، فإن مؤشرOBV يكسر القنوات قبل أن يفعل السعر. وبعد لحظات قليلة ، يتبعه السعر ويؤسس اتجاه صعودي واضح.

فالمتداولون الذين يستخدمون OBV لرصد الاختراقات يتقدمون بواسطة فتح مركز عند مستوى السعر حيث يحدث الاختراق ، كما هو متوقع بواسطة مؤشر الحجم. أخيرًا ، يكملونها بإيقاف خسارة ضيق (أعلى / أسفل أحدث تأرجح). حيث يمكن أن يؤدي هذا إلى ربح صغير ولكن ثابت.

يساعد مؤشر الحجم أيضًا في تحديد الاختراقات الخاطئة. تحدث حالات الاختراق الكاذب عندما يكون هناك انخفاض أو زيادة طفيفة فقط على حجم التداول عند الاختراق. ويشير هذا إلى عدم الاهتمام ويجب أن يكون بمثابة علامة تحذير لاحتمالية عالية على كون الاختراق زائف.

تعمل هذه الإستراتيجية حتى مع فئات الأصول حيث يميل السعر إلى النطاق لفترة طويلة جدًا، ويكون المتداولون عرضة لخطر فقدان التركيز.

تحديد علامات استنفاذ الإتجاه

يمكن أن يساعد الحجم المتداولين في تحديد السيناريوهات التي يفقد فيها المشاركون في السوق الزخم، وحدوث تحول محتمل في مسار الاتجاه.

ويشار لهذه الحالات بما نسميه عادة “إرهاق الثور” أو “إرهاق الدب”. وعادة ما يتبع هذه الحالات بحدوث دايفرجنس (اختلاف). الفكرة هي أن السوق الصاعد يجب أن يكون مصحوبًا بحجم تداول متزايد. وذلك لأنه من أجل الاستمرار في رفع الأسعار، يحتاج المشاركون في السوق إلى زيادة الحماس.

يطبق المتداولون مؤشر OBV لتحديد أسواق ذروة الشراء والبيع مع ميل قوي للعودة إلى المتوسط. للقيام بذلك، ينظر المتداولون إلى التناقض بين خط OBV واتجاه السعر. إذا كان الاتجاه قد تحرك كثيرًا في أي من الاتجاهين، في حين أن مؤشر OBV متأخر الحركة أو يتحرك في الاتجاه المعاكس، فإن المتداولين المتمرسين يعتبرون ذلك لحظة جيدة للدخول.

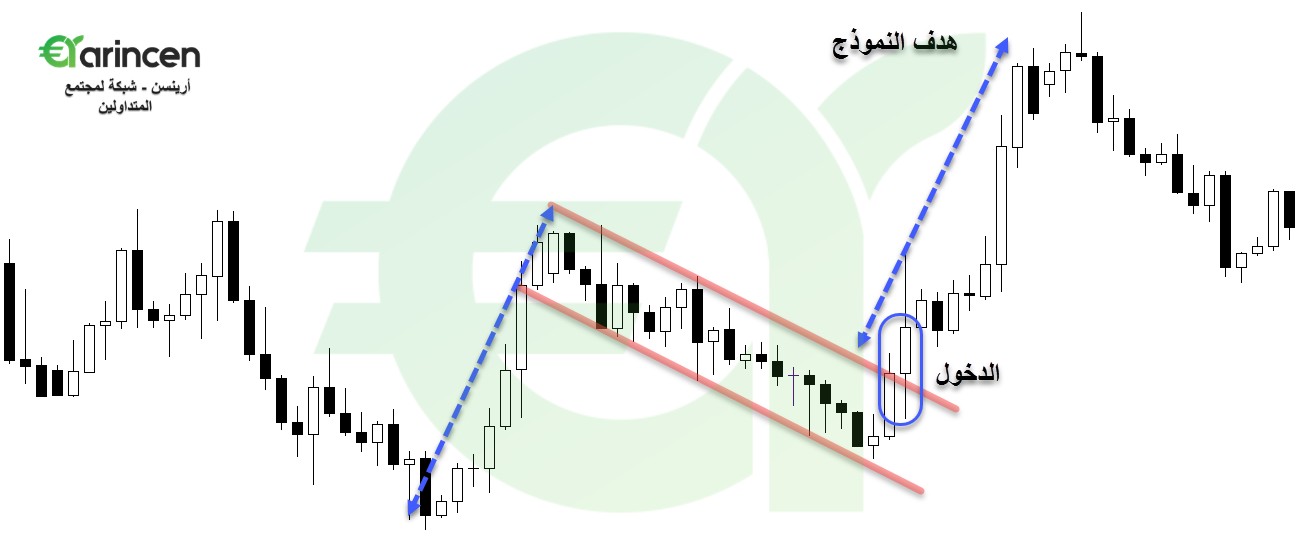

إليك كيفية تداولها. حين يقوم السعر بتحقيق ارتفاعات أعلى، في حين يشير OBV إلى قمم منخفضة (دايفرجنس)، فهناك فرصة جيدة لأن ترى انعكاسًا في السعر. ومع ذلك ، لا يُنصح بتداول مثل هذه الإشارات على الفور. أفضل شيء هو إضافة مؤشر مذبذب لمساعدتك على تأكيد دخولك.

في المثال أدناه، الإشارة الصحيحة هي إغلاق السعر أسفل خط الاتجاه السفلي للقناة الصاعدة. إذا عمل مؤشر OBV على تأكيد ذلك أيضًا، يمكنك فتح مركز بيع بمجرد إغلاق السعر أسفل خط الاتجاه.

ومع ذلك، لتطبيق هذه الحركة، من الضروري أن تضع في اعتبارك أن تغيّر السعر بفعل حجم تداول صغير ليس إشارة قوية. من الأفضل دائمًا أن يكون تغيّر السعر مصاحبا لزيادة في حجم التداول. لأن هذا يشير إلى أن شيئًا ما قد تغير بشكل أساسي.

أمثلة على التداول باستخدام مؤشر حجم التداول الإجمالي (OBV)

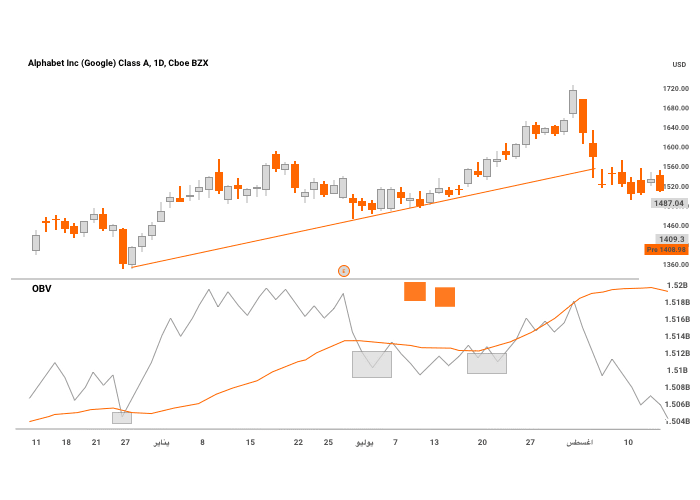

دعنا الآن نلقي نظرة على مثال حول كيفية استخدام مؤشر حجم التداول الإجمالي (OBV) لتحديد الحالات التي يرتد فيها الاتجاه عن خط السعر العام ويعكس حركته. ولتغطية هذا المثال، سوف ننظر في سهم GOOGL.

للتنبؤ بشكل أفضل بالتحولات في اتجاه السعر، نقوم بإقران OBV بمتوسط متحرك لمدة 20 يومًا. كما ترى، يتبع OBV المتوسط المتحرك عن كثب في بعض أجزاء المخطط. في حالات أخرى، هو بعيد المنال. والسبب هو أننا اخترنا فترة شديدة التقلب لأداة معينة. بشكل عام، عندما تقوم بتحليل الأطر الزمنية الأكبر (أكثر من يوم واحد)، فإن التقلب سيكون أقل. هذا يعني أن استخدام المؤشرين يجب أن يسير جنبًا إلى جنب.

في كل مرة ينخفض فيها مؤشر حجم التداول الإجمالي (OBV) إلى ما دون المتوسط المتحرك ثم يتحرك مرة أخرى فوقه، يتم رفض السعر من خط الاتجاه. وذلك يؤدي إلى ارتداد جديد وحركة صعودية.

مزايا وعيوب استخدام مؤشر OBV

ربما يمكنك القول أن مؤشر حجم التداول الإجمالي (OBV) هو أكثر مؤشرات السيولة شيوعًا، لكنه مع ذلك لا يخلو من بعض العيوب. ولديه إيجابياته بالطبع ولكن لديه أيضًا بعض القيود الملحوظة. يمكن أن يكون بعضها مكلفًا للمتداول إذا لم يأخذها في الاعتبار قبل وضع استراتيجية التداول الخاصة به.

دعونا نلقي نظرة على المزايا والعيوب الواضحة لمؤشر حجم التداول الإجمالي (OBV). ستساعدك هذه في معرفة ما إذا كان من المفيد تضمينها في خطة التداول الخاصة بك:

مزايا مؤشر OBV

بسيط وسهل الاستخدام حتى بالنسبة للمبتدئين

يمكنك تعلم كل شيء حول المؤشر كطريقة حسابه وكيفية قراءته والاستفادة منه والحصول على إشارات التداول التي تولدها في بضع جلسات تداول. بالطبع، سيتعين عليك إتقانها بمرور الوقت لتمييز أفضل لأحجام التداول القادمة بفعل المستثمرين المؤسساتيين عن حجم التداول الناشئ بفعل المتداولين الأفراد. قد تكون هناك أيضًا إشارات مزيفة وتدفقات أوامر متضخمة. ومع ذلك، بشكل عام، من الآمن أن نقول إن مؤشر OBV هو من بين المؤشرات الأكثر ملاءمة للمبتدئين.

يعمل في جميع الأسواق

تم اثبات كفاءة مؤشر حجم التداول الإجمالي (OBV) واختباره على مدار الوقت وثبت أنه يعمل في جميع الأسواق، سواء كانت الأسهم أو الدخل الثابت أو العقود الآجلة أو العملات الأجنبية أو العملات المشفرة ، إلخ. الشرط الوحيد هو أن يكون حجم تداول للسوق مرتبط بالبورصة وأن يقوم التحليل على أطر زمنية أطول.

أفضل أداة لتكملة إستراتيجية التداول بإشارات تستند لحجم التداول

يعتبر معظم المتداولين أن مؤشر OBV هو الأكثر شيوعًا بين جميع مؤشرات الحجم. إنه مؤشر في الوقت الفعلي، مما يعني أنه من بين الأدوات المفضلة للمتداولين اليوميين. كما يستخدمه المستثمرون على المدى الطويل. وكذلك يفعل المحترفون الذين يرغبون في استكمال تحليلهم عن طريق إضافة بعض الرؤى المستندة إلى حجم التداول.

عيوب مؤشر OBV

حجم التداول هذه الأيام عرضة للتلاعب

يمكن لصانعي السوق والمتداولين ذوي السرعة العالية في كثير من الأحيان تضخيم أرقام حجم التداول عن طريق إنشاء أوامر وهمية وإلغائها قبل التنفيذ مباشرة. ويمكن أن يؤدي الارتفاع الهائل في حجم التداول إلى التشويش على المؤشر لفترة من الوقت. إذا كنت تعتمد على مؤشر OBV لوحده، فقد يعمل ذلك على تضليلك وقد يقودك للتسرع في قرار التداول على الاتجاه الخاطئ.

يتطلب ثقة عمياء

يعد OBV مؤشرًا رائدًا، مما يعني أنه ينتج إشارات، لكنه لا يكشف الكثير عنها. المعلومات محدودة ولا يستطيع المتداول تحليل العوامل التي تؤدي إلى إشارة معينة. على سبيل المثال، يعمل مؤشر OBV على الأخذ بإعتباره إضافة /أو طرح نفس حجم التداول بغض النظر عن حركة السعر. سواء كانت بضعة سنتات أو بضعة دولارات.

لهذا السبب، لا يمكننا اعتبار المؤشر عنصرًا حاسمًا من حيث بيانات تحليل الأسعار. وهو ما يعني أن المتداول يجب أن يتخذ قفزة ثقة في كل إشارة يتم إنشاؤها.

لا يمكن استخدام OBV لوحده كمقياس مستقل

على الرغم من أن هذا يمكن أن يقال عن جميع المؤشرات إلى حد كبير، فإن الأمر يتطلب مزيدًا من التشديد في حالة استخدام مؤشر OBV. نظرًا لعدم وجود حسم في تحليل حجم التداول، ينبغي على المتداولين في كثير من الأحيان استكمال المؤشر مع مؤشرات أخرى، على سبيل المثال، عن طريق إضافة خط MA إلى OBV للبحث عن الاختراقات.

الفرق بين مؤشر حجم التداول الإجمالي (OBV) والمؤشرات الأخرى

يمكنك القول أن مؤشر حجم التداول الإجمالي (OBV) هو أكثر مؤشرات السيولة (أو المؤشرات الحجمية) شيوعًا. ويعتبره العديد من المتداولين أحد المؤشرات الأكثر موثوقية أيضًا.

لتحديد ما إذا كان هذا هو الحال بالفعل، فإن أفضل ما يمكنك فعله هو مقارنته بالبدائل ومعرفة الاختلافات الرئيسية.

مؤشر الحجم التداول الاجمالي مقابل مؤشر حجم دلتا التراكمي

غالبًا ما يقارن المتداولون مؤشر OBV مع مؤشر حجم دلتا التراكمي. ومع ذلك، بصرف النظر عن كونها مؤشرات تستند إلى تحليل حجم التداول، فليس بينهما الكثير من أوجه التشابه الأخرى.

ففي حين يعمل OBV على حساب جميع أحجام التداول، يعكس مؤشر حجم دلتا التراكمي فقط حجم التداول الذي يحدث في جانبي العرض والطلب. يقوم بذلك عن طريق أخذ قيم دلتا لجميع الأشرطة وتمثيل ذلك من خلال رسم بياني. يكون المؤشر مفيدًا عندما يحاول المتداول تحديد ضغط البيع والشراء عند مستويات أسعار مختلفة (أي، قمم وقيعان موجة تأرجح).

فكر في OBV كمؤشر أكثر شمولية وحجم دلتا التراكمي كمؤشر أكثر تخصصية. فبينما يوفر لك OBV لقطة أوسع، فإن مؤشر الدلتا التراكمي يظهر فقط المتطرفين.

يجد المتداولين الذين يعتمدون على تدفق الطلبات كلا المؤشرين مفيدين وقد يطبقون كل منهما حسب الموقف.

مؤشر حجم التداول الاجمالي (OBV) مقابل مؤشر خط التراكم/التوزيع

يشبه مؤشر حجم التداول الاجمالي OBV مؤشر خط التراكم/التوزيع بمعنى أنهما مؤشرا زخم (مؤشرات قياس سيولة) ويساعدان في تحديد وجود المستثمرين المؤسسيين في الأسواق. بصرف النظر عن ذلك، فإن المؤشرات مختلفة تمامًا.

الاختلاف الرئيسي هو الطريقة التي تجري بها حسابات كل منهما. ففي حالة مؤشر OBV، يمكنك إضافة حجم تداول أيام الصعود، مع طرح حجم تداول أيام الانخفاض. في حالة مؤشر خط التراكم/التوزيع، تأخذ الصيغة موضع السعر الحالي بالنسبة لأحدث نطاق تداول لها وتضربه في الحجم لفترة معينة.

هذا يعني أن مؤشر A/D لا يأخذ في الاعتبار سعر الإغلاق السابق. كما يستخدم المضاعف بناءً على النقطة المحددة ضمن نطاق الفترة الزمنية التي أغلق فيها السعر.

عوامل مؤشر A / D في القوى الدافعة وراء تحركات الأسعار. ومع ذلك، فإنه لا يأخذ في الحسبان تغيرات الأسعار من فترة زمنية إلى فترة أخرى. وهو ما يمكن أن يؤدي هذا إلى خلق حالات شاذة وخداع المتداولين.

هذا لا يعني أن أحد المؤشرات أفضل من الآخر. نحن فقط نحسبهم بشكل مختلف. وهو ما يعني أيضًا أن المتداولين يمكنهم استخدام إشارات المؤشرين للتأكيد عليها أو رفضها. إذا تم استخدامهما معًا، يمكن أن تشير القوة في كلا المؤشرين إلى ضغط شراء واضح. وفي الوقت نفسه، يجب اعتبار الضعف في كلاهما علامة على ضغط البيع.

هل استخدام مؤشر OBV مجدي هذه الأيام؟

للإجابة على هذا السؤال، يجب أن نبدأ بالتركيز على سمتين رئيسيتين لأسواق اليوم – السيولة والتقلب. لقد قطع كلاهما شوطًا طويلاً منذ الوقت الذي تم فيه اقتراح مؤشر OBV لأول مرة في الستينيات.

وفي هذه الأيام، نرى أن أحجام التداول ومعدلات التقلّب في تزايد. لقد تطورت الأسواق بطريقة نتداول بها في الوقت الحاضر أكثر من أي وقت مضى وبأسعار غير مستقرة.

الآن، لنلقي نظرة حول ما يعنيه كل ذلك بالنسبة لمؤشر OBV.

في حين يمكن أن يعمل مؤشر OBV في الأسواق ذات حجم التداول المنخفض والمرتفع، فلا يمكن الاعتماد عليه خلال فترات التقلب. الارتفاعات أو الإنخفاضاالحادة في الأسعار على المدى القصير، وحوادث الإنهيار المفاجئ للأسعار، وإلغاء الصفقات – جميعها هذه العوامل المعتادة في أسواق هذه الأيام تؤثر على حجم التداول وتزعزع استقرار الأسعار. قد يعمل ذلك على دفع مؤشر OBV خارج حدوده وزيادة الإشارات الخاطئة.

كما رأينا خلال Flash Crash ، حتى تاجر التجزئة يمكنه زعزعة استقرار فئة الأصول بأكملها عن طريق توليد حجم تداول مصطنع من جهاز الكمبيوتر الخاص به. اليوم، تطورت الأسواق من الناحية التكنولوجية ولكنها أكثر هشاشة.

يكون استخدام مؤشر حجم التداول الاجمالي مجديًا هذه الأيام في حال قمت بتطبيقه مع مؤشرات أخرى. بهذه الطريقة، يمكن أن تساعد في تحديد انعكاسات الاتجاه أو التأكيدات أو الاختلافات بشكل أفضل، وبالتالي تعزيز استراتيجية التداول الخاصة بك.

ومع ذلك، في سياق بيئة السوق اليوم، لا يستحق استخدامه بمفرده. استخدام مؤشر OBV مثل ركن ارتكازي وحيد لبناء استراتيجيتك هو وصفة كارثية.

الأسئلة الشائعة

دعنا نتعامل مع الأسئلة الأكثر شيوعًا المتعلقة بمؤشر حجم التداول الاجمالي وكيفية استخدامه:

ما الذي يعنيه الحجم السلبي في مؤشر حجم التداول الاجمالي ؟

الحجم السلبي في المؤشر يعني شيئين – 1) سعر اليوم أقل من سعر إغلاق الأمس ؛ 2) حجم تداول اليوم أعلى من حجم تداول يوم أمس. وعادةً ما يشير الحجم السلبي في مؤشر حجم التداول الاجمالي (OBV) إلى زيادة في ضغط البيع ووجود اتجاه هبوطي محتمل.

ما مدى دقة مؤشر حجم التداول الاجمالي؟

يكون مؤشر حجم التداول الاجمالي أكثر دقة حين يكون السوق مستقرًا. وكذلك عندما تكون مستويات التقلب منخفضة، والأهم من ذلك عند تطبيقها على أطر زمنية أطول. يمكن أن يساعد المؤشر في تحديد انعكاسات الاتجاه أو تأكيدها. ومع ذلك، ينبغي عدم التعامل مع إشارات التداول الصادر عنه لوحدها فقط كسبب للتداول. حيث يكون مؤشر OBV أكثر دقة عند تطبيقه جنبًا إلى جنب مع المؤشرات الأخرى.