تثبيت التطبيق

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

ملاحظة: This feature may not be available in some browsers.

أنت تستخدم أحد المتصفحات القديمة. قد لا يتم عرض هذا الموقع أو المواقع الأخرى بشكل صحيح.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

مؤشر القوة النسبية (RSI)

- بادئ الموضوع justice

- تاريخ البدء

)

تحليل:

يعد مؤشر القوة النسبية أحد أكثر الأدوات شيوعًا ، ولكنه أقوىها ، في صندوق أدوات أي متداول. أنا شخصياً أستخدم مؤشر القوة النسبية RSI كثيرًا ليكون بمثابة دليل لتعزيز توقعات التداول الخاصة بي. يمكن تطبيق مؤشر RSI على مجموعة متنوعة من ظروف التداول ولديه مجموعة متنوعة من حالات الاستخدام التي من المحتمل أن يكون هذا القسم طويلاً جدًا ولكنه مهم جدًا.

مؤشر القوة النسبية RSI هو مذبذب الزخم. ماذا يعني هذا؟ ببساطة ، يقيس المؤشر التغير في السعر خلال فترة زمنية محددة مما يؤدي إلى مؤشر يتأرجح حول 100. ويقارن حجم المكاسب الأخيرة بحجم الخسائر الأخيرة ويحولها إلى رقم بين 0 و 100. يكون لمؤشر القوة النسبية قيمة أعلى عندما يكون متوسط المكاسب خلال الفترة المحددة أعلى من متوسط الخسائر. حساب مؤشر القوة النسبية هو:

متوسط الربح = إجمالي المكاسب / إجمالي الفترة

متوسط الخسارة = إجمالي الخسائر / الفترة الإجمالية

القوة النسبية = متوسط الربح / متوسط الخسارة

RSI = 100 - (100 / (1 + القوة النسبية))

الفترة الأكثر شيوعًا لحساب RSI هي 14 ، كما أوصى J Welles Wilder ، مبتكرها. هذا يعني أن مؤشر القوة النسبية يتم حسابه باستخدام حركة السعر للشموع الـ 14 السابقة. كما يوصي باستخدام المستويات 70 و 30 كمؤشر على ظروف ذروة الشراء والبيع في السوق. هذه المستويات مقبولة على نطاق واسع على الرغم من أنها قد يتم تعديلها في بعض الأحيان لتناسب أسلوب التداول الخاص بالفرد ، أي 80 و 20 إذا كانت متحفظة بشكل خاص.

يمكن تطبيق مؤشر القوة النسبية على أي إطار زمني ، وتبقى المبادئ كما هي. سيؤدي تغيير فترة مؤشر القوة النسبية (موصى به 14) إلى تغيير تقلب المؤشر. ستؤدي الفترة الأقصر إلى إنشاء مؤشر القوة النسبية RSI أكثر تقلبًا ، حيث يتقلب السعر بسرعة من ذروة الشراء إلى ذروة البيع. ستقطع فترة أطول من مؤشر القوة النسبية الكثير من الضوضاء لإعطاء مؤشر أكثر سلاسة وأقل حساسية لحالة السوق.

وقائع استخدام RSI

يستخدم مؤشر القوة النسبية بشكل شائع لتحديد مناطق ذروة الشراء والبيع في السوق. يعتبر السوق في منطقة ذروة البيع إذا انخفض المؤشر إلى ما دون 30. ويعتبر ذروة البيع إذا كان أعلى من 70. يتم تصنيف هذه المناطق على أنها "ذروة شراء" و "ذروة بيع" لسبب ما. تم تصميم مؤشر القوة النسبية RSI لتحديد الحركات القوية في السوق سواء كانت صعودية أو هبوطية. عادةً ما تكون حركات الأسعار القوية والمفاجئة في اتجاه واحد غير مستدامة ، وبالتالي ، من المحتمل أن تؤدي إلى حركة في الاتجاه المعاكس ، يُعرف باسم التصحيح (إذا كان صغيرًا) أو الانعكاس (إذا تم عكس الاتجاه الأكبر). لذلك ، عندما يتجاوز السعر مستوى 70 لمؤشر القوة النسبية ، فهذا يشير إلى أن السوق في منطقة ذروة الشراءوينبغي توقع حدوث حركة هبوطية. عندما ينخفض السعر إلى ما دون مستوى 30 RSI ،يجب توقع ذروة البيع والانتقال إلى الأعلى.

من المهم انتظار مزيد من التأكيد عند استخدام مؤشرات الزخم مثل مؤشر القوة النسبية لأنها يمكن أن تنتج إشارات خاطئة. لذلك ، بدلاً من البيع بمجرد دخول السعر إلى منطقة ذروة البيع ، قد ينتظر المتداول تحرك السعر إلى ما دون حالة ذروة الشراء (70) ويمكن اعتبار ذلك بمثابة إشارة هبوطية. والعكس صحيح إذا تحرك السعر فوق مستوى ذروة البيع (30) ، يمكن اعتبار ذلك صعوديًا. كما ذكرنا سابقًا ، يجب استخدام هذا المؤشر جنبًا إلى جنب مع تقنيات تحليل السوق الأخرى. على سبيل المثال ، إذا كان الاتجاه العام صعوديًا ، فقد يبحث المتداول عن حالة ذروة البيع (مؤشر القوة النسبية = <30) قبل البحث عن سبب للدخول في مركز طويل (شراء).

أنا شخصياً لا أستخدم مؤشر RSI وحده للدخول في صفقات. أستخدم هذا المؤشر كمرشح آخر لتحليل السوق من أجل تحديد الاتجاه المحتمل للحركة التالية (صعودية أو هبوطية). إذا كانت الفلاتر المتعددة تشير إلى نفس ظروف السوق أو الاتجاه ، عندها فقط يجب أن تبحث عن أسباب للدخول في صفقة.

تباعد مؤشر القوة النسبية RSI

هذا هو الجانب الأكثر أهمية في مؤشر القوة النسبية RSI ، لذلك عليك الانتباه وتدوين الملاحظات.

يمكن وصف تباعد مؤشر القوة النسبية RSI بأنه موقف يتحرك فيه السعر ومؤشر القوة النسبية في اتجاهين متعاكسين. لذلك ، يتحرك السعر للأعلى ولكن مؤشر القوة النسبية يتحرك هبوطيًا. يشير الاختلاف إلى تباطؤ زخم حركة السعر. لذلك إذا كان مؤشر القوة النسبية يتحرك هبوطيًا ولكن السعر استمر في الارتفاع ، فهذا يشير إلى أن السعر يرتفع بمعدل أبطأ مما كان عليه سابقًا. هذا يعني أن المشترين فقدوا قوتهم وقد يحدث تصحيح أو انعكاس قريبًا. لا يحدث الاختلاف في كل مرة يكون هناك تغيير في الاتجاه على وشك الحدوث ، ولكن عندما يحدث ذلك ، يمكن استخدامه كإشارة تأكيد قوية. السبب وراء قوة هذه الإشارات هو أنها تحدث قبل حدوث تغيير الاتجاه. يمنحك هذا ميزة هائلة على السوق حيث يتم إعطاؤك بشكل أساسي مؤشرًا على حركة السعر من قبل يبدأ ، مما يسمح لك بالدخول في صفقة في بداية الحركة ، مما يؤدي إلى تعظيم الربح المحتمل.

يحدث الاختلاف الصعودي عندما يشكل السعر قيعان أدنى لكن مؤشر القوة النسبية يشكل قيعان أعلى (انظر الأمثلة أدناه). هذا فعال بشكل خاص إذا كانت قيعان مؤشر القوة النسبية أدنى المستوى 30. عندما يحدث هذا ، قد يكون من الجيد البدء في البحث عن أسباب للدخول في مركز طويل أو "شراء" السوق. من المحتمل أن يأتي هذا في شكل أنماط شموع معينة ( انظر تحليل الشموع لمزيد من المعلومات ).

الاختلاف الهبوطي هو نفسه الاختلاف الصعودي ولكن في الاتجاه المعاكس. لذلك ، يشكل السعر ارتفاعات أعلى بينما ينتج مؤشر القوة النسبية ارتفاعات منخفضة (انظر الأمثلة أدناه). هذا فعال بشكل خاص إذا كانت قمم مؤشر القوة النسبية أعلى من المستوى 70. مرة أخرى ، إذا حدث هذا فمن المحتمل أن يكون هذا هو الوقت المناسب للبدء في البحث عن أسباب للدخول في مركز قصير أو "بيع" السوق بناءً على أنماط الشموع.

الاختلاف الخفي

هذا هو المكان الذي تصبح فيه الأمور أكثر تعقيدًا. يعد الاختلاف "العادي" الصعودي والهبوطي الموصوف أعلاه أكثر أشكال انحراف مؤشر القوة النسبية شيوعًا وقوة.

عندما يشير تباعد مؤشر القوة النسبية المنتظم إلى انعكاسات الاتجاه المحتملة ، يشير الاختلاف الخفي إلى استمرار الاتجاه المحتمل .

يحدث الاختلاف الصعودي الخفي عندما يخلق السعر قيعان أعلى ، لكن مؤشر القوة النسبية يظهر قيعان متناقصة (انظر الأمثلة أدناه). هذا يعني أن السعر في اتجاه صعودي لكن البائعين دخلوا السوق وحاولوا دفع السعر للأسفل بحركة سعر قوية ومفاجئة. حركة السعر هذه ليست مهمة بما يكفي لتكوين قيعان منخفضة على مخطط حركة السعر ولكنها متقلبة بما يكفي لإنتاج قيعان منخفضة على مؤشر القوة النسبية. كما ذكرنا سابقًا ، فإن هذا التقلب ، أو التغيير المفاجئ في السعر ، غير مستدام ، وبالتالي ، فإن البائعين مرهقون ويتحرك السعر للأعلى مع سيطرة المشترين على السوق.

العكس هو الصحيح بالنسبة للتباعد الهابط. السعر يخلق ارتفاعات منخفضة لكن مؤشر القوة النسبية يخلق ارتفاعات أعلى مما يشير إلى أن المشترين قد استنفدوا ، وبالتالي ، فإن البائعين يسيطرون على السوق.

خاتمة

يعتبر مؤشر القوة النسبية RSI من أكثر المؤشرات شيوعًا وأهمية التي يستخدمها المتداولون اليوم. إنه مؤشر زخم يستخدم لتحديد الحجم والسرعة التي أظهر بها السوق مكاسب / خسائر حديثة ، خلال فترة زمنية محددة. الفترة الشائعة المستخدمة لمؤشر RSI هي 14. أنا شخصياً أستخدم فترة الـ 14 هذه كمعيار. من حين لآخر ، سأستخدم فترة 7 للحصول على نظرة عامة على حركة السعر الحديثة والتحليل المتعمق. على العكس من ذلك ، أستخدم أيضًا فترة 30 لأنماط أكبر (عادةً التوافقيات) لتقليل "الضوضاء".

يستخدم هذا المؤشر بشكل شائع لتحديد ظروف ذروة البيع والشراء في السوق. المستويات 70 و 30 هي المناطق الموصى بها المستخدمة لتحديد هذه الشروط. يتم استخدام المستويات 80 و 20 أيضًا ، ومع ذلك ، نادرًا ما يتم الوصول إلى هذه المستويات ما لم يكن السوق يعاني من حركة / تقلبات أسعار شديدة.

يعد اختلاف مؤشر القوة النسبية RSI أداة رئيسية لتجنب الإشارات الخاطئة ويمكن أن يكون مفيدًا بشكل خاص لتحديد المجالات التي تدخل السوق فيها. لا أوصي باستخدام مؤشر القوة النسبية RSI وحده كسبب للدخول في صفقة. يجب استخدام مؤشر القوة النسبية كدليل للإشارة إلى اتجاه السوق المحتمل. يجب أن تأتي أسباب الدخول في شكل أنماط الشموع ، جنبًا إلى جنب مع ظروف معينة لمؤشر القوة النسبية مثل التباعد.

شرح تباعد مؤشر القوة النسبية RSI. اطبع هذا وقم بتضمينه في خطة التداول الخاصة بك كمرجع!

أمثلة على مؤشر القوة النسبية

https://www.google.com/search?q=Relative+Strength+Index&tbm=isch&chips=q:relative+strength+index,g_1:divergence:ZL43UDqYAN8=&rlz=1C1CHZL_enKW806KW806&hl=en&sa=X&ved=2ahUKEwj535yM6-_sAhUG0-AKHYsPC3IQ4lYoAXoECAEQFg&biw=1148&bih=525#imgrc=ZluUPLXU33uZyM

https://www.google.com/search?q=Relative+Strength+Index&tbm=isch&chips=q:relative+strength+index,g_1:divergence:ZL43UDqYAN8=&rlz=1C1CHZL_enKW806KW806&hl=en&sa=X&ved=2ahUKEwj535yM6-_sAhUG0-AKHYsPC3IQ4lYoAXoECAEQFg&biw=1148&bih=525#imgrc=ZluUPLXU33uZyM

تحليل:

يعد مؤشر القوة النسبية أحد أكثر الأدوات شيوعًا ، ولكنه أقوىها ، في صندوق أدوات أي متداول. أنا شخصياً أستخدم مؤشر القوة النسبية RSI كثيرًا ليكون بمثابة دليل لتعزيز توقعات التداول الخاصة بي. يمكن تطبيق مؤشر RSI على مجموعة متنوعة من ظروف التداول ولديه مجموعة متنوعة من حالات الاستخدام التي من المحتمل أن يكون هذا القسم طويلاً جدًا ولكنه مهم جدًا.

مؤشر القوة النسبية RSI هو مذبذب الزخم. ماذا يعني هذا؟ ببساطة ، يقيس المؤشر التغير في السعر خلال فترة زمنية محددة مما يؤدي إلى مؤشر يتأرجح حول 100. ويقارن حجم المكاسب الأخيرة بحجم الخسائر الأخيرة ويحولها إلى رقم بين 0 و 100. يكون لمؤشر القوة النسبية قيمة أعلى عندما يكون متوسط المكاسب خلال الفترة المحددة أعلى من متوسط الخسائر. حساب مؤشر القوة النسبية هو:

متوسط الربح = إجمالي المكاسب / إجمالي الفترة

متوسط الخسارة = إجمالي الخسائر / الفترة الإجمالية

القوة النسبية = متوسط الربح / متوسط الخسارة

RSI = 100 - (100 / (1 + القوة النسبية))

الفترة الأكثر شيوعًا لحساب RSI هي 14 ، كما أوصى J Welles Wilder ، مبتكرها. هذا يعني أن مؤشر القوة النسبية يتم حسابه باستخدام حركة السعر للشموع الـ 14 السابقة. كما يوصي باستخدام المستويات 70 و 30 كمؤشر على ظروف ذروة الشراء والبيع في السوق. هذه المستويات مقبولة على نطاق واسع على الرغم من أنها قد يتم تعديلها في بعض الأحيان لتناسب أسلوب التداول الخاص بالفرد ، أي 80 و 20 إذا كانت متحفظة بشكل خاص.

يمكن تطبيق مؤشر القوة النسبية على أي إطار زمني ، وتبقى المبادئ كما هي. سيؤدي تغيير فترة مؤشر القوة النسبية (موصى به 14) إلى تغيير تقلب المؤشر. ستؤدي الفترة الأقصر إلى إنشاء مؤشر القوة النسبية RSI أكثر تقلبًا ، حيث يتقلب السعر بسرعة من ذروة الشراء إلى ذروة البيع. ستقطع فترة أطول من مؤشر القوة النسبية الكثير من الضوضاء لإعطاء مؤشر أكثر سلاسة وأقل حساسية لحالة السوق.

وقائع استخدام RSI

يستخدم مؤشر القوة النسبية بشكل شائع لتحديد مناطق ذروة الشراء والبيع في السوق. يعتبر السوق في منطقة ذروة البيع إذا انخفض المؤشر إلى ما دون 30. ويعتبر ذروة البيع إذا كان أعلى من 70. يتم تصنيف هذه المناطق على أنها "ذروة شراء" و "ذروة بيع" لسبب ما. تم تصميم مؤشر القوة النسبية RSI لتحديد الحركات القوية في السوق سواء كانت صعودية أو هبوطية. عادةً ما تكون حركات الأسعار القوية والمفاجئة في اتجاه واحد غير مستدامة ، وبالتالي ، من المحتمل أن تؤدي إلى حركة في الاتجاه المعاكس ، يُعرف باسم التصحيح (إذا كان صغيرًا) أو الانعكاس (إذا تم عكس الاتجاه الأكبر). لذلك ، عندما يتجاوز السعر مستوى 70 لمؤشر القوة النسبية ، فهذا يشير إلى أن السوق في منطقة ذروة الشراءوينبغي توقع حدوث حركة هبوطية. عندما ينخفض السعر إلى ما دون مستوى 30 RSI ،يجب توقع ذروة البيع والانتقال إلى الأعلى.

من المهم انتظار مزيد من التأكيد عند استخدام مؤشرات الزخم مثل مؤشر القوة النسبية لأنها يمكن أن تنتج إشارات خاطئة. لذلك ، بدلاً من البيع بمجرد دخول السعر إلى منطقة ذروة البيع ، قد ينتظر المتداول تحرك السعر إلى ما دون حالة ذروة الشراء (70) ويمكن اعتبار ذلك بمثابة إشارة هبوطية. والعكس صحيح إذا تحرك السعر فوق مستوى ذروة البيع (30) ، يمكن اعتبار ذلك صعوديًا. كما ذكرنا سابقًا ، يجب استخدام هذا المؤشر جنبًا إلى جنب مع تقنيات تحليل السوق الأخرى. على سبيل المثال ، إذا كان الاتجاه العام صعوديًا ، فقد يبحث المتداول عن حالة ذروة البيع (مؤشر القوة النسبية = <30) قبل البحث عن سبب للدخول في مركز طويل (شراء).

أنا شخصياً لا أستخدم مؤشر RSI وحده للدخول في صفقات. أستخدم هذا المؤشر كمرشح آخر لتحليل السوق من أجل تحديد الاتجاه المحتمل للحركة التالية (صعودية أو هبوطية). إذا كانت الفلاتر المتعددة تشير إلى نفس ظروف السوق أو الاتجاه ، عندها فقط يجب أن تبحث عن أسباب للدخول في صفقة.

تباعد مؤشر القوة النسبية RSI

هذا هو الجانب الأكثر أهمية في مؤشر القوة النسبية RSI ، لذلك عليك الانتباه وتدوين الملاحظات.

يمكن وصف تباعد مؤشر القوة النسبية RSI بأنه موقف يتحرك فيه السعر ومؤشر القوة النسبية في اتجاهين متعاكسين. لذلك ، يتحرك السعر للأعلى ولكن مؤشر القوة النسبية يتحرك هبوطيًا. يشير الاختلاف إلى تباطؤ زخم حركة السعر. لذلك إذا كان مؤشر القوة النسبية يتحرك هبوطيًا ولكن السعر استمر في الارتفاع ، فهذا يشير إلى أن السعر يرتفع بمعدل أبطأ مما كان عليه سابقًا. هذا يعني أن المشترين فقدوا قوتهم وقد يحدث تصحيح أو انعكاس قريبًا. لا يحدث الاختلاف في كل مرة يكون هناك تغيير في الاتجاه على وشك الحدوث ، ولكن عندما يحدث ذلك ، يمكن استخدامه كإشارة تأكيد قوية. السبب وراء قوة هذه الإشارات هو أنها تحدث قبل حدوث تغيير الاتجاه. يمنحك هذا ميزة هائلة على السوق حيث يتم إعطاؤك بشكل أساسي مؤشرًا على حركة السعر من قبل يبدأ ، مما يسمح لك بالدخول في صفقة في بداية الحركة ، مما يؤدي إلى تعظيم الربح المحتمل.

يحدث الاختلاف الصعودي عندما يشكل السعر قيعان أدنى لكن مؤشر القوة النسبية يشكل قيعان أعلى (انظر الأمثلة أدناه). هذا فعال بشكل خاص إذا كانت قيعان مؤشر القوة النسبية أدنى المستوى 30. عندما يحدث هذا ، قد يكون من الجيد البدء في البحث عن أسباب للدخول في مركز طويل أو "شراء" السوق. من المحتمل أن يأتي هذا في شكل أنماط شموع معينة ( انظر تحليل الشموع لمزيد من المعلومات ).

الاختلاف الهبوطي هو نفسه الاختلاف الصعودي ولكن في الاتجاه المعاكس. لذلك ، يشكل السعر ارتفاعات أعلى بينما ينتج مؤشر القوة النسبية ارتفاعات منخفضة (انظر الأمثلة أدناه). هذا فعال بشكل خاص إذا كانت قمم مؤشر القوة النسبية أعلى من المستوى 70. مرة أخرى ، إذا حدث هذا فمن المحتمل أن يكون هذا هو الوقت المناسب للبدء في البحث عن أسباب للدخول في مركز قصير أو "بيع" السوق بناءً على أنماط الشموع.

الاختلاف الخفي

هذا هو المكان الذي تصبح فيه الأمور أكثر تعقيدًا. يعد الاختلاف "العادي" الصعودي والهبوطي الموصوف أعلاه أكثر أشكال انحراف مؤشر القوة النسبية شيوعًا وقوة.

عندما يشير تباعد مؤشر القوة النسبية المنتظم إلى انعكاسات الاتجاه المحتملة ، يشير الاختلاف الخفي إلى استمرار الاتجاه المحتمل .

يحدث الاختلاف الصعودي الخفي عندما يخلق السعر قيعان أعلى ، لكن مؤشر القوة النسبية يظهر قيعان متناقصة (انظر الأمثلة أدناه). هذا يعني أن السعر في اتجاه صعودي لكن البائعين دخلوا السوق وحاولوا دفع السعر للأسفل بحركة سعر قوية ومفاجئة. حركة السعر هذه ليست مهمة بما يكفي لتكوين قيعان منخفضة على مخطط حركة السعر ولكنها متقلبة بما يكفي لإنتاج قيعان منخفضة على مؤشر القوة النسبية. كما ذكرنا سابقًا ، فإن هذا التقلب ، أو التغيير المفاجئ في السعر ، غير مستدام ، وبالتالي ، فإن البائعين مرهقون ويتحرك السعر للأعلى مع سيطرة المشترين على السوق.

العكس هو الصحيح بالنسبة للتباعد الهابط. السعر يخلق ارتفاعات منخفضة لكن مؤشر القوة النسبية يخلق ارتفاعات أعلى مما يشير إلى أن المشترين قد استنفدوا ، وبالتالي ، فإن البائعين يسيطرون على السوق.

خاتمة

يعتبر مؤشر القوة النسبية RSI من أكثر المؤشرات شيوعًا وأهمية التي يستخدمها المتداولون اليوم. إنه مؤشر زخم يستخدم لتحديد الحجم والسرعة التي أظهر بها السوق مكاسب / خسائر حديثة ، خلال فترة زمنية محددة. الفترة الشائعة المستخدمة لمؤشر RSI هي 14. أنا شخصياً أستخدم فترة الـ 14 هذه كمعيار. من حين لآخر ، سأستخدم فترة 7 للحصول على نظرة عامة على حركة السعر الحديثة والتحليل المتعمق. على العكس من ذلك ، أستخدم أيضًا فترة 30 لأنماط أكبر (عادةً التوافقيات) لتقليل "الضوضاء".

يستخدم هذا المؤشر بشكل شائع لتحديد ظروف ذروة البيع والشراء في السوق. المستويات 70 و 30 هي المناطق الموصى بها المستخدمة لتحديد هذه الشروط. يتم استخدام المستويات 80 و 20 أيضًا ، ومع ذلك ، نادرًا ما يتم الوصول إلى هذه المستويات ما لم يكن السوق يعاني من حركة / تقلبات أسعار شديدة.

يعد اختلاف مؤشر القوة النسبية RSI أداة رئيسية لتجنب الإشارات الخاطئة ويمكن أن يكون مفيدًا بشكل خاص لتحديد المجالات التي تدخل السوق فيها. لا أوصي باستخدام مؤشر القوة النسبية RSI وحده كسبب للدخول في صفقة. يجب استخدام مؤشر القوة النسبية كدليل للإشارة إلى اتجاه السوق المحتمل. يجب أن تأتي أسباب الدخول في شكل أنماط الشموع ، جنبًا إلى جنب مع ظروف معينة لمؤشر القوة النسبية مثل التباعد.

شرح تباعد مؤشر القوة النسبية RSI. اطبع هذا وقم بتضمينه في خطة التداول الخاصة بك كمرجع!

أمثلة على مؤشر القوة النسبية

التعديل الأخير:

أغسطس 2001 من النشرة الإخبارية لنصائح التداول استخدام تكوين موجة إليوت النظري كمساعد في فهم السلوك الأساسي للدراسة. سيتم استخدام الصيغة النظرية هذا الشهر لفهم مؤشر القوة النسبية الذي قدمه J. Welles Wilder Jr. في كتابه "المفاهيم الجديدة في أنظمة التداول التقنية".

يمكن العثور على خصائص مختلفة في دراسة مؤشر القوة النسبية (RSI) ذات 7 بار المطبقة على هذا المخطط النظري.

5 تحليل الاتجاهات الثانوية الموجية: (الأزرق 1-2-3-4-5 أرقام صغيرة)

1) يتقاطع مؤشر القوة النسبية فوق 50 في الموجة الثانوية 1 ، لكنه يظل أقل من 70.

2) قد تتسبب الموجة الصغرى 2 في تراجع مؤشر القوة النسبية مؤقتًا إلى ما دون 50.

3) الموجة الصغرى 3 تأخذ مؤشر القوة النسبية إلى أعلى ، غالبًا إلى حوالي 80. في العالم الحقيقي غالبًا ما يصل٪ K إلى 80 ولكن نادرًا 90. نصيحة الدراسة: من المهم أن ندرك أن الموجة 3 الصغيرة هي التي تأخذ مؤشر القوة النسبية إلى أعلى ارتفاع له!

4) الموجة الصغرى 4 تجعل مؤشر القوة النسبية يعبر ما دون 70 من ارتفاعه المرتفع ، لكنه يظل فوق 50. هذا التقاطع هو إشارة خاطئة بأن التجار يتراجعون كثيرًا. يعد البيع بسبب الانعطاف عند 3 أمرًا سابقًا لأوانه ، وإيقافك فوق القمة مباشرة عند 3 يتم التخلص منه من خلال الدفع النهائي إلى القمة عند الموجة الصغيرة 5 . الاتجاه النفسي هو تجاهل الإشارة عند 5 بسبب خسارة المحاولة القصيرة في الموجة 3 .

5) الموجة الصغرى 5 تجعل مؤشر القوة النسبية يرتفع مرة أخرى ، وغالبًا ما يعبر مرة أخرى فوق 70 ، لكن السوق يفتقر إلى المدة في الاتجاه لرفع مؤشر القوة النسبية إلى قمة أعلى. عندما ينخفض مؤشر القوة النسبية ويعبر 70 في المرة الثانية ، فهذه هي الإشارة. نصيحة دراسية: ابحث عن الاختلاف ، حيث سجلت حركة السعر ارتفاعات جديدة ، لكن الدراسة لم تفعل ذلك. يعتبر الاختلاف بين مؤشر القوة النسبية والسعر مؤشرًا قويًا جدًا على نقطة تحول. تم تمييز الاختلاف على الرسم البياني النظري بخطوط زرقاء قصيرة.

3 تحليل تصحيح الموجة الطفيفة: (أحرف ABC زرقاء)

أ) تعود الموجة الصغرى a إلى مستوى الدعم السابق للموجة الصغرى 4 . لكن انخفاض مؤشر القوة النسبية RSI هائل ، حيث انخفض من أعلى مستوى مرتفع دون 40. هذا الانخفاض السريع مشابه للارتفاع السريع الذي حدث في الموجة الصغيرة 1 .

ب) موجة الصغرى ب هو فيبوناتشي من و إلى الخلف نحو 5 . المثال توقف سعره عند قمة الموجة 3 . التأثير على مؤشر القوة النسبية هو الارتفاع مرة أخرى فوق 50 ، وربما حول 60.

ج) الموجة الصغرى ج تأخذ مؤشر القوة النسبية إلى قيعان جديدة حوالي 30. يوضح المثال انخفاضًا أقل بقليل من 30. نصيحة الدراسة: لن يحدث الاختلاف هذه المرة. لذلك ، فإن إشارة الشراء هي المرة الأولى التي يعبر فيها مؤشر القوة النسبية فوق 30. يظهر هذا في المثال في الموجتين الرئيسية 2 و 4 (أرقام حمراء كبيرة) حيث يلتقي السوق مع خط اتجاه الدعم طويل المدى الموضح باللون الأحمر.

ملخص الإشارة:

تبدأ العملية مرة أخرى حيث يتصرف مؤشر القوة النسبية بطريقة مماثلة للموجة الرئيسية 3 و 5 كما فعلت مع الموجة الرئيسية 1. سيكون التصحيح abc للموجة الرئيسية 4 مشابهًا للموجة الرئيسية 2. المكان المثالي للبيع هو بعد الموجة الرئيسية 5 موجودة ، في ما سيكون الموجة الثانية من الضلع الأول من التصحيح الرئيسي الجديد.

نصيحة الدراسة: كان للقوة النسبية ثلاث دورات مع تباعد في نهاية الموجات الرئيسية 1 و 3 و 5 باللون الأحمر. يتحول مؤشر القوة النسبية في نهاية موجتي رد الفعل 2 و 4 لم يكن لهما تباعد. ابحث عن هذا النمط لمساعدتك في تحديد الموجة الرئيسية الخامسة إليوت. إشارة التباعد في نهاية الموجة 5 هي المكان المثالي للبيع بعد الاتجاه الصعودي الرئيسي ، أو لفترة طويلة بعد الاتجاه الهبوطي الرئيسي.

معلمة الشريط:

الآن بعد أن فهم السلوك الأساسي لمؤشر القوة النسبية مع تطور موجات إليوت في السوق ، سيتم استخدام المخطط النظري لمراقبة تأثير معلمات الشريط المختلفة على مؤشر القوة النسبية. يتم استخدام معلمة الشريط في معادلة مؤشر القوة النسبية لمعدل الإجماليات الصافية لأعلى ولأسفل. تؤثر التغييرات في معلمة الشريط على تقلب الدراسة كما هو موضح أدناه. نصيحة دراسية: استخدم معلمة شريطية تنتج ارتفاعات لمؤشر القوة النسبية عند 80 وأدنى حوالي 20.

http://wealthv.com/learn/ensignsoftware/23.htm

يمكن العثور على خصائص مختلفة في دراسة مؤشر القوة النسبية (RSI) ذات 7 بار المطبقة على هذا المخطط النظري.

5 تحليل الاتجاهات الثانوية الموجية: (الأزرق 1-2-3-4-5 أرقام صغيرة)

1) يتقاطع مؤشر القوة النسبية فوق 50 في الموجة الثانوية 1 ، لكنه يظل أقل من 70.

2) قد تتسبب الموجة الصغرى 2 في تراجع مؤشر القوة النسبية مؤقتًا إلى ما دون 50.

3) الموجة الصغرى 3 تأخذ مؤشر القوة النسبية إلى أعلى ، غالبًا إلى حوالي 80. في العالم الحقيقي غالبًا ما يصل٪ K إلى 80 ولكن نادرًا 90. نصيحة الدراسة: من المهم أن ندرك أن الموجة 3 الصغيرة هي التي تأخذ مؤشر القوة النسبية إلى أعلى ارتفاع له!

4) الموجة الصغرى 4 تجعل مؤشر القوة النسبية يعبر ما دون 70 من ارتفاعه المرتفع ، لكنه يظل فوق 50. هذا التقاطع هو إشارة خاطئة بأن التجار يتراجعون كثيرًا. يعد البيع بسبب الانعطاف عند 3 أمرًا سابقًا لأوانه ، وإيقافك فوق القمة مباشرة عند 3 يتم التخلص منه من خلال الدفع النهائي إلى القمة عند الموجة الصغيرة 5 . الاتجاه النفسي هو تجاهل الإشارة عند 5 بسبب خسارة المحاولة القصيرة في الموجة 3 .

5) الموجة الصغرى 5 تجعل مؤشر القوة النسبية يرتفع مرة أخرى ، وغالبًا ما يعبر مرة أخرى فوق 70 ، لكن السوق يفتقر إلى المدة في الاتجاه لرفع مؤشر القوة النسبية إلى قمة أعلى. عندما ينخفض مؤشر القوة النسبية ويعبر 70 في المرة الثانية ، فهذه هي الإشارة. نصيحة دراسية: ابحث عن الاختلاف ، حيث سجلت حركة السعر ارتفاعات جديدة ، لكن الدراسة لم تفعل ذلك. يعتبر الاختلاف بين مؤشر القوة النسبية والسعر مؤشرًا قويًا جدًا على نقطة تحول. تم تمييز الاختلاف على الرسم البياني النظري بخطوط زرقاء قصيرة.

3 تحليل تصحيح الموجة الطفيفة: (أحرف ABC زرقاء)

أ) تعود الموجة الصغرى a إلى مستوى الدعم السابق للموجة الصغرى 4 . لكن انخفاض مؤشر القوة النسبية RSI هائل ، حيث انخفض من أعلى مستوى مرتفع دون 40. هذا الانخفاض السريع مشابه للارتفاع السريع الذي حدث في الموجة الصغيرة 1 .

ب) موجة الصغرى ب هو فيبوناتشي من و إلى الخلف نحو 5 . المثال توقف سعره عند قمة الموجة 3 . التأثير على مؤشر القوة النسبية هو الارتفاع مرة أخرى فوق 50 ، وربما حول 60.

ج) الموجة الصغرى ج تأخذ مؤشر القوة النسبية إلى قيعان جديدة حوالي 30. يوضح المثال انخفاضًا أقل بقليل من 30. نصيحة الدراسة: لن يحدث الاختلاف هذه المرة. لذلك ، فإن إشارة الشراء هي المرة الأولى التي يعبر فيها مؤشر القوة النسبية فوق 30. يظهر هذا في المثال في الموجتين الرئيسية 2 و 4 (أرقام حمراء كبيرة) حيث يلتقي السوق مع خط اتجاه الدعم طويل المدى الموضح باللون الأحمر.

ملخص الإشارة:

تبدأ العملية مرة أخرى حيث يتصرف مؤشر القوة النسبية بطريقة مماثلة للموجة الرئيسية 3 و 5 كما فعلت مع الموجة الرئيسية 1. سيكون التصحيح abc للموجة الرئيسية 4 مشابهًا للموجة الرئيسية 2. المكان المثالي للبيع هو بعد الموجة الرئيسية 5 موجودة ، في ما سيكون الموجة الثانية من الضلع الأول من التصحيح الرئيسي الجديد.

نصيحة الدراسة: كان للقوة النسبية ثلاث دورات مع تباعد في نهاية الموجات الرئيسية 1 و 3 و 5 باللون الأحمر. يتحول مؤشر القوة النسبية في نهاية موجتي رد الفعل 2 و 4 لم يكن لهما تباعد. ابحث عن هذا النمط لمساعدتك في تحديد الموجة الرئيسية الخامسة إليوت. إشارة التباعد في نهاية الموجة 5 هي المكان المثالي للبيع بعد الاتجاه الصعودي الرئيسي ، أو لفترة طويلة بعد الاتجاه الهبوطي الرئيسي.

معلمة الشريط:

الآن بعد أن فهم السلوك الأساسي لمؤشر القوة النسبية مع تطور موجات إليوت في السوق ، سيتم استخدام المخطط النظري لمراقبة تأثير معلمات الشريط المختلفة على مؤشر القوة النسبية. يتم استخدام معلمة الشريط في معادلة مؤشر القوة النسبية لمعدل الإجماليات الصافية لأعلى ولأسفل. تؤثر التغييرات في معلمة الشريط على تقلب الدراسة كما هو موضح أدناه. نصيحة دراسية: استخدم معلمة شريطية تنتج ارتفاعات لمؤشر القوة النسبية عند 80 وأدنى حوالي 20.

http://wealthv.com/learn/ensignsoftware/23.htm

يستخدم هذا الموقع ملفات تعريف الارتباط لضمان حصولك على أفضل تجربة على موقعنا. سياسة ملفات الارتباط سياسة خاصة

ما هو الاختلاف الصاعد الخفي؟

يعد الاختلاف أحد أكثر الطرق شيوعًا لتداول الأسواق المالية. الاختلاف ، كما يوحي الاسم ، يتشكل عندما يفشل المذبذب وحركة السعر في التقارب.

بعبارة أخرى ، في ظل الظروف العادية ، تميل حركة السعر والمذبذب إلى التحرك في نفس الاتجاه. عندما يصنع السعر ارتفاعًا جديدًا ، يكون المذبذب أيضًا عرضة لتحقيق ارتفاع جديد. وبالمثل ، عندما يصل السعر إلى مستوى منخفض جديد ، يكون المذبذب أيضًا عرضة لتحقيق قاع جديد.

عندما يفشل هذا التقارب ، فإن ما تحصل عليه أساسًا هو الاختلاف.

من المعروف أن الاختلاف هو مؤشر رئيسي لحركة السعر. بعبارة أخرى ، عندما ترى تباعدًا ، فهناك احتمال كبير بأن تؤدي حركة السعر إلى انعكاس محتمل.

هناك العديد من أنواع الاختلافات المتاحة. يتم تصنيف الاختلافات إلى اختلافات منتظمة وخفية.

في حين أنه من السهل تحديد الاختلاف المنتظم ، فإن الاختلافات الخفية أقل ندرة وتتطلب بعض الممارسة لاكتشافها.

ضمن الاختلاف الخفي ، لديك الاختلاف الصاعد والهبوطي.

كيف يعمل الاختلاف الصاعد الخفي؟

الاختلاف الصعودي الخفي يعمل على أساس مفهوم الأسعار المنخفضة والقيعان في المذبذب.

لكي يعمل الاختلاف ، فأنت تحتاج أساسًا إلى مذبذب. أي نوع من المذبذب يعمل في هذه الحالة. ومع ذلك ، فإن المذبذبات الأكثر استخدامًا هي مؤشر القوة النسبية (RSI) ومذبذب Stochastics و MACD. من الأمثلة الأخرى على المذبذبات التي يمكن أن تشير إلى الاختلاف المذبذب الرائع.

يظهر الرسم البياني الأول أدناه تصميمًا أساسيًا لكيفية ظهور الاختلاف الصعودي الخفي. يجب أن يلاحظ التجار أن هذا النمط من التباعد الصعودي الخفي لا يعمل دائمًا بنفس الطريقة. لذلك ، يجب السماح بقدر من المرونة.

الشكل 1: الاختلاف الصاعد الخفي

في الشكل 1 ، لديك الرسم التوضيحي الأساسي للتباعد الصعودي الخفي. في هذا الرسم التوضيحي ، يمكنك أن ترى أن السعر يصنع قاعًا أعلى مقارنةً بالقاع الأولي. ومع ذلك ، فإن المذبذب يصنع أدنى مستوى أدنى بالنسبة للقاع السابق.

يشير هذا الإعداد أساسًا إلى اختلاف صعودي خفي.

بعد تشكيل التباعد الصعودي الخفي ، يميل السعر إلى الارتفاع.

يوضح مثال الرسم البياني التالي الاختلاف الصعودي الخفي باستخدام مؤشر مؤشر القوة النسبية.

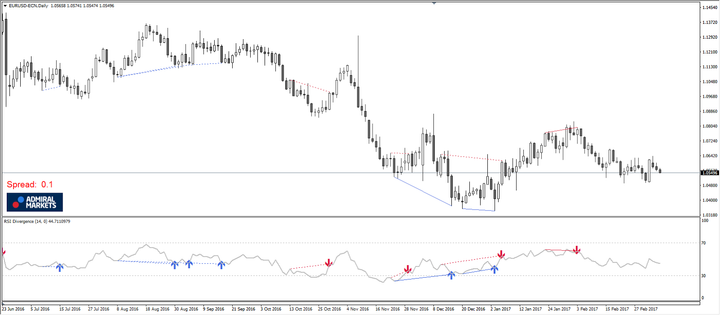

الشكل 2: الاختلاف الصاعد الخفي

في الشكل 2 ، لدينا مثال في الوقت الفعلي على الاختلاف الصاعد الخفي. كما ترون ، عند مقارنة أدنى المستويات في السعر والقيعان في المذبذب ، يتم تشكيل الاختلاف الصاعد الخفي.

بعد تشكيل أدنى سعر أعلى ، يرتفع السعر ليشكل قمة.

وتجدر الإشارة إلى أن الاختلاف الصاعد الخفي يمكن أن يتشكل في أي مكان في الاتجاه. على الرغم من ذلك ، يمكن تشكيل الاختلاف الصعودي الخفي في اتجاه صعودي. يتشكل بالقرب من أعلى المستويات في حركة السعر.

هناك العديد من الطرق لتداول الاختلاف الصعودي الخفي.

كيف يتم تداول الاختلاف الصاعد الخفي؟

يمكن استخدام طريقة الاختلاف الصاعد الخفي بعدة طرق. نظرًا لحقيقة أن الاختلاف الصعودي الخفي هو مؤشر رئيسي ، فمن المحتمل أن يخبرك بما يمكن أن يحدث في السعر. بشكل عام ، عندما يتشكل تباعد صعودي خفي ، يمكنك الدخول في صفقات شراء.

ومع ذلك ، ليست كل الاختلافات الصاعدة المخفية ناجحة. يمكنك العثور على العديد من الأمثلة على الاختلاف الصعودي الخفي الفاشل.

المكان الأكثر مثالية حيث يمكن أن يحدث تباعد صعودي خفي هو نهاية الترند الهابط. بالقرب من نهاية الاتجاه الهبوطي ، يمكن أن يكون الاختلاف الصعودي الخفي إشارة تداول قوية.

هذا موضح في الرسم البياني التالي أدناه.

الشكل 3: الاختلاف الصعودي الخفي

في الشكل 3 ، لدينا تباعد صعودي خفي يتشكل بالقرب من النهاية السفلية للترند الهابط. إذا لاحظت عن كثب ، فإن ما تراه أولاً هو تصحيح بسيط في السعر. هذا يؤدي إلى انخفاض أعلى في السعر. في الوقت نفسه ، يشكل مؤشر مؤشر القوة النسبية قاعًا منخفضًا.

يؤدي هذا الاختلاف بعد ذلك إلى اتجاه صعودي. فيما يلي إحدى طرق تداول الاختلاف الصعودي الخفي.

يتم وضع دخول التداول بالقرب من القمة المؤقتة للتباعد الصعودي الخفي. يتم وضع نقاط الوقف عند أدنى سعر أعلى. بعد ذلك ، يتم اتخاذ مراكز 1: 1 و 1: 2 للمخاطر والمكافآت.

كما ترى في الرسم البياني أعلاه ، تغلق حركة السعر في النهاية بالقرب من مستوى السعر المستهدف 1: 2.

يمكن أن يفشل الاختلاف الصعودي الخفي عندما يفشل السعر في اختراق القمة المؤقتة.

الشكل 4: فشل الاختلاف الصعودي الخفي

يظهر الرسم البياني التالي أعلاه تباعد صعودي خفي فاشل. هنا ، على الرغم من أن حركة السعر قفزت للأعلى بعد نشر الانخفاض الأعلى ، فشلت الأسعار في الحفاظ على المكاسب.

بعد القمة المؤقتة التي تشكلت ، بالكاد تختبر حركة السعر هذا الارتفاع ثم تنخفض. هذا يؤدي إلى تصحيح هبوطي في الأسعار. يؤدي الانخفاض إلى انعكاس هبوطي قوي في الأسعار.

كما ترى بينما يبدو هذا وكأنه تباعد صعودي خفي فاشل ، يمكنك أن ترى أن فشل الارتفاع المؤقت يؤدي إلى قيام الأسعار بنشر انعكاس في الاتجاه الهبوطي.

هناك نقطة أخرى يجب ملاحظتها وهي أنه عندما يقترب التباعد الصعودي الخفي بالقرب من النهاية العليا للاندفاع ، يمكنك أن تتوقع تشكيل نمط قمة. من ناحية أخرى ، عندما يتشكل اختلاف صعودي خفي ، يمكنك توقع رؤية انعكاس على الجانب السفلي.

تداول الاختلاف الصعودي الخفي - خاتمة

في الختام ، يعد تداول الاختلاف الصعودي الخفي أحد أبسط الطرق للتداول. يمكنك دمج استراتيجية التداول هذه في أي نظام تداول قائم. في الأقسام أعلاه ، نستخدم مؤشر القوة النسبية لتوضيح الاختلاف الصاعد الخفي في أبسط أشكاله.

يمكنك بالطبع الاستفادة من أي مذبذب تقني مفضل آخر من اختيارك.

لا يحدث الاختلاف الصعودي الخفي في كثير من الأحيان وهو نادر بعض الشيء مقارنة بأشكال أخرى من مجموعات الاختلاف. ومع ذلك ، عندما ترى نمط التباعد الصعودي الخفي ، فمن المحتمل أن تستعد لتوقع ما ستفعله حركة السعر على المدى القريب.

التعليقات ( 0 )

احصل على ميزتك مع الاتجاهات القوية

عزز نتائجك بالدعم / المقاومة

الأكثر شيوعًا مؤشر القمة المزدوجة / القاع

عني

أنا مايك سيمليتش ، صاحب موقع PerfectTrendSystem.com. بدأت مسيرتي التجارية في عام 2007. منذ عام 2013 ، ساعدت آلاف المتداولين في الارتقاء بتداولهم إلى المستوى التالي. كثير منهم الآن تجار يربحون باستمرار.

تم تحقيق الأداء التالي بواسطتي أثناء التداول المباشر أمام المئات من عملائي :

تواصل معي:

حقوق النشر © 2020 FXsolutions - جميع الحقوق محفوظة.

- جميع مؤشرات MT4 (2100)ابحث أو تصفح القائمة

- أعلى 20 مؤشر MT4الأكثر شعبية / تحميل

- جميع مؤشرات MT5 (4400)ابحث أو تصفح القائمة

- أعلى 20 مؤشر MT5الأكثر شعبية / تحميل

- جميع استراتيجيات التداولابحث أو تصفح القائمة

- أفضل 20 استراتيجية تداولالأكثر شعبية / تحميل

ما هو الاختلاف الصاعد الخفي؟

يعد الاختلاف أحد أكثر الطرق شيوعًا لتداول الأسواق المالية. الاختلاف ، كما يوحي الاسم ، يتشكل عندما يفشل المذبذب وحركة السعر في التقارب.

بعبارة أخرى ، في ظل الظروف العادية ، تميل حركة السعر والمذبذب إلى التحرك في نفس الاتجاه. عندما يصنع السعر ارتفاعًا جديدًا ، يكون المذبذب أيضًا عرضة لتحقيق ارتفاع جديد. وبالمثل ، عندما يصل السعر إلى مستوى منخفض جديد ، يكون المذبذب أيضًا عرضة لتحقيق قاع جديد.

عندما يفشل هذا التقارب ، فإن ما تحصل عليه أساسًا هو الاختلاف.

من المعروف أن الاختلاف هو مؤشر رئيسي لحركة السعر. بعبارة أخرى ، عندما ترى تباعدًا ، فهناك احتمال كبير بأن تؤدي حركة السعر إلى انعكاس محتمل.

هناك العديد من أنواع الاختلافات المتاحة. يتم تصنيف الاختلافات إلى اختلافات منتظمة وخفية.

في حين أنه من السهل تحديد الاختلاف المنتظم ، فإن الاختلافات الخفية أقل ندرة وتتطلب بعض الممارسة لاكتشافها.

ضمن الاختلاف الخفي ، لديك الاختلاف الصاعد والهبوطي.

كيف يعمل الاختلاف الصاعد الخفي؟

الاختلاف الصعودي الخفي يعمل على أساس مفهوم الأسعار المنخفضة والقيعان في المذبذب.

لكي يعمل الاختلاف ، فأنت تحتاج أساسًا إلى مذبذب. أي نوع من المذبذب يعمل في هذه الحالة. ومع ذلك ، فإن المذبذبات الأكثر استخدامًا هي مؤشر القوة النسبية (RSI) ومذبذب Stochastics و MACD. من الأمثلة الأخرى على المذبذبات التي يمكن أن تشير إلى الاختلاف المذبذب الرائع.

يظهر الرسم البياني الأول أدناه تصميمًا أساسيًا لكيفية ظهور الاختلاف الصعودي الخفي. يجب أن يلاحظ التجار أن هذا النمط من التباعد الصعودي الخفي لا يعمل دائمًا بنفس الطريقة. لذلك ، يجب السماح بقدر من المرونة.

الشكل 1: الاختلاف الصاعد الخفي

في الشكل 1 ، لديك الرسم التوضيحي الأساسي للتباعد الصعودي الخفي. في هذا الرسم التوضيحي ، يمكنك أن ترى أن السعر يصنع قاعًا أعلى مقارنةً بالقاع الأولي. ومع ذلك ، فإن المذبذب يصنع أدنى مستوى أدنى بالنسبة للقاع السابق.

يشير هذا الإعداد أساسًا إلى اختلاف صعودي خفي.

بعد تشكيل التباعد الصعودي الخفي ، يميل السعر إلى الارتفاع.

يوضح مثال الرسم البياني التالي الاختلاف الصعودي الخفي باستخدام مؤشر مؤشر القوة النسبية.

الشكل 2: الاختلاف الصاعد الخفي

في الشكل 2 ، لدينا مثال في الوقت الفعلي على الاختلاف الصاعد الخفي. كما ترون ، عند مقارنة أدنى المستويات في السعر والقيعان في المذبذب ، يتم تشكيل الاختلاف الصاعد الخفي.

بعد تشكيل أدنى سعر أعلى ، يرتفع السعر ليشكل قمة.

وتجدر الإشارة إلى أن الاختلاف الصاعد الخفي يمكن أن يتشكل في أي مكان في الاتجاه. على الرغم من ذلك ، يمكن تشكيل الاختلاف الصعودي الخفي في اتجاه صعودي. يتشكل بالقرب من أعلى المستويات في حركة السعر.

هناك العديد من الطرق لتداول الاختلاف الصعودي الخفي.

كيف يتم تداول الاختلاف الصاعد الخفي؟

يمكن استخدام طريقة الاختلاف الصاعد الخفي بعدة طرق. نظرًا لحقيقة أن الاختلاف الصعودي الخفي هو مؤشر رئيسي ، فمن المحتمل أن يخبرك بما يمكن أن يحدث في السعر. بشكل عام ، عندما يتشكل تباعد صعودي خفي ، يمكنك الدخول في صفقات شراء.

ومع ذلك ، ليست كل الاختلافات الصاعدة المخفية ناجحة. يمكنك العثور على العديد من الأمثلة على الاختلاف الصعودي الخفي الفاشل.

المكان الأكثر مثالية حيث يمكن أن يحدث تباعد صعودي خفي هو نهاية الترند الهابط. بالقرب من نهاية الاتجاه الهبوطي ، يمكن أن يكون الاختلاف الصعودي الخفي إشارة تداول قوية.

هذا موضح في الرسم البياني التالي أدناه.

الشكل 3: الاختلاف الصعودي الخفي

في الشكل 3 ، لدينا تباعد صعودي خفي يتشكل بالقرب من النهاية السفلية للترند الهابط. إذا لاحظت عن كثب ، فإن ما تراه أولاً هو تصحيح بسيط في السعر. هذا يؤدي إلى انخفاض أعلى في السعر. في الوقت نفسه ، يشكل مؤشر مؤشر القوة النسبية قاعًا منخفضًا.

يؤدي هذا الاختلاف بعد ذلك إلى اتجاه صعودي. فيما يلي إحدى طرق تداول الاختلاف الصعودي الخفي.

يتم وضع دخول التداول بالقرب من القمة المؤقتة للتباعد الصعودي الخفي. يتم وضع نقاط الوقف عند أدنى سعر أعلى. بعد ذلك ، يتم اتخاذ مراكز 1: 1 و 1: 2 للمخاطر والمكافآت.

كما ترى في الرسم البياني أعلاه ، تغلق حركة السعر في النهاية بالقرب من مستوى السعر المستهدف 1: 2.

يمكن أن يفشل الاختلاف الصعودي الخفي عندما يفشل السعر في اختراق القمة المؤقتة.

الشكل 4: فشل الاختلاف الصعودي الخفي

يظهر الرسم البياني التالي أعلاه تباعد صعودي خفي فاشل. هنا ، على الرغم من أن حركة السعر قفزت للأعلى بعد نشر الانخفاض الأعلى ، فشلت الأسعار في الحفاظ على المكاسب.

بعد القمة المؤقتة التي تشكلت ، بالكاد تختبر حركة السعر هذا الارتفاع ثم تنخفض. هذا يؤدي إلى تصحيح هبوطي في الأسعار. يؤدي الانخفاض إلى انعكاس هبوطي قوي في الأسعار.

كما ترى بينما يبدو هذا وكأنه تباعد صعودي خفي فاشل ، يمكنك أن ترى أن فشل الارتفاع المؤقت يؤدي إلى قيام الأسعار بنشر انعكاس في الاتجاه الهبوطي.

هناك نقطة أخرى يجب ملاحظتها وهي أنه عندما يقترب التباعد الصعودي الخفي بالقرب من النهاية العليا للاندفاع ، يمكنك أن تتوقع تشكيل نمط قمة. من ناحية أخرى ، عندما يتشكل اختلاف صعودي خفي ، يمكنك توقع رؤية انعكاس على الجانب السفلي.

تداول الاختلاف الصعودي الخفي - خاتمة

في الختام ، يعد تداول الاختلاف الصعودي الخفي أحد أبسط الطرق للتداول. يمكنك دمج استراتيجية التداول هذه في أي نظام تداول قائم. في الأقسام أعلاه ، نستخدم مؤشر القوة النسبية لتوضيح الاختلاف الصاعد الخفي في أبسط أشكاله.

يمكنك بالطبع الاستفادة من أي مذبذب تقني مفضل آخر من اختيارك.

لا يحدث الاختلاف الصعودي الخفي في كثير من الأحيان وهو نادر بعض الشيء مقارنة بأشكال أخرى من مجموعات الاختلاف. ومع ذلك ، عندما ترى نمط التباعد الصعودي الخفي ، فمن المحتمل أن تستعد لتوقع ما ستفعله حركة السعر على المدى القريب.

التعليقات ( 0 )

احصل على ميزتك مع الاتجاهات القوية

عزز نتائجك بالدعم / المقاومة

الأكثر شيوعًا مؤشر القمة المزدوجة / القاع

عني

أنا مايك سيمليتش ، صاحب موقع PerfectTrendSystem.com. بدأت مسيرتي التجارية في عام 2007. منذ عام 2013 ، ساعدت آلاف المتداولين في الارتقاء بتداولهم إلى المستوى التالي. كثير منهم الآن تجار يربحون باستمرار.

تم تحقيق الأداء التالي بواسطتي أثناء التداول المباشر أمام المئات من عملائي :

تواصل معي:

حقوق النشر © 2020 FXsolutions - جميع الحقوق محفوظة.

شرح مؤشر RSI - مؤشر القوة النسبيةhttps://admiralmarkets.com/ar/education/articles/forex-indicators/rsi-indicator-explained

حزيران 26, 2019 12:50 UTC

وقت القراءة: 11 دقائق

تستكشف هذه المقالة كيفية التداول باستخدام مؤشر القوة النسبية - مؤشر RSI، و تسليط الضوء على سبب استخدام المتداولين لهذا المؤشر، و ما هو مؤشر RSI و ما هي افضل اعداداته للتداول، و كذلك النظر في مواضيع مثل خطوط اتجاه مؤشر القوة النسبية RSI و انحراف فترة مؤشر القوة النسبية RSI.

التحليل الفني عبارة عن طريقة للتنبؤ بحركات الأسعار و اتجاهات السوق المستقبلية، من خلال دراسة مخططات حركة السوق السابقة، و مقارنتها بالرسومات الحالية. التحليل الفني يهتم بما حدث بالفعل في السوق و ما قد يحدث. يأخذ في الاعتبار سعر الأدوات المالية، و يقوم بإنشاء مخططات من تلك البيانات لاستخدامها كأداة أساسية.

إحدى المزايا الرئيسية للتحليل الفني هي أن المحللين المتمرسين قادرون على متابعة العديد من الأسواق و أدوات السوق في وقت واحد. هناك ثلاثة مبادئ رئيسية في التحليل الفني يجب تغطيتها قبل إلقاء نظرة دقيقة على مؤشر RSI - مؤشر القوة النسبية:

الاتجاه هو صديقك

يستخدم التحليل الفني لتحديد أنماط سلوك السوق التي طالما تم الاعتراف بها على أنها هامة. بالنسبة للعديد من الأنماط المحددة، هناك احتمال كبير أنها قد تؤدي إلى النتائج المتوقعة. بالإضافة إلى ذلك، هناك أيضاً أنماط معروفة تكرر نفسها على أساس ثابت.

التاريخ يعيد نفسه

تم التعرف على أنماط مخططات فوركس وتصنيفها لأكثر من 100 عام، و الطريقة التي تتكرر بها العديد من الأنماط هذه تؤدي إلى استنتاج مفاده أن سيكولوجية البشر قد تغيرت قليلاً مع مرور الوقت.

حركة السعر تعكس كل شيء

وهذا يعني أن السعر الفعلي هو انعكاس لكل شيء معروف للسوق و يمكن أن يؤثر عليه حالياً، على سبيل المثال، العرض والطلب، و العوامل السياسية و ميول السوق. و مع ذلك، فإن المحللين الفنيين البحتين يهتمون فقط بتحركات الأسعار، و ليس بالأسباب لأي تغييرات قد تحدث. أحد المؤشرات التي يعتمد عليها التحليل الفني للغاية هو مؤشر RSI - مؤشر مؤشر القوة النسبية. أصبح تداول مؤشر القوة النسبية (RSI) شائعًا بشكل متزايد بسبب صيغة معادلته القوية، و امكانية استخدام تباعد مؤشر القوة النسبية RSI.

تداول مع MetaTrader 4

MetaTrader 4 هي عبارة عن منصة تداول فاخرة تقدم للمتداولين المحترفين مجموعة من المزايا الحصرية مثل: الدعم متعدد اللغات، إمكانات متقدمة للرسم البياني، التداول الآلي، القدرة على تخصيص و تغيير المنصة بالكامل لتلائم تفضيلاتك الفردية، رسم بياني للوقت الفعلي، أخبار التداول، التحليل الفني و أكثر من ذلك بكثير! انقر على لافتة أدناه لتحميل MetaTrader 4 المجاني!

اسرار مؤشر RSI: ما يجب معرفته حول مؤشر القوة النسبية

ما هو مؤشر RSI؟

يقيس مؤشر القوة النسبية نسبة التحركات الصعودية إلى التحركات الهابطة، و يطبع الحساب بحيث يتم التعبير عن المؤشر في نطاق من 0-100. تم تطويره في الأصل بواسطة J.Welles Wilder.

على عكس الرأي العام، فإن مؤشر القوة النسبية هو مؤشر رئيسي. تأخذ صيغة مؤشر RSI معادلتين مشتركتين في حل الصيغة. تحصل المعادلة المكونة الأولى على القيمة المبدئية للقوة النسبية (RS)، وهي نسبة متوسط الإغلاق المرتفع 'Up' 'إلى متوسط الإغلاق المنخفض 'Down' خلال الفترات 'N' الممثلة في الصيغة التالية:

RS = متوسط اغلاقات الجلسات المرتفعة 'N' من الأيام / متوسط اغلاقات الجلسات المنخفضة 'N' من الأيام

أو

RS = Average of 'N' day 's closes up / Average of 'N' day's closes down

إجمع متوسط الجلسات المغلقة بإرتفاع و الناتج يقسم على (عدد الأيام) ثم تقوم بنفس العملية مع متوسط الجلسات المغلقة بإنخفاض و الناتج يقسم على (عدد الأيام) ثم تقسم ناتج عملية قسمة متوسط الجلسات المرتفعه على ناتج متوسط الجلسات المنخفضه

ثم يتم احتساب قيمة مؤشر القوة النسبية RSI الفعلي عن طريق فهرسة المؤشر إلى 100، من خلال استخدام الصيغة التالية:

مؤشر القوة النسبية = 100 - (100/ 1+RS)

إذا كنت تستخدم (MetaTrader (MT4، فيمكنك إرفاق مؤشر RSI على مخطط MT4 الخاص بك، و ببساطة سحبه و إفلاته في نافذة المخطط الرئيسي. توضح الصورة أدناه هذه العملية:

المصدر: MetaTrader 4 - اختيار مؤشر RSI

افضل اعدادات RSI للتداول

RSI: مستويات OBOS

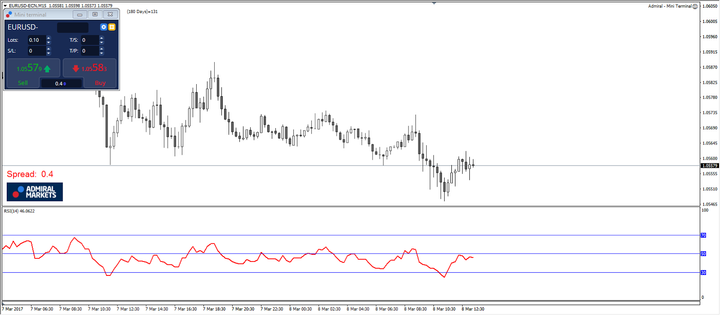

إذا كان مؤشر القوة النسبية RSI أقل من 30، فهذا يعني أن السوق في منطقة ذروة البيع، و أن السعر قد يرتفع في النهاية. بمجرد تأكيد الانعكاس، يمكن وضع صفقة شراء. بالمقابل، إذا كان مؤشر القوة النسبية RSI يزيد عن 70، فهذا يعني أنه في منطقة ذروة الشراء وأن السعر قد ينخفض قريباً. بعد تأكيد الانعكاس، يمكن وضع صفقة بيع. مستوى 50 هو خط الوسط الذي يفصل بين المناطق العليا (الصعودية) والمناطق السفلية (الهابطة). في الترند الصاعد، يكون مؤشر القوة النسبية RSI عادة فوق 50، بينما في الترند الهابط، يكون أقل من 50.

المصدر: مثال على MetaTrader 4 - Mini Terminal - EURUSD - نطاق البيانات: 7 مارس، 2017 - 8 مارس، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

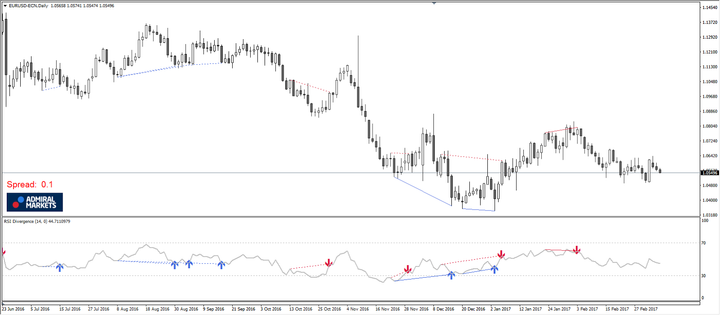

RSI: التباعد في الفترتين

قم بتطبيق مؤشر RSI مؤشر القوة النسبية لفترة قصيرة (RSI 5) فوق (RSI 14) الأطول (الافتراضية)، ثم راقب عمليات الانتقال. مع مؤشر القوة النسبية RSI 14، هناك أوقات لا يصل فيها السوق إلى مستويات ذروة البيع أو ذروة الشراء قبل حدوث اتجاه متحول. يعد مؤشر القوة النسبية لفترة قصيرة أكثر تفاعلًا مع تغيرات الأسعار الأخيرة، لذلك يمكن أن يظهر علامات مبكرة على الانعكاسات. عندما يتجاوز مؤشر القوة النسبية RSI 5 فوق مؤشر القوة النسبية RSI 14، فهذا يعني أن الأسعار الأخيرة في أرتفاع.

يتم حدوث إشارة (شراء)، عندما يحدث تقاطع 5 مقابل 14 عند وصول (RSI 5) الأزرق ذروة البيع (أقل من 30). عندما يعبر مؤشر القوة النسبية (RSI 5) الى حد أقل و يصبح أقل من مؤشر القوة النسبية (RSI 14)، فهذا يعني أن الأسعار الأخيرة في انخفاض. يجب أن يحدث تقاطع RSI 5 مقابل RSI 14 عندما تكون فترة 5 (الزرقاء) في منطقة ذروة الشراء (فوق 80). قد يجد المتداولون ذوو الخبرة أن أداء تداولهم يستفيد بشكل كبير من الجمع بين استراتيجية تداول مؤشر القوة النسبية و النقاط المحورية Pivot Points.

المصدر: مثال على MetaTrader 4 - EURUSD - ECN الرسم البياني للساعة - نطاق البيانات: 27 يناير، 2017 - 8 فبراير، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه مؤشر موثوقاً للأداء المستقبلي.

RSI: خطوط اتجاه مؤشر القوة النسبية

قم بتوصيل القمم و القيعان على مخطط مؤشر RSI نفسه و تداول كسر خط الاتجاه. لرسم خط اتجاه RSI صعودي، قم بتوصيل ثلاث نقاط أو أكثر على خط RSI أثناء ارتفاعه. يتم رسم خط الاتجاه الهابط من خلال ربط ثلاث نقاط أو أكثر على خط مؤشر القوة النسبية RSI الهابط. قد يشير كسر خط اتجاه مؤشر القوة النسبية RSI إلى استمرار محتمل في الأسعار أو انعكاس. ضع في اعتبارك أن كسر خط الاتجاه لمؤشر القوة النسبية عادة ما يسبق كسر خط الاتجاه على الرسم البياني للسعر، مما يوفر تحذيراً مسبقاً و فرصة مبكرة جداً للتداول.

المصدر: مثال على MetaTrader 4 - EURUSD - ECN الرسم البياني للساعة - نطاق البيانات: 21 فبراير ، 2017 - 3 مارس ، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية ، كما أنه ليس مؤشرًا موثوقًا للأداء في المستقبل.

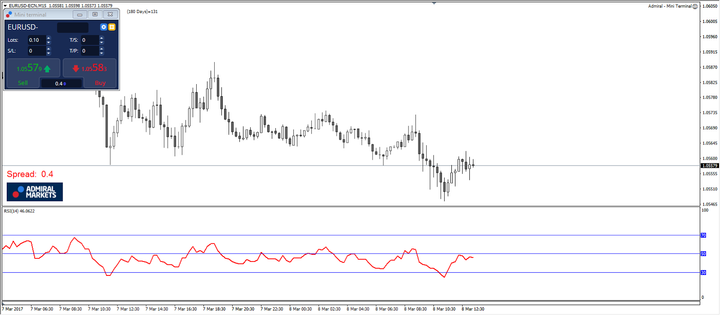

RSI: التباعد الكلاسيكي

يتشكل التباعد الهبوطي لمؤشر RSI للقوة النسبية عندما يشكل السعر قمة جديدة أعلى من السابقة، و في الوقت نفسه ينخفض مؤشر RSI، و يشكل قمة أصغر. سترى عادة تباعد مؤشر القوة النسبية RSI يتشكل في الجزء العلوي من السوق الصاعد، وهذا ما يعرف باسم نمط الانعكاس. يتوقع المتداولون الانعكاس عند يتكون تباعد في مؤشر القوة النسبية RSI. إنه تحذير انعكاس مسبق، حيث يظهر في العديد من الشموع قبل أن يغير الاتجاه الصعودي اتجاهه، و ينكسر أسفل خط الدعم الخاص به.

على العكس من ذلك، فإن التباعد الصعودي لمؤشر القوة النسبية سوف يتشكل عندما يشكل السعر أدنى مستوى قاع جديد، و يشكل مؤشر القوة النسبية انخفاضاً أعلى من السابق. هذه إشارة تحذير مسبقة إلى أن الاتجاه قد يتغير من إتجاه هبوطي إلى إتجاه صعودي. يستخدم تباعد مؤشر القوة النسبية على نطاق واسع في التحليل الفني للفوركس. يفضل بعض المتداولين استخدام أطر زمنية أعلى (4 ساعات او يومي) لتداول مؤشر القوة النسبية. باستخدام افضل اعدادات مؤشر RSI هذه، يمكنك تحصيل إشارات بيع و شراء متعددة من مؤشر RSI.

المصدر: مثال على MetaTrader 4 - اليورو مقابل الدولار الأميركي - الرسم البياني اليومي لـ ECN - 23 يونيو 2016 - 27 فبراير، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

تداول بدون مخاطر مع Admiral Markets

سيكون من دواعي سرور المتداولين المحترفين الذين يختارون Admiral Markets أن يعرفوا أنهم قادرون على التداول بدون مخاطر تماماً من خلال حساب تداول تجريبي مجاني. بدلاً من التوجه مباشرة إلى الأسواق الحية ووضع رأس مالك في خطر، يمكنك تجنب المخاطر تماماً و ممارسة التداول ببساطة حتى تكون مستعداً للانتقال إلى التداول المباشر. سيطر على تجربة التداول الخاصة بك، انقر فوق لافتة أدناه لفتح حسابك التجريبي المجاني اليوم!

خلاصة مؤشر RSI - مؤشر القوة النسبية

من السهل جدًا القفز إلى التداول باستخدام مؤشر RSI الخاص بالفوركس، حيث يبدأ المتداولون المبتدئون في الغالب في التداول دون اختبار معايير مختلفة، أو تثقيف أنفسهم حول التفسير الصحيح للمؤشر، بسبب الرغبة في الحصول على المال بسرعة! و نتيجة لذلك، أصبح مؤشر القوة النسبية RSI أحد أكثر مؤشرات MT4 سوءاً في الاستخدام على نطاق واسع. بمجرد فهمه و تطبيقه بشكل صحيح، فإن مؤشر القوة النسبية RSI لديه القدرة على الإشارة إلى ما إذا كانت الأسعار تتجه في ترند، عندما يكون السوق في منطقة ذروة الشراء أو ذروة البيع، و أفضل سعر للدخول أو الخروج من الصفقة.

يمكن أن يشير أيضًا إلى الإطار الزمني الأكثر نشاطاً للتداول، و يوفر معلومات لتحديد مستويات الأسعار الرئيسية للدعم والمقاومة. يمكن أن يوفر لك مؤشر القوة النسبية RSI معلومات حول الاتجاه الفني، و كذلك إشارات البيع و الشراء لمؤشر القوة النسبية. من المهمم أن تمارس افضل اعدادات مؤشر RSI على حساب تجريبي أولاً، ثم أن تطبقها على حساب حقيقي. بالإضافة إلى ذلك، يمكن لاستراتيجيات مؤشر القوة النسبية أن تستكمل أي استراتيجية تداول فوركس ربما تكون قد استخدمتها بالفعل.

حزيران 26, 2019 12:50 UTC

وقت القراءة: 11 دقائق

تستكشف هذه المقالة كيفية التداول باستخدام مؤشر القوة النسبية - مؤشر RSI، و تسليط الضوء على سبب استخدام المتداولين لهذا المؤشر، و ما هو مؤشر RSI و ما هي افضل اعداداته للتداول، و كذلك النظر في مواضيع مثل خطوط اتجاه مؤشر القوة النسبية RSI و انحراف فترة مؤشر القوة النسبية RSI.

التحليل الفني عبارة عن طريقة للتنبؤ بحركات الأسعار و اتجاهات السوق المستقبلية، من خلال دراسة مخططات حركة السوق السابقة، و مقارنتها بالرسومات الحالية. التحليل الفني يهتم بما حدث بالفعل في السوق و ما قد يحدث. يأخذ في الاعتبار سعر الأدوات المالية، و يقوم بإنشاء مخططات من تلك البيانات لاستخدامها كأداة أساسية.

إحدى المزايا الرئيسية للتحليل الفني هي أن المحللين المتمرسين قادرون على متابعة العديد من الأسواق و أدوات السوق في وقت واحد. هناك ثلاثة مبادئ رئيسية في التحليل الفني يجب تغطيتها قبل إلقاء نظرة دقيقة على مؤشر RSI - مؤشر القوة النسبية:

الاتجاه هو صديقك

يستخدم التحليل الفني لتحديد أنماط سلوك السوق التي طالما تم الاعتراف بها على أنها هامة. بالنسبة للعديد من الأنماط المحددة، هناك احتمال كبير أنها قد تؤدي إلى النتائج المتوقعة. بالإضافة إلى ذلك، هناك أيضاً أنماط معروفة تكرر نفسها على أساس ثابت.

التاريخ يعيد نفسه

تم التعرف على أنماط مخططات فوركس وتصنيفها لأكثر من 100 عام، و الطريقة التي تتكرر بها العديد من الأنماط هذه تؤدي إلى استنتاج مفاده أن سيكولوجية البشر قد تغيرت قليلاً مع مرور الوقت.

حركة السعر تعكس كل شيء

وهذا يعني أن السعر الفعلي هو انعكاس لكل شيء معروف للسوق و يمكن أن يؤثر عليه حالياً، على سبيل المثال، العرض والطلب، و العوامل السياسية و ميول السوق. و مع ذلك، فإن المحللين الفنيين البحتين يهتمون فقط بتحركات الأسعار، و ليس بالأسباب لأي تغييرات قد تحدث. أحد المؤشرات التي يعتمد عليها التحليل الفني للغاية هو مؤشر RSI - مؤشر مؤشر القوة النسبية. أصبح تداول مؤشر القوة النسبية (RSI) شائعًا بشكل متزايد بسبب صيغة معادلته القوية، و امكانية استخدام تباعد مؤشر القوة النسبية RSI.

تداول مع MetaTrader 4

MetaTrader 4 هي عبارة عن منصة تداول فاخرة تقدم للمتداولين المحترفين مجموعة من المزايا الحصرية مثل: الدعم متعدد اللغات، إمكانات متقدمة للرسم البياني، التداول الآلي، القدرة على تخصيص و تغيير المنصة بالكامل لتلائم تفضيلاتك الفردية، رسم بياني للوقت الفعلي، أخبار التداول، التحليل الفني و أكثر من ذلك بكثير! انقر على لافتة أدناه لتحميل MetaTrader 4 المجاني!

اسرار مؤشر RSI: ما يجب معرفته حول مؤشر القوة النسبية

ما هو مؤشر RSI؟

يقيس مؤشر القوة النسبية نسبة التحركات الصعودية إلى التحركات الهابطة، و يطبع الحساب بحيث يتم التعبير عن المؤشر في نطاق من 0-100. تم تطويره في الأصل بواسطة J.Welles Wilder.

- إذا كانت قيمة مؤشر القوة النسبية RSI هو 70 أو أكثر، فمن المفترض أن الأداة في منطقة ذروة الشراء (و هي حالة ارتفعت فيها الأسعار أكثر من توقعات السوق).

- يتم اعتبار مؤشر القوة النسبية RSI البالغ 30 أو أقل كإشارة إلى أن هذه الأداة قد تكون في ذروة البيع (و هي حالة انخفضت فيها الأسعار أكثر من توقعات السوق).

على عكس الرأي العام، فإن مؤشر القوة النسبية هو مؤشر رئيسي. تأخذ صيغة مؤشر RSI معادلتين مشتركتين في حل الصيغة. تحصل المعادلة المكونة الأولى على القيمة المبدئية للقوة النسبية (RS)، وهي نسبة متوسط الإغلاق المرتفع 'Up' 'إلى متوسط الإغلاق المنخفض 'Down' خلال الفترات 'N' الممثلة في الصيغة التالية:

RS = متوسط اغلاقات الجلسات المرتفعة 'N' من الأيام / متوسط اغلاقات الجلسات المنخفضة 'N' من الأيام

أو

RS = Average of 'N' day 's closes up / Average of 'N' day's closes down

إجمع متوسط الجلسات المغلقة بإرتفاع و الناتج يقسم على (عدد الأيام) ثم تقوم بنفس العملية مع متوسط الجلسات المغلقة بإنخفاض و الناتج يقسم على (عدد الأيام) ثم تقسم ناتج عملية قسمة متوسط الجلسات المرتفعه على ناتج متوسط الجلسات المنخفضه

ثم يتم احتساب قيمة مؤشر القوة النسبية RSI الفعلي عن طريق فهرسة المؤشر إلى 100، من خلال استخدام الصيغة التالية:

مؤشر القوة النسبية = 100 - (100/ 1+RS)

إذا كنت تستخدم (MetaTrader (MT4، فيمكنك إرفاق مؤشر RSI على مخطط MT4 الخاص بك، و ببساطة سحبه و إفلاته في نافذة المخطط الرئيسي. توضح الصورة أدناه هذه العملية:

المصدر: MetaTrader 4 - اختيار مؤشر RSI

افضل اعدادات RSI للتداول

RSI: مستويات OBOS

إذا كان مؤشر القوة النسبية RSI أقل من 30، فهذا يعني أن السوق في منطقة ذروة البيع، و أن السعر قد يرتفع في النهاية. بمجرد تأكيد الانعكاس، يمكن وضع صفقة شراء. بالمقابل، إذا كان مؤشر القوة النسبية RSI يزيد عن 70، فهذا يعني أنه في منطقة ذروة الشراء وأن السعر قد ينخفض قريباً. بعد تأكيد الانعكاس، يمكن وضع صفقة بيع. مستوى 50 هو خط الوسط الذي يفصل بين المناطق العليا (الصعودية) والمناطق السفلية (الهابطة). في الترند الصاعد، يكون مؤشر القوة النسبية RSI عادة فوق 50، بينما في الترند الهابط، يكون أقل من 50.

المصدر: مثال على MetaTrader 4 - Mini Terminal - EURUSD - نطاق البيانات: 7 مارس، 2017 - 8 مارس، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

RSI: التباعد في الفترتين

قم بتطبيق مؤشر RSI مؤشر القوة النسبية لفترة قصيرة (RSI 5) فوق (RSI 14) الأطول (الافتراضية)، ثم راقب عمليات الانتقال. مع مؤشر القوة النسبية RSI 14، هناك أوقات لا يصل فيها السوق إلى مستويات ذروة البيع أو ذروة الشراء قبل حدوث اتجاه متحول. يعد مؤشر القوة النسبية لفترة قصيرة أكثر تفاعلًا مع تغيرات الأسعار الأخيرة، لذلك يمكن أن يظهر علامات مبكرة على الانعكاسات. عندما يتجاوز مؤشر القوة النسبية RSI 5 فوق مؤشر القوة النسبية RSI 14، فهذا يعني أن الأسعار الأخيرة في أرتفاع.

يتم حدوث إشارة (شراء)، عندما يحدث تقاطع 5 مقابل 14 عند وصول (RSI 5) الأزرق ذروة البيع (أقل من 30). عندما يعبر مؤشر القوة النسبية (RSI 5) الى حد أقل و يصبح أقل من مؤشر القوة النسبية (RSI 14)، فهذا يعني أن الأسعار الأخيرة في انخفاض. يجب أن يحدث تقاطع RSI 5 مقابل RSI 14 عندما تكون فترة 5 (الزرقاء) في منطقة ذروة الشراء (فوق 80). قد يجد المتداولون ذوو الخبرة أن أداء تداولهم يستفيد بشكل كبير من الجمع بين استراتيجية تداول مؤشر القوة النسبية و النقاط المحورية Pivot Points.

المصدر: مثال على MetaTrader 4 - EURUSD - ECN الرسم البياني للساعة - نطاق البيانات: 27 يناير، 2017 - 8 فبراير، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه مؤشر موثوقاً للأداء المستقبلي.

RSI: خطوط اتجاه مؤشر القوة النسبية

قم بتوصيل القمم و القيعان على مخطط مؤشر RSI نفسه و تداول كسر خط الاتجاه. لرسم خط اتجاه RSI صعودي، قم بتوصيل ثلاث نقاط أو أكثر على خط RSI أثناء ارتفاعه. يتم رسم خط الاتجاه الهابط من خلال ربط ثلاث نقاط أو أكثر على خط مؤشر القوة النسبية RSI الهابط. قد يشير كسر خط اتجاه مؤشر القوة النسبية RSI إلى استمرار محتمل في الأسعار أو انعكاس. ضع في اعتبارك أن كسر خط الاتجاه لمؤشر القوة النسبية عادة ما يسبق كسر خط الاتجاه على الرسم البياني للسعر، مما يوفر تحذيراً مسبقاً و فرصة مبكرة جداً للتداول.

المصدر: مثال على MetaTrader 4 - EURUSD - ECN الرسم البياني للساعة - نطاق البيانات: 21 فبراير ، 2017 - 3 مارس ، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية ، كما أنه ليس مؤشرًا موثوقًا للأداء في المستقبل.

RSI: التباعد الكلاسيكي

يتشكل التباعد الهبوطي لمؤشر RSI للقوة النسبية عندما يشكل السعر قمة جديدة أعلى من السابقة، و في الوقت نفسه ينخفض مؤشر RSI، و يشكل قمة أصغر. سترى عادة تباعد مؤشر القوة النسبية RSI يتشكل في الجزء العلوي من السوق الصاعد، وهذا ما يعرف باسم نمط الانعكاس. يتوقع المتداولون الانعكاس عند يتكون تباعد في مؤشر القوة النسبية RSI. إنه تحذير انعكاس مسبق، حيث يظهر في العديد من الشموع قبل أن يغير الاتجاه الصعودي اتجاهه، و ينكسر أسفل خط الدعم الخاص به.

على العكس من ذلك، فإن التباعد الصعودي لمؤشر القوة النسبية سوف يتشكل عندما يشكل السعر أدنى مستوى قاع جديد، و يشكل مؤشر القوة النسبية انخفاضاً أعلى من السابق. هذه إشارة تحذير مسبقة إلى أن الاتجاه قد يتغير من إتجاه هبوطي إلى إتجاه صعودي. يستخدم تباعد مؤشر القوة النسبية على نطاق واسع في التحليل الفني للفوركس. يفضل بعض المتداولين استخدام أطر زمنية أعلى (4 ساعات او يومي) لتداول مؤشر القوة النسبية. باستخدام افضل اعدادات مؤشر RSI هذه، يمكنك تحصيل إشارات بيع و شراء متعددة من مؤشر RSI.

المصدر: مثال على MetaTrader 4 - اليورو مقابل الدولار الأميركي - الرسم البياني اليومي لـ ECN - 23 يونيو 2016 - 27 فبراير، 2017 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

تداول بدون مخاطر مع Admiral Markets

سيكون من دواعي سرور المتداولين المحترفين الذين يختارون Admiral Markets أن يعرفوا أنهم قادرون على التداول بدون مخاطر تماماً من خلال حساب تداول تجريبي مجاني. بدلاً من التوجه مباشرة إلى الأسواق الحية ووضع رأس مالك في خطر، يمكنك تجنب المخاطر تماماً و ممارسة التداول ببساطة حتى تكون مستعداً للانتقال إلى التداول المباشر. سيطر على تجربة التداول الخاصة بك، انقر فوق لافتة أدناه لفتح حسابك التجريبي المجاني اليوم!

خلاصة مؤشر RSI - مؤشر القوة النسبية

من السهل جدًا القفز إلى التداول باستخدام مؤشر RSI الخاص بالفوركس، حيث يبدأ المتداولون المبتدئون في الغالب في التداول دون اختبار معايير مختلفة، أو تثقيف أنفسهم حول التفسير الصحيح للمؤشر، بسبب الرغبة في الحصول على المال بسرعة! و نتيجة لذلك، أصبح مؤشر القوة النسبية RSI أحد أكثر مؤشرات MT4 سوءاً في الاستخدام على نطاق واسع. بمجرد فهمه و تطبيقه بشكل صحيح، فإن مؤشر القوة النسبية RSI لديه القدرة على الإشارة إلى ما إذا كانت الأسعار تتجه في ترند، عندما يكون السوق في منطقة ذروة الشراء أو ذروة البيع، و أفضل سعر للدخول أو الخروج من الصفقة.

يمكن أن يشير أيضًا إلى الإطار الزمني الأكثر نشاطاً للتداول، و يوفر معلومات لتحديد مستويات الأسعار الرئيسية للدعم والمقاومة. يمكن أن يوفر لك مؤشر القوة النسبية RSI معلومات حول الاتجاه الفني، و كذلك إشارات البيع و الشراء لمؤشر القوة النسبية. من المهمم أن تمارس افضل اعدادات مؤشر RSI على حساب تجريبي أولاً، ثم أن تطبقها على حساب حقيقي. بالإضافة إلى ذلك، يمكن لاستراتيجيات مؤشر القوة النسبية أن تستكمل أي استراتيجية تداول فوركس ربما تكون قد استخدمتها بالفعل.

معرفة قيم السوق تتأتى من ادراك مفاهيمه

هذا ما يقوله تشالرز داو في نظريته التي حدد فيها قواعد عمل الاسواق المالية

اي أن :

فهم السوق يتأتى من فهم و تفهم نظام عمله ...

و فهم نظام عمله يتأتى من فهم و تفهم ما يعكسه الشارت من نتائج تداولات متداوليه على شكل أنماط و خطوط اتجاهات و بيانات

....و فهم مايظهره الشارت يحتاج إلى أدوات فنية للرسم و مؤشرات للقياس و التنبؤ ...

و يحتاج فهم و تفهم و إتقان كل ما تقدم الى تعليم و تجارب و كسب مهارات و تمرس ..... و بشكل متواصل دون حدود

و أحد أهم المؤشرات .....

مؤشر القوة النسبية (RSI)

فما هو ... و كيف يستخدم ؟

هذا ما يقوله تشالرز داو في نظريته التي حدد فيها قواعد عمل الاسواق المالية

اي أن :

فهم السوق يتأتى من فهم و تفهم نظام عمله ...

و فهم نظام عمله يتأتى من فهم و تفهم ما يعكسه الشارت من نتائج تداولات متداوليه على شكل أنماط و خطوط اتجاهات و بيانات

....و فهم مايظهره الشارت يحتاج إلى أدوات فنية للرسم و مؤشرات للقياس و التنبؤ ...

و يحتاج فهم و تفهم و إتقان كل ما تقدم الى تعليم و تجارب و كسب مهارات و تمرس ..... و بشكل متواصل دون حدود

و أحد أهم المؤشرات .....

مؤشر القوة النسبية (RSI)

فما هو ... و كيف يستخدم ؟

نبذه تاريخية عن المؤشر:

هو اختصار إلى Relative Strength Index المشهور بمؤشر القوة النسبية RSI قام بتطويره J. Welles Wilder عام 1978 وقدمه في كتاب بعنوان مفاهيم جديدة في التداول الفني وأشار ألا يجب عدم مخالطة المؤشر بمبدأ القوة النسبية المقارنة حيث أنها تستخدم في العادة لمقارنة أداء سهم معين بمعدل السوق ولكن مؤشر RSI يقيس زخم السهم بمقارنة سعر السهم بنفسه عن طريق معادلة حسابية.

حساب مؤشر القوة النسبية:

مؤشر القوة النسبية = 1 + القوة النسبية / 100- 100

القوة النسبية = متوسط اغلاقات الجلسات المنخفضة / متوسط اغلاقات الجلسات المرتفعة

من وجهة نظر Welles استخدم 14 يوم في هذه المعادلة على أساس أنها تمثل مقدار نصف دورة قمرية أو 28 يوم وهى ليست أساسية ويمكنك تحديد اى فترة زمنية على حسب المدى المستخدم قصير أم طويل المدى.

طريقة عمل المؤشر في التحليل الفني:

=====================

هو اختصار إلى Relative Strength Index المشهور بمؤشر القوة النسبية RSI قام بتطويره J. Welles Wilder عام 1978 وقدمه في كتاب بعنوان مفاهيم جديدة في التداول الفني وأشار ألا يجب عدم مخالطة المؤشر بمبدأ القوة النسبية المقارنة حيث أنها تستخدم في العادة لمقارنة أداء سهم معين بمعدل السوق ولكن مؤشر RSI يقيس زخم السهم بمقارنة سعر السهم بنفسه عن طريق معادلة حسابية.

حساب مؤشر القوة النسبية:

مؤشر القوة النسبية = 1 + القوة النسبية / 100- 100

القوة النسبية = متوسط اغلاقات الجلسات المنخفضة / متوسط اغلاقات الجلسات المرتفعة

من وجهة نظر Welles استخدم 14 يوم في هذه المعادلة على أساس أنها تمثل مقدار نصف دورة قمرية أو 28 يوم وهى ليست أساسية ويمكنك تحديد اى فترة زمنية على حسب المدى المستخدم قصير أم طويل المدى.

طريقة عمل المؤشر في التحليل الفني:

=====================

- من إعداد

- خبراء المال

مؤشر القوة النسبية

السهم

شمال الزور

الخميس 4 / 3 / 2021

:::::::::::::::::::::::::::::::.......................:::::::::::::::::::::

طريقة عمل المؤشر في التحليل الفني:

الاستخدام الأساسي ليس تحديد سعر معين للسهم ..........

و

لكن إعطاء إشارات البيع وإشارات الشراء ....... 1

إذا هو الذي يعطي إشارة فنية للمستوى الفني الذي يمكن الدخول على السهم عنده ..

_ يعني يحدد لك المستوى الذي يمكن عنده شراء السهم

_ يعني يحدد لك المستوى الذي يمكن عنده بيع السهم

شنو يعني مستوى ؟

مستوى يعني :

... نطاق سعري يسير فيه السهم .... مثلا بين 21 و 22 فلس

أما تحديد سعر الدخول فذلك تكشفه ادوات اخرى

التعديل الأخير:

استخدامات المؤشر : r s i

1.............. طالع

عند وصول المؤشر بالمنطقة الواقعة أعلى مستوي 70 يعتير إشارة تحذيرية مبكرة بالبيع لوصول السعر إلى ذروة الشراء أو التشبع الشرائي .....

--------------------

الشرح من عند خبراء المال

و الشارت من عندي

---------

التعديل الأخير:

3. تحديد قوة الدعم والمقاومة والانعكاسات للنماذج الفنية الكلاسيكية والنماذج التوافقية.

شلون ؟

..... يبين لك اشارة التشبع الشرائي و بالتالي اشارة انعكاس للنموذج الفني ..

طالع شارت شمال الزور ادناه :

لاحظ تزامن انعكاس السهم في نموذج الوتد ... و تشبع البيع في المؤشر اسفل الشارت ... طالع الدائرة

هذا ما يعينك في :

_ تأكيد اسعار و قوة الدعم أوالمقاومة ..

_ تعزيز مؤشرات الانعكاسات للنماذج الفنية الكلاسيكية والنماذج التوافقية.

=================================

الشرح باللون الاسود من خبراء المال

و باللون الازرق .. و الشارت .. من موقعنا .. الجندول

التعديل الأخير:

ملاحظات فنية:

1. يعتبر مؤشر القوة النسبية من المؤشرات السابقة لاتجاه حركة السعر وتساعد بالتنبؤ بحركة السعر المستقبلية.

2. يمكن حساب مؤشر القوة النسبية لأي فترة زمنية ولكن المستوي الجيد والشائع 14 يوم والفترات الفاصلة 9 و 22 .

3. تحديد إشارات البيع والشراء الزائد تختلف باختلاف الفترات الزمنية المستخدمة بمؤشر القوة النسبية والقيمة المحددة ل 14 يوم هي 30 و 70.

4. تتغير حركة مؤشر القوة النسبية بشكل كبير مع اختلاف الفترة الزمنية وكلما كانت الفترة اقصر كان التذبذب للمؤشر أكثر تطرفا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_v2_Overbought_or_Oversold_v1_Use_the_Relative_Strength_Index_to_Find_Out_Oct_2020-06-8e0afe07a6314ff3a9311d375bc7dc54.jpg)