تثبيت التطبيق

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

ملاحظة: This feature may not be available in some browsers.

أنت تستخدم أحد المتصفحات القديمة. قد لا يتم عرض هذا الموقع أو المواقع الأخرى بشكل صحيح.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

متوسطات عبرتْ أفقَ خيالي .. بارقًا يلمعُ في جوانح شارتي ....

- بادئ الموضوع justice

- تاريخ البدء

13

المتوسطات المتحركة

738

لقد تعلمنا جميعًا عن المتوسطات في المدرسة ، المتوسط المتحرك هو مجرد امتداد لذلك. المتوسطات المتحركة هي مؤشرات اتجاه وكثيرا ما تستخدم بسبب بساطتها وفعاليتها. قبل أن نتعلم المتوسطات المتحركة ، دعونا نتعرف على كيفية حساب المتوسطات.

لنفترض أن 5 أشخاص يجلسون على شاطئ مشمس لطيف يتمتعون بمشروب معبأ لطيف. الشمس مشرقة ولطيفة لدرجة أن كل واحدة منها تشرب عدة زجاجات من المشروب. افترض أن العدد النهائي هو شيء مثل هذا:

SL. لا شخص عدد من الزجاجات

01 أ 07

02 ب 05

03 C 06

04 د 03

05 E 08

إجمالي عدد الزجاجات المستهلكة 29

تفترض 6 تشرين شخص يمشي في معرفة 29 زجاجات من المشروبات الكذب حولها. ويمكن بسرعة الحصول على شعور 'تقريبا' كم زجاجات كل منهم يستهلك بقسمة [العدد الإجمالي للزجاجات] من [العدد الإجمالي للأشخاص] .

في هذه الحالة سيكون:

=

29/5 = 5.8 زجاجات لكل رأس.

لذلك ، يخبرنا المتوسط في هذه الحالة تقريبًا بعدد الزجاجات التي استهلكها كل شخص. من الواضح أنه سيكون هناك القليل منهم الذين استهلكوا أعلى من المتوسط وأقل. على سبيل المثال ، شرب الشخص E 8 زجاجات من المشروبات ، وهو أعلى بكثير من متوسط 5.8 زجاجات. وبالمثل ، شرب الشخص D 3 زجاجات فقط من المشروبات ، وهو أقل بكثير من متوسط 5.8 زجاجات. لذلك المتوسط مجرد تقدير ولا يمكن للمرء أن يتوقع أن يكون دقيقًا.

توسيع المفهوم ليشمل الأسهم ، فيما يلي أسعار إغلاق ITC Limited لجلسات التداول الخمس الأخيرة. سيتم حساب متوسط إغلاق آخر 5 أيام على النحو التالي:

تاريخ سعر نهائي

14/07/14 344.95

15/07/14 342.35

16/07/14 344.20

17/07/14 344.25

18/07/14 344.0

مجموع 1719.75

= 1719.75 / 5

= 343.95

وبالتالي فإن متوسط سعر إغلاق مركز التجارة الدولية على مدار جلسات التداول الخمس الأخيرة هو 343.95.

13.1 - المتوسط المتحرك (يُطلق عليه أيضًا المتوسط المتحرك البسيط)

ضع في اعتبارك موقفًا تريد فيه حساب متوسط سعر الإغلاق لشركة Marico Limited لآخر 5 أيام . البيانات هي كما يلي:

تاريخ سعر نهائي

21/07/14 239.2

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

مجموع 1212.3

= 1212.3 / 5

= 242.5

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 242.5

المضي قدما، أي في اليوم التالي 28 تشرين يوليو (26 تشرين و 27 عشر كانت السبت والأحد على التوالي) لدينا نقطة بيانات جديدة. وهذا يعني الآن أن «الجديدة» آخر 5 أيام أن 22 الثاني 23 الثالث 24 ث ، 25 ث و 28 ث . سنقوم بإسقاط نقطة البيانات الخاصة بالمرتبة 21 لأن هدفنا هو حساب متوسط 5 أيام الأخير.

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1223.3

= 1223.3 / 5

= 244.66

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 244.66

كما ترون، أدرجنا أحدث البيانات (28 تشرين يوليو)، وتجاهل البيانات الأقدم (21 شارع يوليو) لحساب متوسط 5 أيام. في 29 تشرين ، فإننا تشمل 29 تشرين البيانات واستبعاد 22 الثانية البيانات، في 30 تشرين كنا تشمل 30 عشر نقطة البيانات ولكن القضاء على 23 الثالثة البيانات، هلم جرا وهكذا دواليك.

بشكل أساسي ، نحن نتحرك إلى أحدث نقطة بيانات ونتخلص من الأقدم لحساب متوسط آخر 5 أيام. ومن هنا جاء اسم "المتوسط" المتحرك!

في المثال أعلاه ، يعتمد حساب المتوسط المتحرك على أسعار الإغلاق. في بعض الأحيان ، يتم احتساب المتوسطات المتحركة أيضًا باستخدام معلمات أخرى مثل العالية والمنخفضة والمفتوحة. ومع ذلك يتم استخدام أسعار الإغلاق في الغالب من قبل التجار والمستثمرين لأنها تعكس السعر الذي يستقر به السوق أخيرًا.

يمكن حساب المتوسطات المتحركة لأي إطار زمني ، من الدقائق والساعات إلى السنوات. يمكن تحديد أي إطار زمني من برنامج الرسوم البيانية بناءً على متطلباتك.

لأولئك منكم المطلعين على excel ، فيما يلي لقطة عن كيفية حساب المتوسطات المتحركة على MS Excel. لاحظ كيف يتحرك مرجع الخلية في الصيغة المتوسطة ، مما يلغي الأقدم لتضمين أحدث نقاط البيانات.

مرجع الخلية تاريخ سعر الاغلاق متوسط 5 ايام متوسط الصيغة

D3 1-يناير-14 1287.7

D4 2-يناير-14 1279.25

D5 3-يناير-14 1258.95

D6 6-يناير-14 1249.7

D7 7-يناير-14 1242.4

D8 8-يناير-14 1268.75 1263.6 = AVERAGE (D3: D7)

D9 9-يناير-14 1231.2 1259.81 = AVERAGE (D4: D8)

D10 10-كانون الثاني 14 1201.75 1250.2 = AVERAGE (D5: D9)

D11 13-كانون الثاني 14 1159.2 1238.76 = AVERAGE (D6: D10)

D12 14-كانون الثاني 14 1157.25 1220.66 = AVERAGE (D7: D11)

D13 15-كانون الثاني 14 1141.35 1203.63 = AVERAGE (D8: D12)

D14 16-يناير-14 1152.5 1178.15 = AVERAGE (D9: D13)

D15 17-كانون الثاني 14 1139.6 1162.41 = AVERAGE (D10: D14)

D16 20-كانون الثاني 14 1140.6 1149.98 = AVERAGE (D11: D15)

D17 21-كانون الثاني 14 1166.35 1146.26 = AVERAGE (D12: D16)

D18 22-كانون الثاني 14 1165.4 1148.08 = AVERAGE (D13: D17)

D19 23-كانون الثاني 14 1168.25 1152.89 = AVERAGE (D14: D18)

كما هو واضح ، يتغير المتوسط المتحرك عندما يتغير سعر الإغلاق. يُطلق على المتوسط المتحرك كما هو مبين أعلاه "متوسط متحرك بسيط" (SMA). نظرًا لأننا نحسبها وفقًا لآخر 5 أيام من البيانات ، يُطلق عليها اسم SMA لـ 5 أيام.

بعد ذلك ، يتم ربط متوسطات 5 أيام (أو يمكن أن يكون أي شيء مثل 5 ، 10 ، 50 ، 100 ، 200 يوم) لتشكيل خط منحني سلس يعرف باسم خط المتوسط المتحرك ، ويستمر في التحرك مع تقدم الوقت.

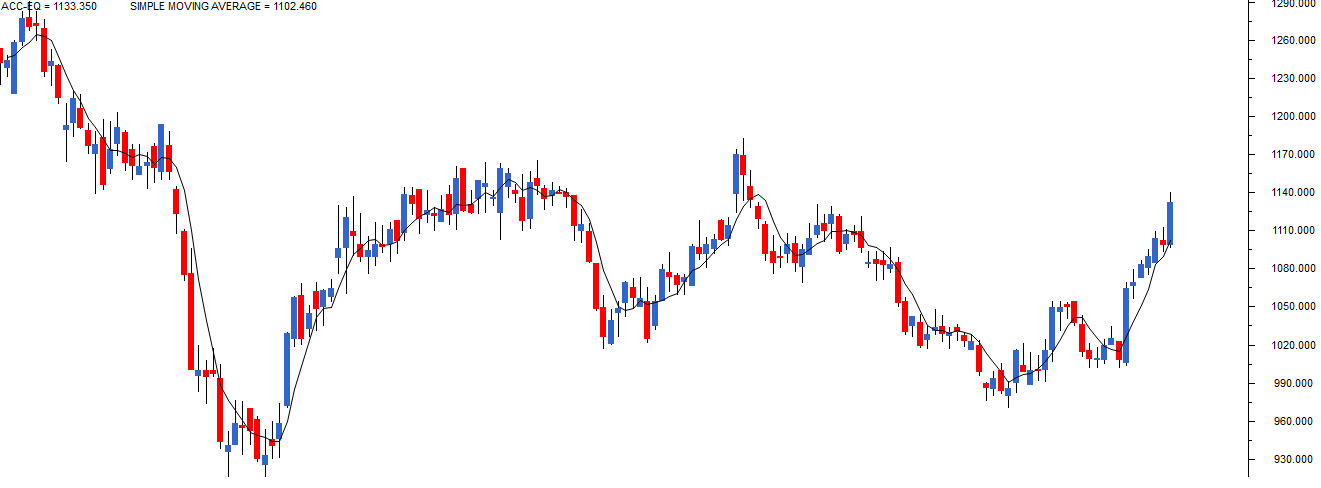

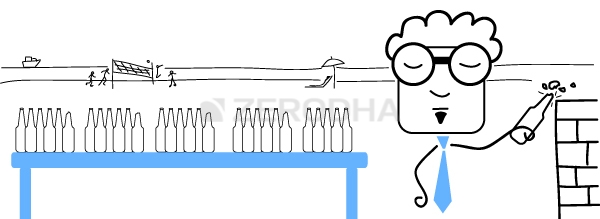

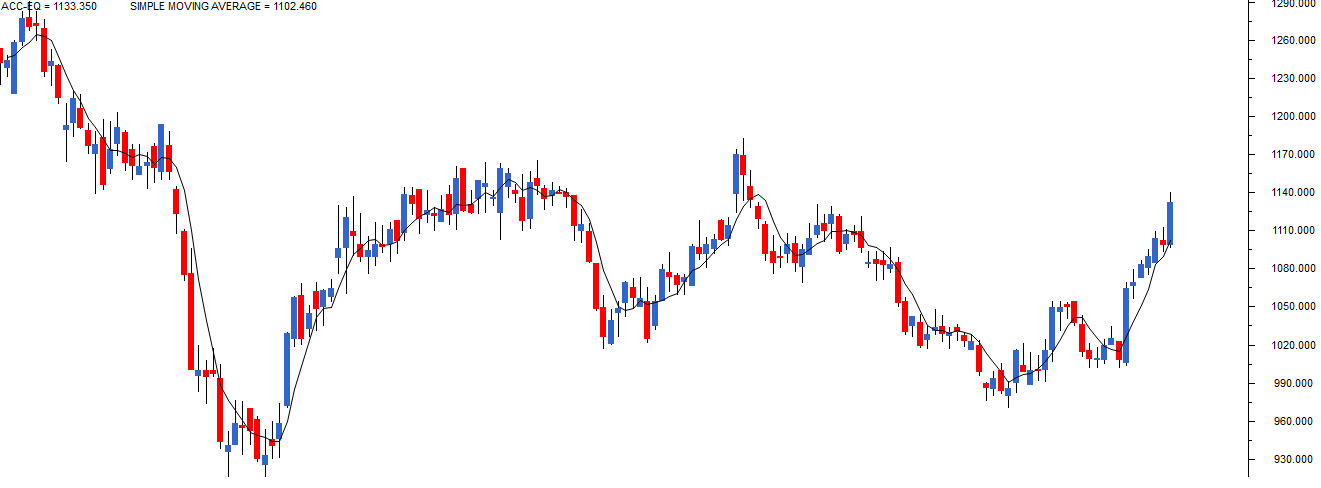

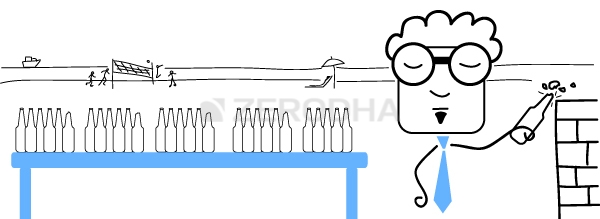

في الرسم البياني الموضح أدناه ، قمت بتراكب SMA لمدة 5 أيام على الرسم البياني لشمعدان ACC.

إذن ما الذي يشير إليه المتوسط المتحرك وكيف يمكن للمرء استخدامه؟ حسنًا ، هناك العديد من تطبيقات المتوسط المتحرك ، وسأقدم قريبًا نظام تداول بسيط يعتمد على المتوسطات المتحركة. ولكن قبل ذلك ، دعونا نتعرف على المتوسط المتحرك الأسي.

13.2 - المتوسط المتحرك الأسي

النظر في نقاط البيانات المستخدمة في هذا المثال ،

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1214.5

عندما يحسب المرء المتوسط عبر هذه الأرقام ، هناك افتراض غير مذكور. نحن نعطي كل نقطة بيانات أهمية متساوية. وهذا يعني، أننا على افتراض أن نقطة البيانات في 22 الثاني من يوليو هامة مثل نقطة البيانات في 28 تشرين يوليو. ومع ذلك ، عندما يتعلق الأمر بالأسواق ، قد لا يكون هذا صحيحًا دائمًا

تذكر الافتراض الأساسي للتحليل الفني - الأسواق خصم كل شيء. يعني ذلك أحدث السعر الذي تراه (في 28 تشرين يوليو) بخصم جميع المعلومات المعروفة وغير المعروفة. وهذا يعني أيضا السعر في 28 تشرين أكثر مقدسة من سعر في 25 تشرين .

عند القيام بذلك ، يود المرء أن يعين الترجيح لنقاط البيانات على أساس "حداثة" البيانات. لذلك نقطة البيانات في 28 تشرين يوليو يحصل على أعلى الترجيح، 25 تشرين يحصل يوليو أعلى الترجيح المقبل، 24 تشرين يوليو يحصل على 3 الثالثة أعلى، وهلم جرا.

من خلال القيام بذلك ، قمت في الأساس بتوسيع نطاق نقاط البيانات وفقًا لحداثها - حيث تحصل أحدث نقطة بيانات على أقصى قدر من الاهتمام وتحظى نقطة البيانات الأقدم بقليل من الاهتمام.

يعطينا المتوسط المحسوب على هذه المجموعة المقاسة من الأعداد المتوسط المتحرك الأسي (EMA). لقد تخطيت جزء حساب EMA عن عمد ، وذلك ببساطة لأن معظم برامج التحليل الفني تتيح لنا سحب وإفلات EMA بالأسعار. وبالتالي ، سوف نركز على تطبيق EMA بدلاً من حسابه.

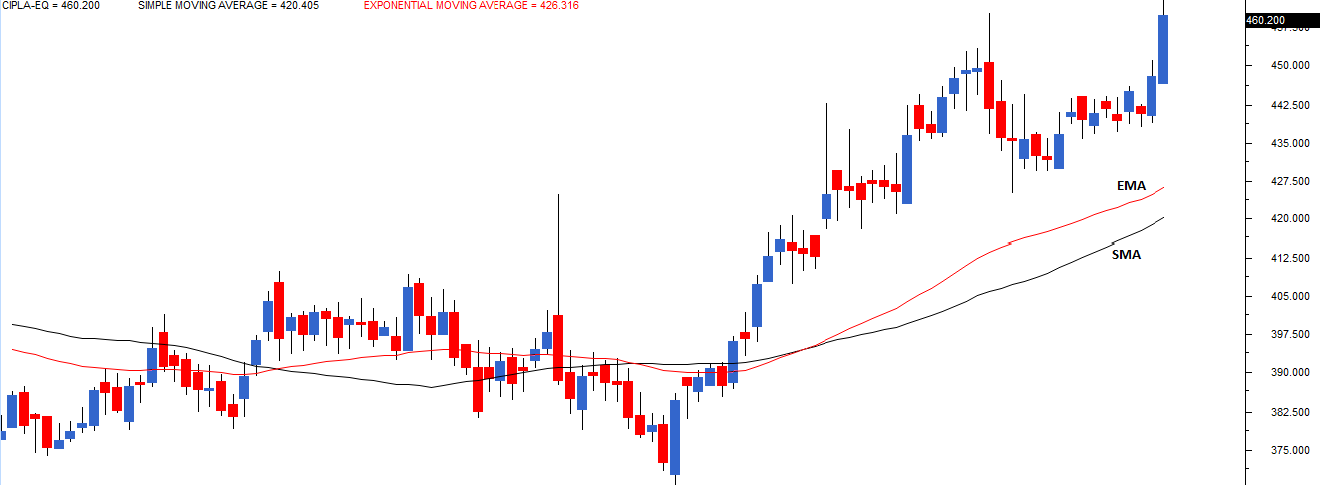

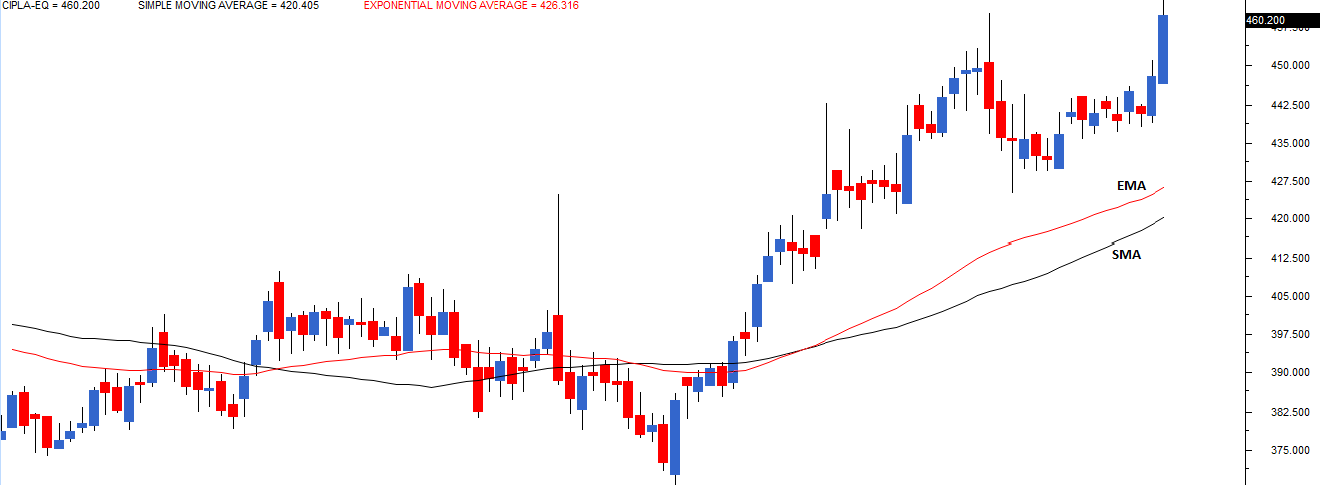

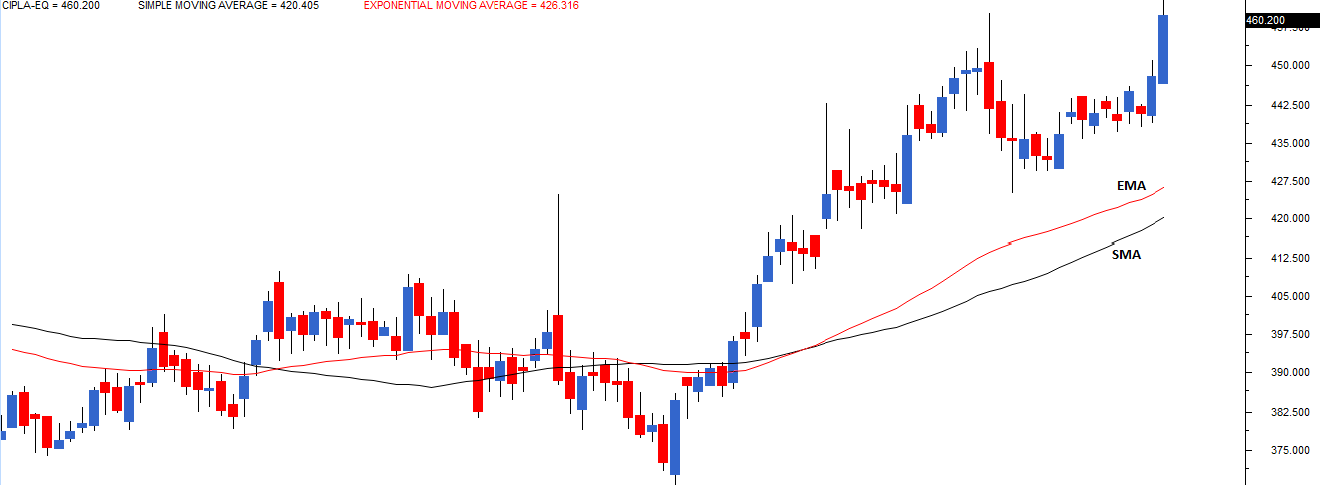

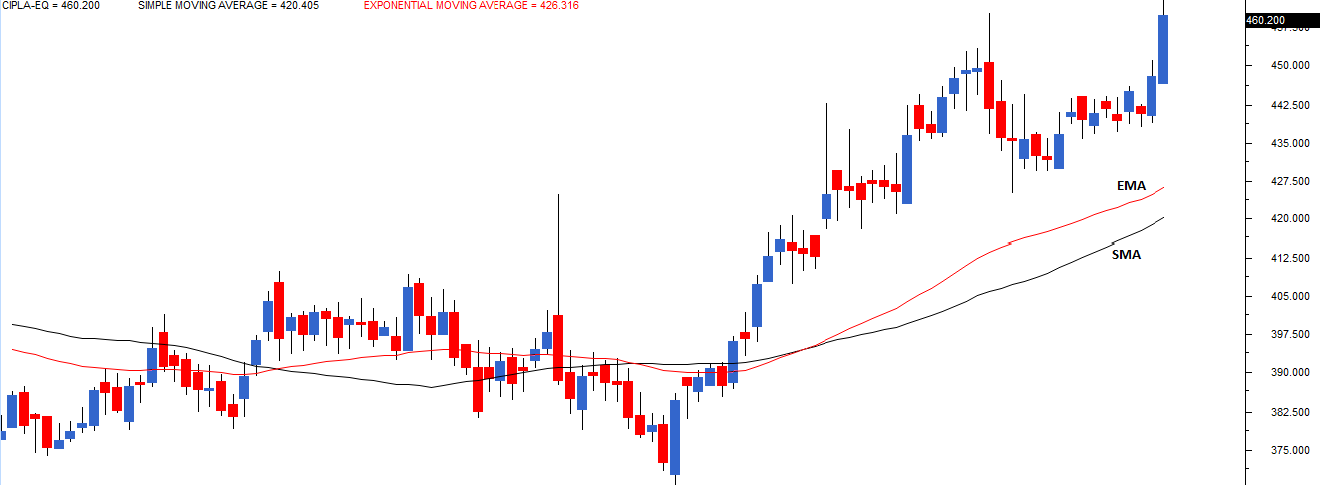

فيما يلي مخطط لشركة Cipla Ltd. لقد خططت لـ SMA لمدة 50 يومًا (أسود) و EMA لمدة 50 يومًا (أحمر) على أسعار إغلاق Cipla. على الرغم من أن كلا من SMA و EMA مدتهما 50 يومًا ، يمكنك ملاحظة أن EMA يكون أكثر تفاعلًا مع الأسعار وبالتالي فإنه يتمسك بأقرب الأسعار.

السبب في أن EMA أسرع في الاستجابة لسعر السوق الحالي هو أن EMA تعطي أهمية أكبر لأحدث نقاط البيانات. هذا يساعد المتداول على اتخاذ قرارات تداول أسرع. لهذا السبب ، يفضل المتداولون استخدام EMA على SMA.

13.3 - تطبيق بسيط للمتوسط المتحرك

يمكن استخدام المتوسط المتحرك لتحديد فرص البيع والشراء بميزة خاصة به. عندما يتداول سعر السهم فوق متوسط سعره ، فهذا يعني أن التجار على استعداد لشراء السهم بسعر أعلى من متوسط سعره. هذا يعني أن التجار متفائلون بشأن ارتفاع سعر السهم. لذلك ينبغي للمرء أن ينظر في فرص الشراء.

وبالمثل ، عندما يتم تداول سعر السهم أقل من متوسط سعره ، فهذا يعني أن التجار على استعداد لبيع السهم بسعر أقل من متوسط سعره. هذا يعني أن التجار متشائمون بشأن حركة أسعار الأسهم. لذلك ينبغي للمرء أن ينظر إلى فرص البيع.

يمكننا تطوير نظام تداول بسيط يعتمد على هذه الاستنتاجات. يمكن تعريف نظام التداول على أنه مجموعة من القواعد التي تساعدك في تحديد نقاط الدخول والخروج.

سنحاول الآن تحديد نظام تداول واحد على أساس المتوسط المتحرك الأسي لمدة 50 يومًا. تذكر أن نظام التداول الجيد يمنحك إشارة لدخول التجارة وإشارة لإغلاق التجارة. يمكننا تعريف نظام التداول للمتوسط المتحرك بالقواعد التالية:

القاعدة 1) الشراء (الشراء) عندما يتحول سعر السوق الحالي إلى أكثر من 50 يومًا. بمجرد الشراء ، يجب أن تظل مستثمرًا حتى يتم تلبية شرط البيع الضروري

القاعدة 2) قم بالخروج من المركز الطويل (إيقاف التشغيل) عندما يتحول سعر السوق الحالي إلى أقل من 50 يومًا

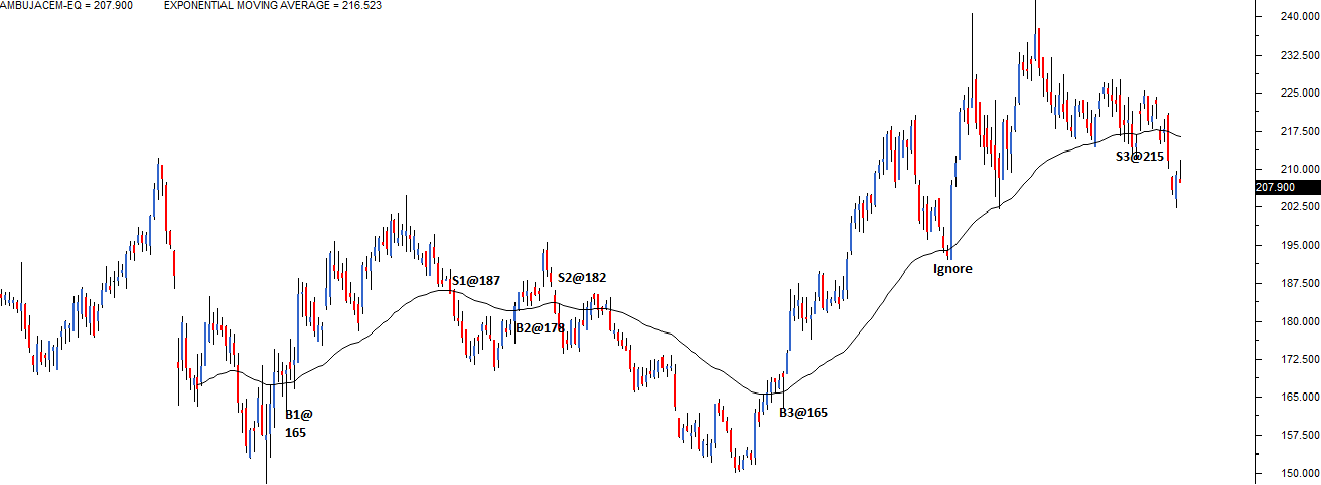

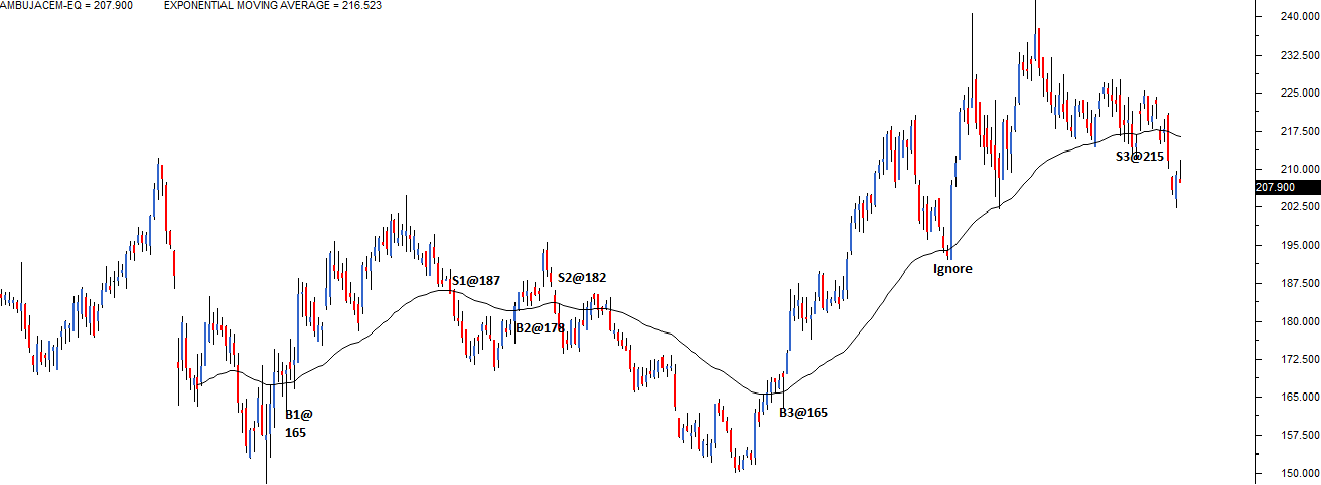

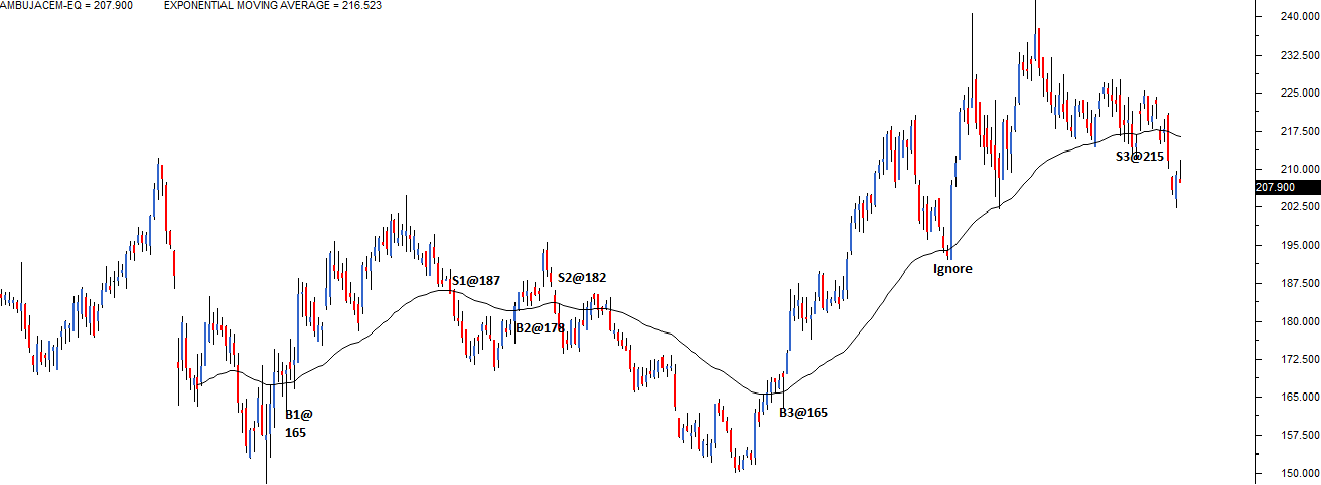

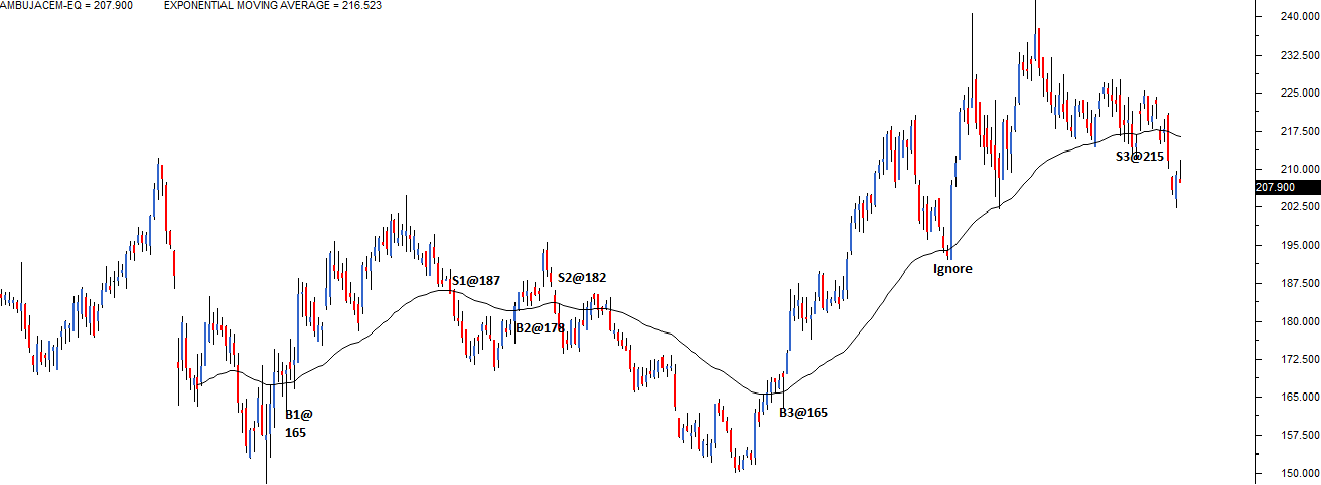

فيما يلي مخطط يوضح تطبيق نظام التداول على أسمنت أمبوجا. الخط الأسود على الرسم البياني للسعر هو المتوسط المتحرك الأسي لمدة 50 يومًا.

بدءًا من اليسار ، نشأت أول فرصة للشراء عند 165 ، وتم إبرازها في المخططات على أنها B1 @ 165. لاحظ ، عند النقطة B1 ، تحرك سعر السهم إلى نقطة أعلى من المتوسط المتحرك لـ 50 يومًا. وبالتالي وفقًا لقاعدة نظام التداول ، نبدأ صفقة شراء جديدة.

بالانتقال إلى نظام التداول ، نستمر في الاستثمار حتى نحصل على إشارة خروج ، والتي وصلنا في النهاية إلى 187 ، والتي تحمل علامة S1 @ 187. ولدت هذه التجارة ربحًا قدره 22 روبية للسهم.

الإشارة التالية للشراء جاءت عند B2 @ 178 ، تليها إشارة إلى المربع عند S2 @ 182. هذه التجارة لم تكن مثيرة للإعجاب لأنها أسفرت عن ربح قدره 4 روبية فقط. ومع ذلك ، كانت الصفقة الأخيرة ، B3 @ 165 ، و S3 @ 215 مثيرة للإعجاب للغاية مما أدى إلى ربح قدره 50 روبية.

فيما يلي ملخص سريع لهذه التداولات بناءً على نظام التداول

SL. لا سعر شراء سعر البيع الربح / الخسارة ٪ إرجاع

01 165 187 22 13٪

02 178 182 04 2.2٪

03 165 215 50 30٪

من الجدول أعلاه ، من الواضح جدًا أن التداولات الأولى والأخيرة كانت مربحة ، لكن التجارة الثانية لم تكن مربحة للغاية. إذا كنت تفقد لماذا حدث ذلك، فمن الواضح أنه خلال 1 الحادي و3 الثالثة التجارة والأسهم وتتجه لكن خلال 2 الثانية تداول الأسهم نقل جانبية.

هذا يقودنا إلى استنتاج مهم للغاية حول المتوسطات المتحركة. تعمل المتوسطات المتحركة ببراعة عندما يكون هناك اتجاه وفشل في الأداء عندما يتحرك السهم بشكل جانبي. هذا يعني في الأساس أن "المتوسط المتحرك" بأبسط أشكاله هو نظام تتبع الاتجاه.

من تجربتي الشخصية للتداول على أساس المتوسطات المتحركة ، لاحظت بعض الخصائص المهمة:

13.4 - نقل متوسط نظام كروس

كما هو واضح الآن ، فإن مشكلة نظام المتوسط المتحرك للفانيليا هو أنه يولد الكثير من إشارات التداول في سوق جانبي. نظام الانتقال المتوسط المتحرك هو الارتجال على نظام متوسط الحركة الفانيليا العادي. يساعد التاجر على اتخاذ عدد أقل من الصفقات في سوق جانبية.

في نظام التقاطع MA ، بدلاً من المتوسط المتحرك الفردي المعتاد ، يجمع المتداول بين متوسطين متحركين. يشار إلى هذا عادة باسم "التنعيم".

مثال نموذجي على ذلك هو الجمع بين EMA 50 يومًا ، و EMA 100 يوم. يشار إلى المتوسط المتحرك الأقصر (50 يومًا في هذه الحالة) بأنه المتوسط المتحرك الأسرع. يشار إلى المتوسط المتحرك الأطول (المتوسط المتحرك لـ 100 يوم) على أنه المتوسط المتحرك الأبطأ.

يستغرق المتوسط المتحرك الأقصر عددًا أقل من نقاط البيانات لحساب المتوسط ، وبالتالي يميل إلى الاقتراب من سعر السوق الحالي ، وبالتالي يتفاعل بسرعة أكبر. يستغرق المتوسط المتحرك الأطول عددًا أكبر من نقاط البيانات لحساب المتوسط وبالتالي يميل إلى الابتعاد عن سعر السوق الحالي. ومن ثم فإن ردود الفعل أبطأ.

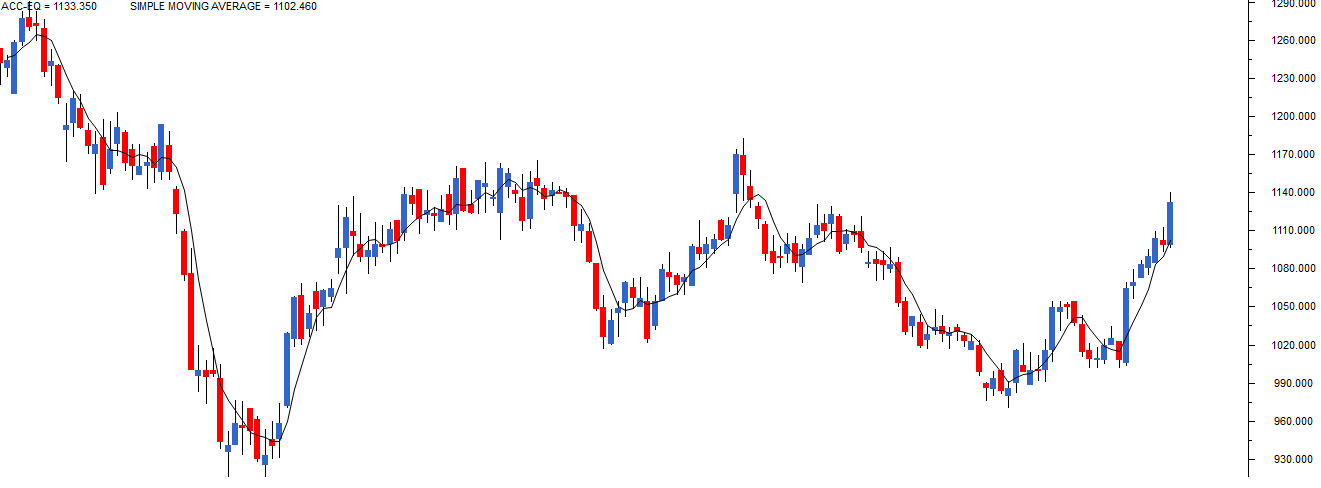

فيما يلي مخطط بنك بارودا ، يوضح لك كيف يتراكم المتوسطان المتحركان عند تحميلهما على الرسم البياني.

كما ترون ، فإن خط EMA الأسود لمدة 50 يومًا يكون أقرب إلى سعر السوق الحالي (حيث أنه يتفاعل بشكل أسرع) مقارنةً بـ EMA الوردي لمدة 100 يوم (حيث يكون رد فعله أبطأ).

قام المتداولون بتعديل نظام الفانيليا MA العادي باستخدام نظام التقاطع لتنعيم نقاط الدخول والخروج. في هذه العملية ، يحصل المتداول على عدد أقل بكثير من الإشارات ، لكن فرص التجارة مربحة للغاية.

قواعد الدخول والخروج لنظام التقاطع كما هو موضح أدناه:

القاعدة 1) - الشراء (فترة طويلة جديدة) عندما تتحول المتوسطات المتحركة على المدى القصير أكبر من المتوسط المتحرك على المدى الطويل. البقاء في التجارة طالما تم استيفاء هذا الشرط

القاعدة 2) - غادر الموضع الطويل (المربعة إيقاف) عندما يتحول المتوسط المتحرك على المدى القصير إلى أقل من المتوسط المتحرك على المدى الطويل

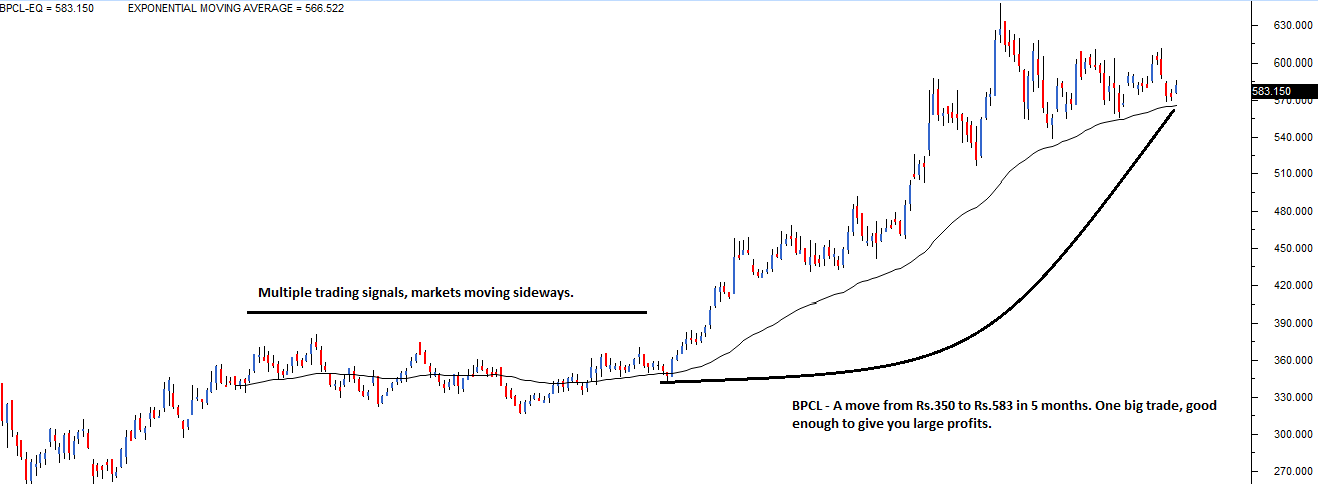

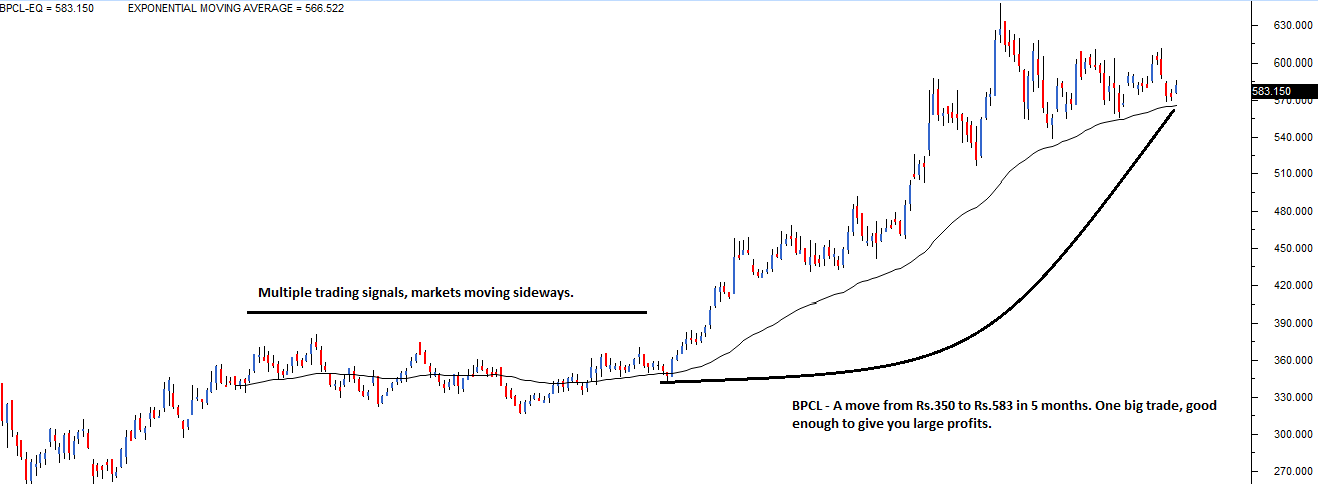

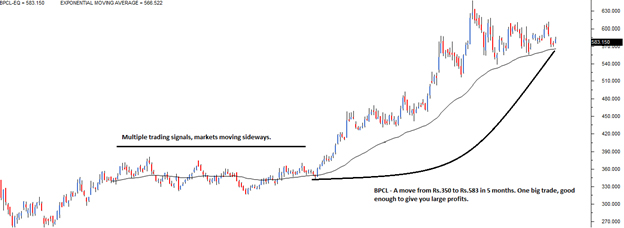

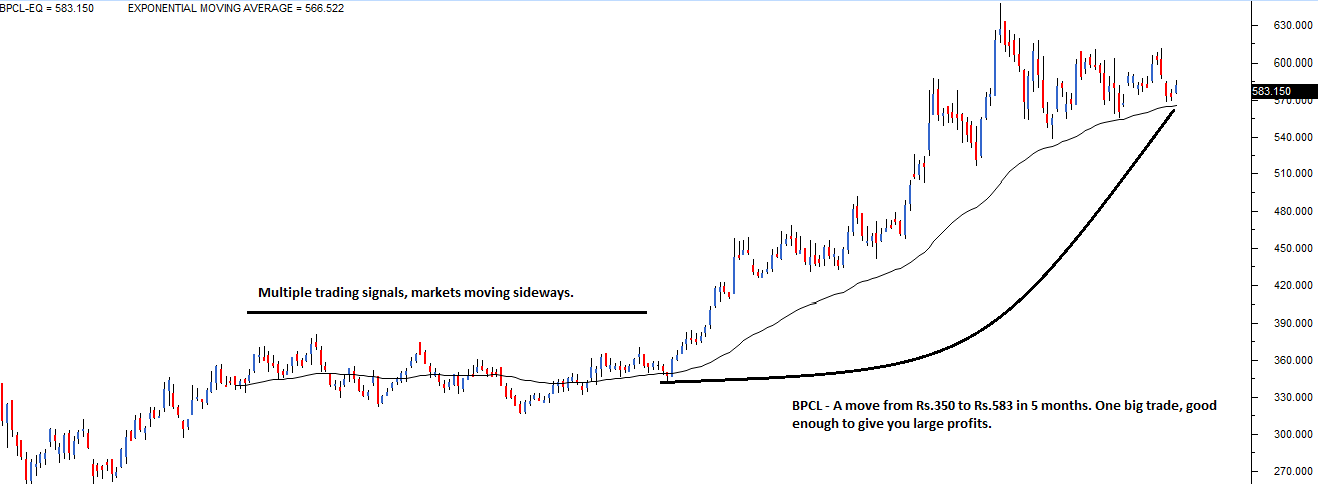

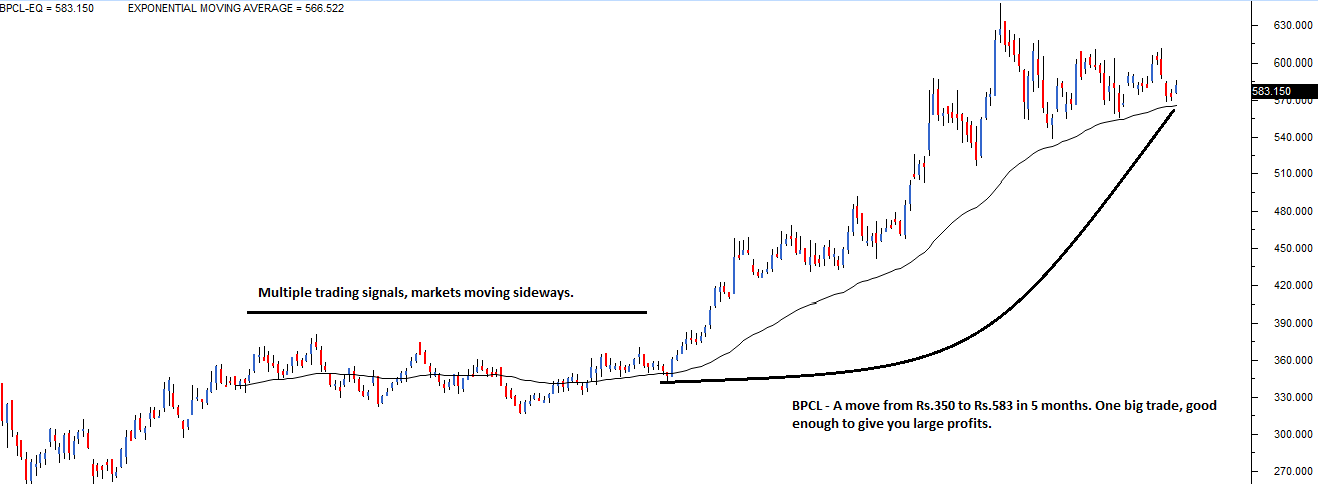

دعونا نطبق نظام التقاطع MA على مثال BPCL نفسه الذي نظرنا إليه. لسهولة المقارنة ، قمت باستنساخ مخطط BPCL مع MA 50 يوم واحد.

لاحظ أنه عندما كانت الأسواق تتحرك في اتجاه جانبي ، اقترح MA 3 إشارات تداول على الأقل. ولكن 4 عشر كانت تجارة رابحة مما أدى إلى ربح 67٪.

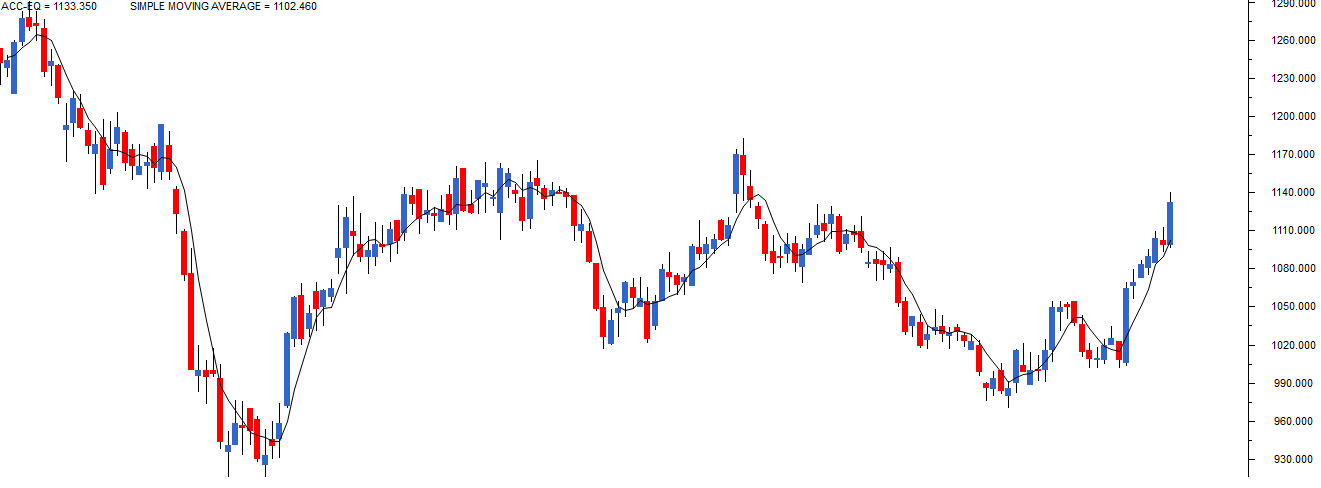

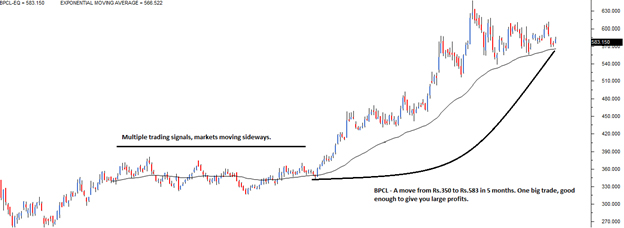

يوضح الرسم البياني أدناه تطبيق نظام التقاطع MA مع EMA 50 و 100 يوم.

الخط الأسود يرسم المتوسط المتحرك لمدة 50 يومًا والخط الوردي يرسم المتوسط المتحرك لمدة 100 يوم. وفقًا لقاعدة التقاطع ، تنشأ الإشارة إلى الشراء عندما يعبر المتوسط المتحرك لمدة 50 يومًا (MA على المدى القصير) عن المتوسط المتحرك لمدة 100 يوم (MA على المدى الطويل). تم تمييز نقطة التقاطع بسهم. يرجى ملاحظة كيف يعمل نظام التبادل على إبقاء المتداول بعيدًا عن 3 صفقات غير مربحة. هذه هي أكبر ميزة لنظام متقاطع.

يمكن للمتداول استخدام أي مجموعة لإنشاء نظام تقاطع MA. بعض المجموعات الشائعة للمتداول المتأرجح ستكون:

هنا مثال على 25 × 50 EMA كروس. هناك ثلاث إشارات تداول مؤهلة بموجب قاعدة التقاطع.

وغني عن القول ، يمكن أيضًا تطبيق نظام التقاطع MA للتداول خلال اليوم. على سبيل المثال يمكن للمرء استخدام كروس 15 × 30 دقيقة لتحديد الفرص اللحظية. يمكن للمتداول الأكثر عدوانية استخدام كروس 5 × 10 دقائق.

ربما سمعت هذا القول الشائع في الأسواق - "الاتجاه هو أنت صديق". حسنًا ، تساعدك المتوسطات المتحركة على تحديد هذا الصديق.

تذكر ، MA هو نظام تتبع الاتجاه - طالما هناك اتجاه ، فإن المتوسطات المتحركة تعمل ببراعة. لا يهم الإطار الزمني الذي تستخدمه أو أي مجموعة متقاطعة تستخدمها.

الوجبات السريعة الرئيسية من هذا الفصل

الوحدة 2

فصول

738 تعليق

https://zerodha.com/varsity/chapter/moving-averages/

المتوسطات المتحركة

738

لقد تعلمنا جميعًا عن المتوسطات في المدرسة ، المتوسط المتحرك هو مجرد امتداد لذلك. المتوسطات المتحركة هي مؤشرات اتجاه وكثيرا ما تستخدم بسبب بساطتها وفعاليتها. قبل أن نتعلم المتوسطات المتحركة ، دعونا نتعرف على كيفية حساب المتوسطات.

لنفترض أن 5 أشخاص يجلسون على شاطئ مشمس لطيف يتمتعون بمشروب معبأ لطيف. الشمس مشرقة ولطيفة لدرجة أن كل واحدة منها تشرب عدة زجاجات من المشروب. افترض أن العدد النهائي هو شيء مثل هذا:

SL. لا شخص عدد من الزجاجات

01 أ 07

02 ب 05

03 C 06

04 د 03

05 E 08

إجمالي عدد الزجاجات المستهلكة 29

تفترض 6 تشرين شخص يمشي في معرفة 29 زجاجات من المشروبات الكذب حولها. ويمكن بسرعة الحصول على شعور 'تقريبا' كم زجاجات كل منهم يستهلك بقسمة [العدد الإجمالي للزجاجات] من [العدد الإجمالي للأشخاص] .

في هذه الحالة سيكون:

=

29/5 = 5.8 زجاجات لكل رأس.

لذلك ، يخبرنا المتوسط في هذه الحالة تقريبًا بعدد الزجاجات التي استهلكها كل شخص. من الواضح أنه سيكون هناك القليل منهم الذين استهلكوا أعلى من المتوسط وأقل. على سبيل المثال ، شرب الشخص E 8 زجاجات من المشروبات ، وهو أعلى بكثير من متوسط 5.8 زجاجات. وبالمثل ، شرب الشخص D 3 زجاجات فقط من المشروبات ، وهو أقل بكثير من متوسط 5.8 زجاجات. لذلك المتوسط مجرد تقدير ولا يمكن للمرء أن يتوقع أن يكون دقيقًا.

توسيع المفهوم ليشمل الأسهم ، فيما يلي أسعار إغلاق ITC Limited لجلسات التداول الخمس الأخيرة. سيتم حساب متوسط إغلاق آخر 5 أيام على النحو التالي:

تاريخ سعر نهائي

14/07/14 344.95

15/07/14 342.35

16/07/14 344.20

17/07/14 344.25

18/07/14 344.0

مجموع 1719.75

= 1719.75 / 5

= 343.95

وبالتالي فإن متوسط سعر إغلاق مركز التجارة الدولية على مدار جلسات التداول الخمس الأخيرة هو 343.95.

13.1 - المتوسط المتحرك (يُطلق عليه أيضًا المتوسط المتحرك البسيط)

ضع في اعتبارك موقفًا تريد فيه حساب متوسط سعر الإغلاق لشركة Marico Limited لآخر 5 أيام . البيانات هي كما يلي:

تاريخ سعر نهائي

21/07/14 239.2

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

مجموع 1212.3

= 1212.3 / 5

= 242.5

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 242.5

المضي قدما، أي في اليوم التالي 28 تشرين يوليو (26 تشرين و 27 عشر كانت السبت والأحد على التوالي) لدينا نقطة بيانات جديدة. وهذا يعني الآن أن «الجديدة» آخر 5 أيام أن 22 الثاني 23 الثالث 24 ث ، 25 ث و 28 ث . سنقوم بإسقاط نقطة البيانات الخاصة بالمرتبة 21 لأن هدفنا هو حساب متوسط 5 أيام الأخير.

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1223.3

= 1223.3 / 5

= 244.66

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 244.66

كما ترون، أدرجنا أحدث البيانات (28 تشرين يوليو)، وتجاهل البيانات الأقدم (21 شارع يوليو) لحساب متوسط 5 أيام. في 29 تشرين ، فإننا تشمل 29 تشرين البيانات واستبعاد 22 الثانية البيانات، في 30 تشرين كنا تشمل 30 عشر نقطة البيانات ولكن القضاء على 23 الثالثة البيانات، هلم جرا وهكذا دواليك.

بشكل أساسي ، نحن نتحرك إلى أحدث نقطة بيانات ونتخلص من الأقدم لحساب متوسط آخر 5 أيام. ومن هنا جاء اسم "المتوسط" المتحرك!

في المثال أعلاه ، يعتمد حساب المتوسط المتحرك على أسعار الإغلاق. في بعض الأحيان ، يتم احتساب المتوسطات المتحركة أيضًا باستخدام معلمات أخرى مثل العالية والمنخفضة والمفتوحة. ومع ذلك يتم استخدام أسعار الإغلاق في الغالب من قبل التجار والمستثمرين لأنها تعكس السعر الذي يستقر به السوق أخيرًا.

يمكن حساب المتوسطات المتحركة لأي إطار زمني ، من الدقائق والساعات إلى السنوات. يمكن تحديد أي إطار زمني من برنامج الرسوم البيانية بناءً على متطلباتك.

لأولئك منكم المطلعين على excel ، فيما يلي لقطة عن كيفية حساب المتوسطات المتحركة على MS Excel. لاحظ كيف يتحرك مرجع الخلية في الصيغة المتوسطة ، مما يلغي الأقدم لتضمين أحدث نقاط البيانات.

مرجع الخلية تاريخ سعر الاغلاق متوسط 5 ايام متوسط الصيغة

D3 1-يناير-14 1287.7

D4 2-يناير-14 1279.25

D5 3-يناير-14 1258.95

D6 6-يناير-14 1249.7

D7 7-يناير-14 1242.4

D8 8-يناير-14 1268.75 1263.6 = AVERAGE (D3: D7)

D9 9-يناير-14 1231.2 1259.81 = AVERAGE (D4: D8)

D10 10-كانون الثاني 14 1201.75 1250.2 = AVERAGE (D5: D9)

D11 13-كانون الثاني 14 1159.2 1238.76 = AVERAGE (D6: D10)

D12 14-كانون الثاني 14 1157.25 1220.66 = AVERAGE (D7: D11)

D13 15-كانون الثاني 14 1141.35 1203.63 = AVERAGE (D8: D12)

D14 16-يناير-14 1152.5 1178.15 = AVERAGE (D9: D13)

D15 17-كانون الثاني 14 1139.6 1162.41 = AVERAGE (D10: D14)

D16 20-كانون الثاني 14 1140.6 1149.98 = AVERAGE (D11: D15)

D17 21-كانون الثاني 14 1166.35 1146.26 = AVERAGE (D12: D16)

D18 22-كانون الثاني 14 1165.4 1148.08 = AVERAGE (D13: D17)

D19 23-كانون الثاني 14 1168.25 1152.89 = AVERAGE (D14: D18)

كما هو واضح ، يتغير المتوسط المتحرك عندما يتغير سعر الإغلاق. يُطلق على المتوسط المتحرك كما هو مبين أعلاه "متوسط متحرك بسيط" (SMA). نظرًا لأننا نحسبها وفقًا لآخر 5 أيام من البيانات ، يُطلق عليها اسم SMA لـ 5 أيام.

بعد ذلك ، يتم ربط متوسطات 5 أيام (أو يمكن أن يكون أي شيء مثل 5 ، 10 ، 50 ، 100 ، 200 يوم) لتشكيل خط منحني سلس يعرف باسم خط المتوسط المتحرك ، ويستمر في التحرك مع تقدم الوقت.

في الرسم البياني الموضح أدناه ، قمت بتراكب SMA لمدة 5 أيام على الرسم البياني لشمعدان ACC.

إذن ما الذي يشير إليه المتوسط المتحرك وكيف يمكن للمرء استخدامه؟ حسنًا ، هناك العديد من تطبيقات المتوسط المتحرك ، وسأقدم قريبًا نظام تداول بسيط يعتمد على المتوسطات المتحركة. ولكن قبل ذلك ، دعونا نتعرف على المتوسط المتحرك الأسي.

13.2 - المتوسط المتحرك الأسي

النظر في نقاط البيانات المستخدمة في هذا المثال ،

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1214.5

عندما يحسب المرء المتوسط عبر هذه الأرقام ، هناك افتراض غير مذكور. نحن نعطي كل نقطة بيانات أهمية متساوية. وهذا يعني، أننا على افتراض أن نقطة البيانات في 22 الثاني من يوليو هامة مثل نقطة البيانات في 28 تشرين يوليو. ومع ذلك ، عندما يتعلق الأمر بالأسواق ، قد لا يكون هذا صحيحًا دائمًا

تذكر الافتراض الأساسي للتحليل الفني - الأسواق خصم كل شيء. يعني ذلك أحدث السعر الذي تراه (في 28 تشرين يوليو) بخصم جميع المعلومات المعروفة وغير المعروفة. وهذا يعني أيضا السعر في 28 تشرين أكثر مقدسة من سعر في 25 تشرين .

عند القيام بذلك ، يود المرء أن يعين الترجيح لنقاط البيانات على أساس "حداثة" البيانات. لذلك نقطة البيانات في 28 تشرين يوليو يحصل على أعلى الترجيح، 25 تشرين يحصل يوليو أعلى الترجيح المقبل، 24 تشرين يوليو يحصل على 3 الثالثة أعلى، وهلم جرا.

من خلال القيام بذلك ، قمت في الأساس بتوسيع نطاق نقاط البيانات وفقًا لحداثها - حيث تحصل أحدث نقطة بيانات على أقصى قدر من الاهتمام وتحظى نقطة البيانات الأقدم بقليل من الاهتمام.

يعطينا المتوسط المحسوب على هذه المجموعة المقاسة من الأعداد المتوسط المتحرك الأسي (EMA). لقد تخطيت جزء حساب EMA عن عمد ، وذلك ببساطة لأن معظم برامج التحليل الفني تتيح لنا سحب وإفلات EMA بالأسعار. وبالتالي ، سوف نركز على تطبيق EMA بدلاً من حسابه.

فيما يلي مخطط لشركة Cipla Ltd. لقد خططت لـ SMA لمدة 50 يومًا (أسود) و EMA لمدة 50 يومًا (أحمر) على أسعار إغلاق Cipla. على الرغم من أن كلا من SMA و EMA مدتهما 50 يومًا ، يمكنك ملاحظة أن EMA يكون أكثر تفاعلًا مع الأسعار وبالتالي فإنه يتمسك بأقرب الأسعار.

السبب في أن EMA أسرع في الاستجابة لسعر السوق الحالي هو أن EMA تعطي أهمية أكبر لأحدث نقاط البيانات. هذا يساعد المتداول على اتخاذ قرارات تداول أسرع. لهذا السبب ، يفضل المتداولون استخدام EMA على SMA.

13.3 - تطبيق بسيط للمتوسط المتحرك

يمكن استخدام المتوسط المتحرك لتحديد فرص البيع والشراء بميزة خاصة به. عندما يتداول سعر السهم فوق متوسط سعره ، فهذا يعني أن التجار على استعداد لشراء السهم بسعر أعلى من متوسط سعره. هذا يعني أن التجار متفائلون بشأن ارتفاع سعر السهم. لذلك ينبغي للمرء أن ينظر في فرص الشراء.

وبالمثل ، عندما يتم تداول سعر السهم أقل من متوسط سعره ، فهذا يعني أن التجار على استعداد لبيع السهم بسعر أقل من متوسط سعره. هذا يعني أن التجار متشائمون بشأن حركة أسعار الأسهم. لذلك ينبغي للمرء أن ينظر إلى فرص البيع.

يمكننا تطوير نظام تداول بسيط يعتمد على هذه الاستنتاجات. يمكن تعريف نظام التداول على أنه مجموعة من القواعد التي تساعدك في تحديد نقاط الدخول والخروج.

سنحاول الآن تحديد نظام تداول واحد على أساس المتوسط المتحرك الأسي لمدة 50 يومًا. تذكر أن نظام التداول الجيد يمنحك إشارة لدخول التجارة وإشارة لإغلاق التجارة. يمكننا تعريف نظام التداول للمتوسط المتحرك بالقواعد التالية:

القاعدة 1) الشراء (الشراء) عندما يتحول سعر السوق الحالي إلى أكثر من 50 يومًا. بمجرد الشراء ، يجب أن تظل مستثمرًا حتى يتم تلبية شرط البيع الضروري

القاعدة 2) قم بالخروج من المركز الطويل (إيقاف التشغيل) عندما يتحول سعر السوق الحالي إلى أقل من 50 يومًا

فيما يلي مخطط يوضح تطبيق نظام التداول على أسمنت أمبوجا. الخط الأسود على الرسم البياني للسعر هو المتوسط المتحرك الأسي لمدة 50 يومًا.

بدءًا من اليسار ، نشأت أول فرصة للشراء عند 165 ، وتم إبرازها في المخططات على أنها B1 @ 165. لاحظ ، عند النقطة B1 ، تحرك سعر السهم إلى نقطة أعلى من المتوسط المتحرك لـ 50 يومًا. وبالتالي وفقًا لقاعدة نظام التداول ، نبدأ صفقة شراء جديدة.

بالانتقال إلى نظام التداول ، نستمر في الاستثمار حتى نحصل على إشارة خروج ، والتي وصلنا في النهاية إلى 187 ، والتي تحمل علامة S1 @ 187. ولدت هذه التجارة ربحًا قدره 22 روبية للسهم.

الإشارة التالية للشراء جاءت عند B2 @ 178 ، تليها إشارة إلى المربع عند S2 @ 182. هذه التجارة لم تكن مثيرة للإعجاب لأنها أسفرت عن ربح قدره 4 روبية فقط. ومع ذلك ، كانت الصفقة الأخيرة ، B3 @ 165 ، و S3 @ 215 مثيرة للإعجاب للغاية مما أدى إلى ربح قدره 50 روبية.

فيما يلي ملخص سريع لهذه التداولات بناءً على نظام التداول

SL. لا سعر شراء سعر البيع الربح / الخسارة ٪ إرجاع

01 165 187 22 13٪

02 178 182 04 2.2٪

03 165 215 50 30٪

من الجدول أعلاه ، من الواضح جدًا أن التداولات الأولى والأخيرة كانت مربحة ، لكن التجارة الثانية لم تكن مربحة للغاية. إذا كنت تفقد لماذا حدث ذلك، فمن الواضح أنه خلال 1 الحادي و3 الثالثة التجارة والأسهم وتتجه لكن خلال 2 الثانية تداول الأسهم نقل جانبية.

هذا يقودنا إلى استنتاج مهم للغاية حول المتوسطات المتحركة. تعمل المتوسطات المتحركة ببراعة عندما يكون هناك اتجاه وفشل في الأداء عندما يتحرك السهم بشكل جانبي. هذا يعني في الأساس أن "المتوسط المتحرك" بأبسط أشكاله هو نظام تتبع الاتجاه.

من تجربتي الشخصية للتداول على أساس المتوسطات المتحركة ، لاحظت بعض الخصائص المهمة:

- تمنحك المتوسطات المتحركة العديد من إشارات التداول (البيع والشراء) خلال سوق جانبي. معظم هذه الإشارات تؤدي إلى أرباح هامشية ، إن لم يكن عن خسائر

- ومع ذلك ، عادةً ما تؤدي إحدى هذه التداولات العديدة إلى ارتفاع كبير (مثل B3 @ 165 ) مما يؤدي إلى مكاسب رائعة

- سيكون من الصعب للغاية فصل الفائز الكبير عن العديد من الصفقات الصغيرة

- وبالتالي يجب ألا يكون المتداول انتقائيًا من حيث اختيار الإشارات التي يشير إليها نظام المتوسط المتحرك. في الواقع ، يجب على المتداول التداول في جميع الصفقات التي يقترحها النظام

- تذكر أن الخسائر هي الحد الأدنى في نظام المتوسط المتحرك ، ولكن هذه الصفقة الكبيرة جيدة بما يكفي لتعويض كل الخسائر ويمكن أن تمنحك أرباحًا كافية

- تضمن لك التجارة التي تحقق الربح أنك في الاتجاه طالما استمر الاتجاه. في وقت ما حتى عدة أشهر. لهذا السبب ، يمكن استخدام MA كبديل لتحديد أفكار الاستثمار طويلة الأجل

- المفتاح لنظام التداول MA هو اتخاذ جميع الصفقات وعدم الحكم على الإشارات التي يتم إنشاؤها بواسطة النظام.

13.4 - نقل متوسط نظام كروس

كما هو واضح الآن ، فإن مشكلة نظام المتوسط المتحرك للفانيليا هو أنه يولد الكثير من إشارات التداول في سوق جانبي. نظام الانتقال المتوسط المتحرك هو الارتجال على نظام متوسط الحركة الفانيليا العادي. يساعد التاجر على اتخاذ عدد أقل من الصفقات في سوق جانبية.

في نظام التقاطع MA ، بدلاً من المتوسط المتحرك الفردي المعتاد ، يجمع المتداول بين متوسطين متحركين. يشار إلى هذا عادة باسم "التنعيم".

مثال نموذجي على ذلك هو الجمع بين EMA 50 يومًا ، و EMA 100 يوم. يشار إلى المتوسط المتحرك الأقصر (50 يومًا في هذه الحالة) بأنه المتوسط المتحرك الأسرع. يشار إلى المتوسط المتحرك الأطول (المتوسط المتحرك لـ 100 يوم) على أنه المتوسط المتحرك الأبطأ.

يستغرق المتوسط المتحرك الأقصر عددًا أقل من نقاط البيانات لحساب المتوسط ، وبالتالي يميل إلى الاقتراب من سعر السوق الحالي ، وبالتالي يتفاعل بسرعة أكبر. يستغرق المتوسط المتحرك الأطول عددًا أكبر من نقاط البيانات لحساب المتوسط وبالتالي يميل إلى الابتعاد عن سعر السوق الحالي. ومن ثم فإن ردود الفعل أبطأ.

فيما يلي مخطط بنك بارودا ، يوضح لك كيف يتراكم المتوسطان المتحركان عند تحميلهما على الرسم البياني.

كما ترون ، فإن خط EMA الأسود لمدة 50 يومًا يكون أقرب إلى سعر السوق الحالي (حيث أنه يتفاعل بشكل أسرع) مقارنةً بـ EMA الوردي لمدة 100 يوم (حيث يكون رد فعله أبطأ).

قام المتداولون بتعديل نظام الفانيليا MA العادي باستخدام نظام التقاطع لتنعيم نقاط الدخول والخروج. في هذه العملية ، يحصل المتداول على عدد أقل بكثير من الإشارات ، لكن فرص التجارة مربحة للغاية.

قواعد الدخول والخروج لنظام التقاطع كما هو موضح أدناه:

القاعدة 1) - الشراء (فترة طويلة جديدة) عندما تتحول المتوسطات المتحركة على المدى القصير أكبر من المتوسط المتحرك على المدى الطويل. البقاء في التجارة طالما تم استيفاء هذا الشرط

القاعدة 2) - غادر الموضع الطويل (المربعة إيقاف) عندما يتحول المتوسط المتحرك على المدى القصير إلى أقل من المتوسط المتحرك على المدى الطويل

دعونا نطبق نظام التقاطع MA على مثال BPCL نفسه الذي نظرنا إليه. لسهولة المقارنة ، قمت باستنساخ مخطط BPCL مع MA 50 يوم واحد.

لاحظ أنه عندما كانت الأسواق تتحرك في اتجاه جانبي ، اقترح MA 3 إشارات تداول على الأقل. ولكن 4 عشر كانت تجارة رابحة مما أدى إلى ربح 67٪.

يوضح الرسم البياني أدناه تطبيق نظام التقاطع MA مع EMA 50 و 100 يوم.

الخط الأسود يرسم المتوسط المتحرك لمدة 50 يومًا والخط الوردي يرسم المتوسط المتحرك لمدة 100 يوم. وفقًا لقاعدة التقاطع ، تنشأ الإشارة إلى الشراء عندما يعبر المتوسط المتحرك لمدة 50 يومًا (MA على المدى القصير) عن المتوسط المتحرك لمدة 100 يوم (MA على المدى الطويل). تم تمييز نقطة التقاطع بسهم. يرجى ملاحظة كيف يعمل نظام التبادل على إبقاء المتداول بعيدًا عن 3 صفقات غير مربحة. هذه هي أكبر ميزة لنظام متقاطع.

يمكن للمتداول استخدام أي مجموعة لإنشاء نظام تقاطع MA. بعض المجموعات الشائعة للمتداول المتأرجح ستكون:

- EMA مدته 9 أيام مع EMA مدته 21 يومًا - استخدم هذا للتداول على المدى القصير (حتى جلسة تداول قليلة)

- EMA لمدة 25 يومًا مع EMA لمدة 50 يومًا - استخدم هذا لتحديد التجارة متوسطة الأجل (حتى بضعة أسابيع)

- EMA لمدة 50 يومًا مع EMA لـ 100 يوم - استخدم هذا لتحديد التداولات التي تستمر حتى بضعة أشهر

- EMA لمدة 100 يوم مع EMA 200 يوم - استخدم هذا لتحديد التداولات طويلة الأجل (فرص الاستثمار) ، حتى أن بعضها قد يستمر لأكثر من عام أو أكثر.

هنا مثال على 25 × 50 EMA كروس. هناك ثلاث إشارات تداول مؤهلة بموجب قاعدة التقاطع.

وغني عن القول ، يمكن أيضًا تطبيق نظام التقاطع MA للتداول خلال اليوم. على سبيل المثال يمكن للمرء استخدام كروس 15 × 30 دقيقة لتحديد الفرص اللحظية. يمكن للمتداول الأكثر عدوانية استخدام كروس 5 × 10 دقائق.

ربما سمعت هذا القول الشائع في الأسواق - "الاتجاه هو أنت صديق". حسنًا ، تساعدك المتوسطات المتحركة على تحديد هذا الصديق.

تذكر ، MA هو نظام تتبع الاتجاه - طالما هناك اتجاه ، فإن المتوسطات المتحركة تعمل ببراعة. لا يهم الإطار الزمني الذي تستخدمه أو أي مجموعة متقاطعة تستخدمها.

الوجبات السريعة الرئيسية من هذا الفصل

- حساب المتوسط القياسي هو تقريب سريع لسلسلة من الأرقام

- في حساب متوسط حيث يتم تضمين أحدث البيانات ، والأقدم المستبعدة يسمى المتوسط المتحرك

- يعطي المتوسط المتحرك البسيط (SMA) موازنة متساوية لجميع نقاط البيانات في السلسلة

- يقوم المتوسط المتحرك الأسي (EMA) بقياس البيانات وفقًا لحداثة البيانات. البيانات الحديثة تحصل على الحد الأقصى للوزن والأقدم تحصل على الأقل للوزن

- لجميع الأغراض العملية ، استخدم EMA بدلاً من SMA. وذلك لأن EMA يعطي وزنا أكبر لنقاط البيانات الأحدث

- التوقعات صعودية عندما يكون سعر السوق الحالي أكبر من EMA. تصبح التوقعات هبوطية عندما يصبح سعر السوق الحالي أقل من EMA

- في السوق غير المتجه ، قد تؤدي المتوسطات المتحركة إلى حدوث انخفاضات متكررة وبالتالي تسبب خسائر متكررة. للتغلب على هذا ، تم اعتماد نظام كروس EMA

- في نظام التقاطع النموذجي ، يتم وضع مخطط الأسعار مع اثنين من EMA. يعد EMA الأقصر أسرع في الرد ، بينما يكون EMA الأطول أبطأ في التفاعل

- تتحول النظرة الصعودية عندما يعبر EMA الأسرع ويكون فوق EMA أبطأ. وبالتالي ينبغي للمرء أن ينظر في شراء الأسهم. تستمر التجارة حتى نقطة يبدأ فيها EMA الأسرع في الوصول إلى EMA أبطأ

- كلما طال الإطار الزمني الذي يختاره المرء لنظام التبادل ، كلما قلت إشارات التداول.

الوحدة 2

فصول

- 1. الخلفية

- 2. تقديم التحليل الفني

- 3. أنواع المخطط

- 4. الابتداء مع الشمعدانات

- 5. أنماط الشموع الفردية (الجزء الأول)

- 6. أنماط الشموع الفردية (الجزء الثاني)

- 7. أنماط الشموع الفردية (الجزء 3)

- 8. أنماط الشموع المتعددة (الجزء 1)

- 9. أنماط شمعدان متعددة (الجزء 2)

- 10. أنماط الشموع المتعددة (الجزء 3)

- 11. الدعم والمقاومة

- 12. مجلدات

- 13. نقل المتوسطات

- 14. المؤشرات (الجزء الأول)

- 15. المؤشرات (الجزء الثاني)

- 16. فيبوناتشي تصحيحات

- 17. نظرية داو (الجزء 1)

- 18. نظرية داو (الجزء 2)

- 19. النهاية - مساعدتك في البدء

- 20. ملاحظات تكميلية 1

- 21. ميزات مثيرة للاهتمام على TradingView

738 تعليق

https://zerodha.com/varsity/chapter/moving-averages/

المتوسطات المتحركة

738

ش

لقد تعلمنا جميعًا عن المتوسطات في المدرسة ، المتوسط المتحرك هو مجرد امتداد لذلك. المتوسطات المتحركة هي مؤشرات اتجاه وكثيرا ما تستخدم بسبب بساطتها وفعاليتها. قبل أن نتعلم المتوسطات المتحركة ، دعونا نتعرف على كيفية حساب المتوسطات.

لنفترض أن 5 أشخاص يجلسون على شاطئ مشمس لطيف يتمتعون بمشروب معبأ لطيف. الشمس مشرقة ولطيفة لدرجة أن كل واحدة منها تشرب عدة زجاجات من المشروب. افترض أن العدد النهائي هو شيء مثل هذا:

SL. لا شخص عدد من الزجاجات

01 أ 07

02 ب 05

03 C 06

04 د 03

05 E 08

إجمالي عدد الزجاجات المستهلكة 29

تفترض 6 تشرين شخص يمشي في معرفة 29 زجاجات من المشروبات الكذب حولها. ويمكن بسرعة الحصول على شعور 'تقريبا' كم زجاجات كل منهم يستهلك بقسمة [العدد الإجمالي للزجاجات] من [العدد الإجمالي للأشخاص] .

في هذه الحالة سيكون:

=

29/5 = 5.8 زجاجات لكل رأس.

لذلك ، يخبرنا المتوسط في هذه الحالة تقريبًا بعدد الزجاجات التي استهلكها كل شخص. من الواضح أنه سيكون هناك القليل منهم الذين استهلكوا أعلى من المتوسط وأقل. على سبيل المثال ، شرب الشخص E 8 زجاجات من المشروبات ، وهو أعلى بكثير من متوسط 5.8 زجاجات. وبالمثل ، شرب الشخص D 3 زجاجات فقط من المشروبات ، وهو أقل بكثير من متوسط 5.8 زجاجات. لذلك المتوسط مجرد تقدير ولا يمكن للمرء أن يتوقع أن يكون دقيقًا.

توسيع المفهوم ليشمل الأسهم ، فيما يلي أسعار إغلاق ITC Limited لجلسات التداول الخمس الأخيرة. سيتم حساب متوسط إغلاق آخر 5 أيام على النحو التالي:

تاريخ سعر نهائي

14/07/14 344.95

15/07/14 342.35

16/07/14 344.20

17/07/14 344.25

18/07/14 344.0

مجموع 1719.75

= 1719.75 / 5

= 343.95

وبالتالي فإن متوسط سعر إغلاق مركز التجارة الدولية على مدار جلسات التداول الخمس الأخيرة هو 343.95.

13.1 - المتوسط المتحرك (يُطلق عليه أيضًا المتوسط المتحرك البسيط)

ضع في اعتبارك موقفًا تريد فيه حساب متوسط سعر الإغلاق لشركة Marico Limited لآخر 5 أيام . البيانات هي كما يلي:

تاريخ سعر نهائي

21/07/14 239.2

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

مجموع 1212.3

= 1212.3 / 5

= 242.5

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 242.5

المضي قدما، أي في اليوم التالي 28 تشرين يوليو (26 تشرين و 27 عشر كانت السبت والأحد على التوالي) لدينا نقطة بيانات جديدة. وهذا يعني الآن أن «الجديدة» آخر 5 أيام أن 22 الثاني 23 الثالث 24 ث ، 25 ث و 28 ث . سنقوم بإسقاط نقطة البيانات الخاصة بالمرتبة 21 لأن هدفنا هو حساب متوسط 5 أيام الأخير.

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1223.3

= 1223.3 / 5

= 244.66

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 244.66

كما ترون، أدرجنا أحدث البيانات (28 تشرين يوليو)، وتجاهل البيانات الأقدم (21 شارع يوليو) لحساب متوسط 5 أيام. في 29 تشرين ، فإننا تشمل 29 تشرين البيانات واستبعاد 22 الثانية البيانات، في 30 تشرين كنا تشمل 30 عشر نقطة البيانات ولكن القضاء على 23 الثالثة البيانات، هلم جرا وهكذا دواليك.

بشكل أساسي ، نحن نتحرك إلى أحدث نقطة بيانات ونتخلص من الأقدم لحساب متوسط آخر 5 أيام. ومن هنا جاء اسم "المتوسط" المتحرك!

في المثال أعلاه ، يعتمد حساب المتوسط المتحرك على أسعار الإغلاق. في بعض الأحيان ، يتم احتساب المتوسطات المتحركة أيضًا باستخدام معلمات أخرى مثل العالية والمنخفضة والمفتوحة. ومع ذلك يتم استخدام أسعار الإغلاق في الغالب من قبل التجار والمستثمرين لأنها تعكس السعر الذي يستقر به السوق أخيرًا.

يمكن حساب المتوسطات المتحركة لأي إطار زمني ، من الدقائق والساعات إلى السنوات. يمكن تحديد أي إطار زمني من برنامج الرسوم البيانية بناءً على متطلباتك.

لأولئك منكم المطلعين على excel ، فيما يلي لقطة عن كيفية حساب المتوسطات المتحركة على MS Excel. لاحظ كيف يتحرك مرجع الخلية في الصيغة المتوسطة ، مما يلغي الأقدم لتضمين أحدث نقاط البيانات.

مرجع الخلية تاريخ سعر الاغلاق متوسط 5 ايام متوسط الصيغة

D3 1-يناير-14 1287.7

D4 2-يناير-14 1279.25

D5 3-يناير-14 1258.95

D6 6-يناير-14 1249.7

D7 7-يناير-14 1242.4

D8 8-يناير-14 1268.75 1263.6 = AVERAGE (D3: D7)

D9 9-يناير-14 1231.2 1259.81 = AVERAGE (D4: D8)

D10 10-كانون الثاني 14 1201.75 1250.2 = AVERAGE (D5: D9)

D11 13-كانون الثاني 14 1159.2 1238.76 = AVERAGE (D6: D10)

D12 14-كانون الثاني 14 1157.25 1220.66 = AVERAGE (D7: D11)

D13 15-كانون الثاني 14 1141.35 1203.63 = AVERAGE (D8: D12)

D14 16-يناير-14 1152.5 1178.15 = AVERAGE (D9: D13)

D15 17-كانون الثاني 14 1139.6 1162.41 = AVERAGE (D10: D14)

D16 20-كانون الثاني 14 1140.6 1149.98 = AVERAGE (D11: D15)

D17 21-كانون الثاني 14 1166.35 1146.26 = AVERAGE (D12: D16)

D18 22-كانون الثاني 14 1165.4 1148.08 = AVERAGE (D13: D17)

D19 23-كانون الثاني 14 1168.25 1152.89 = AVERAGE (D14: D18)

كما هو واضح ، يتغير المتوسط المتحرك عندما يتغير سعر الإغلاق. يُطلق على المتوسط المتحرك كما هو مبين أعلاه "متوسط متحرك بسيط" (SMA). نظرًا لأننا نحسبها وفقًا لآخر 5 أيام من البيانات ، يُطلق عليها اسم SMA لـ 5 أيام.

بعد ذلك ، يتم ربط متوسطات 5 أيام (أو يمكن أن يكون أي شيء مثل 5 ، 10 ، 50 ، 100 ، 200 يوم) لتشكيل خط منحني سلس يعرف باسم خط المتوسط المتحرك ، ويستمر في التحرك مع تقدم الوقت.

في الرسم البياني الموضح أدناه ، قمت بتراكب SMA لمدة 5 أيام على الرسم البياني لشمعدان ACC.

إذن ما الذي يشير إليه المتوسط المتحرك وكيف يمكن للمرء استخدامه؟ حسنًا ، هناك العديد من تطبيقات المتوسط المتحرك ، وسأقدم قريبًا نظام تداول بسيط يعتمد على المتوسطات المتحركة. ولكن قبل ذلك ، دعونا نتعرف على المتوسط المتحرك الأسي.

13.2 - المتوسط المتحرك الأسي

النظر في نقاط البيانات المستخدمة في هذا المثال ،

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1214.5

عندما يحسب المرء المتوسط عبر هذه الأرقام ، هناك افتراض غير مذكور. نحن نعطي كل نقطة بيانات أهمية متساوية. وهذا يعني، أننا على افتراض أن نقطة البيانات في 22 الثاني من يوليو هامة مثل نقطة البيانات في 28 تشرين يوليو. ومع ذلك ، عندما يتعلق الأمر بالأسواق ، قد لا يكون هذا صحيحًا دائمًا

تذكر الافتراض الأساسي للتحليل الفني - الأسواق خصم كل شيء. يعني ذلك أحدث السعر الذي تراه (في 28 تشرين يوليو) بخصم جميع المعلومات المعروفة وغير المعروفة. وهذا يعني أيضا السعر في 28 تشرين أكثر مقدسة من سعر في 25 تشرين .

عند القيام بذلك ، يود المرء أن يعين الترجيح لنقاط البيانات على أساس "حداثة" البيانات. لذلك نقطة البيانات في 28 تشرين يوليو يحصل على أعلى الترجيح، 25 تشرين يحصل يوليو أعلى الترجيح المقبل، 24 تشرين يوليو يحصل على 3 الثالثة أعلى، وهلم جرا.

من خلال القيام بذلك ، قمت في الأساس بتوسيع نطاق نقاط البيانات وفقًا لحداثها - حيث تحصل أحدث نقطة بيانات على أقصى قدر من الاهتمام وتحظى نقطة البيانات الأقدم بقليل من الاهتمام.

يعطينا المتوسط المحسوب على هذه المجموعة المقاسة من الأعداد المتوسط المتحرك الأسي (EMA). لقد تخطيت جزء حساب EMA عن عمد ، وذلك ببساطة لأن معظم برامج التحليل الفني تتيح لنا سحب وإفلات EMA بالأسعار. وبالتالي ، سوف نركز على تطبيق EMA بدلاً من حسابه.

فيما يلي مخطط لشركة Cipla Ltd. لقد خططت لـ SMA لمدة 50 يومًا (أسود) و EMA لمدة 50 يومًا (أحمر) على أسعار إغلاق Cipla. على الرغم من أن كلا من SMA و EMA مدتهما 50 يومًا ، يمكنك ملاحظة أن EMA يكون أكثر تفاعلًا مع الأسعار وبالتالي فإنه يتمسك بأقرب الأسعار.

السبب في أن EMA أسرع في الاستجابة لسعر السوق الحالي هو أن EMA تعطي أهمية أكبر لأحدث نقاط البيانات. هذا يساعد المتداول على اتخاذ قرارات تداول أسرع. لهذا السبب ، يفضل المتداولون استخدام EMA على SMA.

13.3 - تطبيق بسيط للمتوسط المتحرك

يمكن استخدام المتوسط المتحرك لتحديد فرص البيع والشراء بميزة خاصة به. عندما يتداول سعر السهم فوق متوسط سعره ، فهذا يعني أن التجار على استعداد لشراء السهم بسعر أعلى من متوسط سعره. هذا يعني أن التجار متفائلون بشأن ارتفاع سعر السهم. لذلك ينبغي للمرء أن ينظر في فرص الشراء.

وبالمثل ، عندما يتم تداول سعر السهم أقل من متوسط سعره ، فهذا يعني أن التجار على استعداد لبيع السهم بسعر أقل من متوسط سعره. هذا يعني أن التجار متشائمون بشأن حركة أسعار الأسهم. لذلك ينبغي للمرء أن ينظر إلى فرص البيع.

يمكننا تطوير نظام تداول بسيط يعتمد على هذه الاستنتاجات. يمكن تعريف نظام التداول على أنه مجموعة من القواعد التي تساعدك في تحديد نقاط الدخول والخروج.

سنحاول الآن تحديد نظام تداول واحد على أساس المتوسط المتحرك الأسي لمدة 50 يومًا. تذكر أن نظام التداول الجيد يمنحك إشارة لدخول التجارة وإشارة لإغلاق التجارة. يمكننا تعريف نظام التداول للمتوسط المتحرك بالقواعد التالية:

القاعدة 1) الشراء (الشراء) عندما يتحول سعر السوق الحالي إلى أكثر من 50 يومًا. بمجرد الشراء ، يجب أن تظل مستثمرًا حتى يتم تلبية شرط البيع الضروري

القاعدة 2) قم بالخروج من المركز الطويل (إيقاف التشغيل) عندما يتحول سعر السوق الحالي إلى أقل من 50 يومًا

فيما يلي مخطط يوضح تطبيق نظام التداول على أسمنت أمبوجا. الخط الأسود على الرسم البياني للسعر هو المتوسط المتحرك الأسي لمدة 50 يومًا.

بدءًا من اليسار ، نشأت أول فرصة للشراء عند 165 ، وتم إبرازها في المخططات على أنها B1 @ 165. لاحظ ، عند النقطة B1 ، تحرك سعر السهم إلى نقطة أعلى من المتوسط المتحرك لـ 50 يومًا. وبالتالي وفقًا لقاعدة نظام التداول ، نبدأ صفقة شراء جديدة.

بالانتقال إلى نظام التداول ، نستمر في الاستثمار حتى نحصل على إشارة خروج ، والتي وصلنا في النهاية إلى 187 ، والتي تحمل علامة S1 @ 187. ولدت هذه التجارة ربحًا قدره 22 روبية للسهم.

الإشارة التالية للشراء جاءت عند B2 @ 178 ، تليها إشارة إلى المربع عند S2 @ 182. هذه التجارة لم تكن مثيرة للإعجاب لأنها أسفرت عن ربح قدره 4 روبية فقط. ومع ذلك ، كانت الصفقة الأخيرة ، B3 @ 165 ، و S3 @ 215 مثيرة للإعجاب للغاية مما أدى إلى ربح قدره 50 روبية.

فيما يلي ملخص سريع لهذه التداولات بناءً على نظام التداول

SL. لا سعر شراء سعر البيع الربح / الخسارة ٪ إرجاع

01 165 187 22 13٪

02 178 182 04 2.2٪

03 165 215 50 30٪

من الجدول أعلاه ، من الواضح جدًا أن التداولات الأولى والأخيرة كانت مربحة ، لكن التجارة الثانية لم تكن مربحة للغاية. إذا كنت تفقد لماذا حدث ذلك، فمن الواضح أنه خلال 1 الحادي و3 الثالثة التجارة والأسهم وتتجه لكن خلال 2 الثانية تداول الأسهم نقل جانبية.

هذا يقودنا إلى استنتاج مهم للغاية حول المتوسطات المتحركة. تعمل المتوسطات المتحركة ببراعة عندما يكون هناك اتجاه وفشل في الأداء عندما يتحرك السهم بشكل جانبي. هذا يعني في الأساس أن "المتوسط المتحرك" بأبسط أشكاله هو نظام تتبع الاتجاه.

من تجربتي الشخصية للتداول على أساس المتوسطات المتحركة ، لاحظت بعض الخصائص المهمة:

13.4 - نقل متوسط نظام كروس

كما هو واضح الآن ، فإن مشكلة نظام المتوسط المتحرك للفانيليا هو أنه يولد الكثير من إشارات التداول في سوق جانبي. نظام الانتقال المتوسط المتحرك هو الارتجال على نظام متوسط الحركة الفانيليا العادي. يساعد التاجر على اتخاذ عدد أقل من الصفقات في سوق جانبية.

في نظام التقاطع MA ، بدلاً من المتوسط المتحرك الفردي المعتاد ، يجمع المتداول بين متوسطين متحركين. يشار إلى هذا عادة باسم "التنعيم".

مثال نموذجي على ذلك هو الجمع بين EMA 50 يومًا ، و EMA 100 يوم. يشار إلى المتوسط المتحرك الأقصر (50 يومًا في هذه الحالة) بأنه المتوسط المتحرك الأسرع. يشار إلى المتوسط المتحرك الأطول (المتوسط المتحرك لـ 100 يوم) على أنه المتوسط المتحرك الأبطأ.

يستغرق المتوسط المتحرك الأقصر عددًا أقل من نقاط البيانات لحساب المتوسط ، وبالتالي يميل إلى الاقتراب من سعر السوق الحالي ، وبالتالي يتفاعل بسرعة أكبر. يستغرق المتوسط المتحرك الأطول عددًا أكبر من نقاط البيانات لحساب المتوسط وبالتالي يميل إلى الابتعاد عن سعر السوق الحالي. ومن ثم فإن ردود الفعل أبطأ.

فيما يلي مخطط بنك بارودا ، يوضح لك كيف يتراكم المتوسطان المتحركان عند تحميلهما على الرسم البياني.

كما ترون ، فإن خط EMA الأسود لمدة 50 يومًا يكون أقرب إلى سعر السوق الحالي (حيث أنه يتفاعل بشكل أسرع) مقارنةً بـ EMA الوردي لمدة 100 يوم (حيث يكون رد فعله أبطأ).

قام المتداولون بتعديل نظام الفانيليا MA العادي باستخدام نظام التقاطع لتنعيم نقاط الدخول والخروج. في هذه العملية ، يحصل المتداول على عدد أقل بكثير من الإشارات ، لكن فرص التجارة مربحة للغاية.

قواعد الدخول والخروج لنظام التقاطع كما هو موضح أدناه:

القاعدة 1) - الشراء (فترة طويلة جديدة) عندما تتحول المتوسطات المتحركة على المدى القصير أكبر من المتوسط المتحرك على المدى الطويل. البقاء في التجارة طالما تم استيفاء هذا الشرط

القاعدة 2) - غادر الموضع الطويل (المربعة إيقاف) عندما يتحول المتوسط المتحرك على المدى القصير إلى أقل من المتوسط المتحرك على المدى الطويل

دعونا نطبق نظام التقاطع MA على مثال BPCL نفسه الذي نظرنا إليه. لسهولة المقارنة ، قمت باستنساخ مخطط BPCL مع MA 50 يوم واحد.

لاحظ أنه عندما كانت الأسواق تتحرك في اتجاه جانبي ، اقترح MA 3 إشارات تداول على الأقل. ولكن 4 عشر كانت تجارة رابحة مما أدى إلى ربح 67٪.

يوضح الرسم البياني أدناه تطبيق نظام التقاطع MA مع EMA 50 و 100 يوم.

الخط الأسود يرسم المتوسط المتحرك لمدة 50 يومًا والخط الوردي يرسم المتوسط المتحرك لمدة 100 يوم. وفقًا لقاعدة التقاطع ، تنشأ الإشارة إلى الشراء عندما يعبر المتوسط المتحرك لمدة 50 يومًا (MA على المدى القصير) عن المتوسط المتحرك لمدة 100 يوم (MA على المدى الطويل). تم تمييز نقطة التقاطع بسهم. يرجى ملاحظة كيف يعمل نظام التبادل على إبقاء المتداول بعيدًا عن 3 صفقات غير مربحة. هذه هي أكبر ميزة لنظام متقاطع.

يمكن للمتداول استخدام أي مجموعة لإنشاء نظام تقاطع MA. بعض المجموعات الشائعة للمتداول المتأرجح ستكون:

هنا مثال على 25 × 50 EMA كروس. هناك ثلاث إشارات تداول مؤهلة بموجب قاعدة التقاطع.

وغني عن القول ، يمكن أيضًا تطبيق نظام التقاطع MA للتداول خلال اليوم. على سبيل المثال يمكن للمرء استخدام كروس 15 × 30 دقيقة لتحديد الفرص اللحظية. يمكن للمتداول الأكثر عدوانية استخدام كروس 5 × 10 دقائق.

ربما سمعت هذا القول الشائع في الأسواق - "الاتجاه هو أنت صديق". حسنًا ، تساعدك المتوسطات المتحركة على تحديد هذا الصديق.

تذكر ، MA هو نظام تتبع الاتجاه - طالما هناك اتجاه ، فإن المتوسطات المتحركة تعمل ببراعة. لا يهم الإطار الزمني الذي تستخدمه أو أي مجموعة متقاطعة تستخدمها.

الوجبات السريعة الرئيسية من هذا الفصل

https://zerodha.com/varsity/chapter/moving-averages/

738

ش

لقد تعلمنا جميعًا عن المتوسطات في المدرسة ، المتوسط المتحرك هو مجرد امتداد لذلك. المتوسطات المتحركة هي مؤشرات اتجاه وكثيرا ما تستخدم بسبب بساطتها وفعاليتها. قبل أن نتعلم المتوسطات المتحركة ، دعونا نتعرف على كيفية حساب المتوسطات.

لنفترض أن 5 أشخاص يجلسون على شاطئ مشمس لطيف يتمتعون بمشروب معبأ لطيف. الشمس مشرقة ولطيفة لدرجة أن كل واحدة منها تشرب عدة زجاجات من المشروب. افترض أن العدد النهائي هو شيء مثل هذا:

SL. لا شخص عدد من الزجاجات

01 أ 07

02 ب 05

03 C 06

04 د 03

05 E 08

إجمالي عدد الزجاجات المستهلكة 29

تفترض 6 تشرين شخص يمشي في معرفة 29 زجاجات من المشروبات الكذب حولها. ويمكن بسرعة الحصول على شعور 'تقريبا' كم زجاجات كل منهم يستهلك بقسمة [العدد الإجمالي للزجاجات] من [العدد الإجمالي للأشخاص] .

في هذه الحالة سيكون:

=

29/5 = 5.8 زجاجات لكل رأس.

لذلك ، يخبرنا المتوسط في هذه الحالة تقريبًا بعدد الزجاجات التي استهلكها كل شخص. من الواضح أنه سيكون هناك القليل منهم الذين استهلكوا أعلى من المتوسط وأقل. على سبيل المثال ، شرب الشخص E 8 زجاجات من المشروبات ، وهو أعلى بكثير من متوسط 5.8 زجاجات. وبالمثل ، شرب الشخص D 3 زجاجات فقط من المشروبات ، وهو أقل بكثير من متوسط 5.8 زجاجات. لذلك المتوسط مجرد تقدير ولا يمكن للمرء أن يتوقع أن يكون دقيقًا.

توسيع المفهوم ليشمل الأسهم ، فيما يلي أسعار إغلاق ITC Limited لجلسات التداول الخمس الأخيرة. سيتم حساب متوسط إغلاق آخر 5 أيام على النحو التالي:

تاريخ سعر نهائي

14/07/14 344.95

15/07/14 342.35

16/07/14 344.20

17/07/14 344.25

18/07/14 344.0

مجموع 1719.75

= 1719.75 / 5

= 343.95

وبالتالي فإن متوسط سعر إغلاق مركز التجارة الدولية على مدار جلسات التداول الخمس الأخيرة هو 343.95.

13.1 - المتوسط المتحرك (يُطلق عليه أيضًا المتوسط المتحرك البسيط)

ضع في اعتبارك موقفًا تريد فيه حساب متوسط سعر الإغلاق لشركة Marico Limited لآخر 5 أيام . البيانات هي كما يلي:

تاريخ سعر نهائي

21/07/14 239.2

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

مجموع 1212.3

= 1212.3 / 5

= 242.5

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 242.5

المضي قدما، أي في اليوم التالي 28 تشرين يوليو (26 تشرين و 27 عشر كانت السبت والأحد على التوالي) لدينا نقطة بيانات جديدة. وهذا يعني الآن أن «الجديدة» آخر 5 أيام أن 22 الثاني 23 الثالث 24 ث ، 25 ث و 28 ث . سنقوم بإسقاط نقطة البيانات الخاصة بالمرتبة 21 لأن هدفنا هو حساب متوسط 5 أيام الأخير.

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1223.3

= 1223.3 / 5

= 244.66

وبالتالي فإن متوسط سعر إغلاق Marico على مدار جلسات التداول الخمس الأخيرة هو 244.66

كما ترون، أدرجنا أحدث البيانات (28 تشرين يوليو)، وتجاهل البيانات الأقدم (21 شارع يوليو) لحساب متوسط 5 أيام. في 29 تشرين ، فإننا تشمل 29 تشرين البيانات واستبعاد 22 الثانية البيانات، في 30 تشرين كنا تشمل 30 عشر نقطة البيانات ولكن القضاء على 23 الثالثة البيانات، هلم جرا وهكذا دواليك.

بشكل أساسي ، نحن نتحرك إلى أحدث نقطة بيانات ونتخلص من الأقدم لحساب متوسط آخر 5 أيام. ومن هنا جاء اسم "المتوسط" المتحرك!

في المثال أعلاه ، يعتمد حساب المتوسط المتحرك على أسعار الإغلاق. في بعض الأحيان ، يتم احتساب المتوسطات المتحركة أيضًا باستخدام معلمات أخرى مثل العالية والمنخفضة والمفتوحة. ومع ذلك يتم استخدام أسعار الإغلاق في الغالب من قبل التجار والمستثمرين لأنها تعكس السعر الذي يستقر به السوق أخيرًا.

يمكن حساب المتوسطات المتحركة لأي إطار زمني ، من الدقائق والساعات إلى السنوات. يمكن تحديد أي إطار زمني من برنامج الرسوم البيانية بناءً على متطلباتك.

لأولئك منكم المطلعين على excel ، فيما يلي لقطة عن كيفية حساب المتوسطات المتحركة على MS Excel. لاحظ كيف يتحرك مرجع الخلية في الصيغة المتوسطة ، مما يلغي الأقدم لتضمين أحدث نقاط البيانات.

مرجع الخلية تاريخ سعر الاغلاق متوسط 5 ايام متوسط الصيغة

D3 1-يناير-14 1287.7

D4 2-يناير-14 1279.25

D5 3-يناير-14 1258.95

D6 6-يناير-14 1249.7

D7 7-يناير-14 1242.4

D8 8-يناير-14 1268.75 1263.6 = AVERAGE (D3: D7)

D9 9-يناير-14 1231.2 1259.81 = AVERAGE (D4: D8)

D10 10-كانون الثاني 14 1201.75 1250.2 = AVERAGE (D5: D9)

D11 13-كانون الثاني 14 1159.2 1238.76 = AVERAGE (D6: D10)

D12 14-كانون الثاني 14 1157.25 1220.66 = AVERAGE (D7: D11)

D13 15-كانون الثاني 14 1141.35 1203.63 = AVERAGE (D8: D12)

D14 16-يناير-14 1152.5 1178.15 = AVERAGE (D9: D13)

D15 17-كانون الثاني 14 1139.6 1162.41 = AVERAGE (D10: D14)

D16 20-كانون الثاني 14 1140.6 1149.98 = AVERAGE (D11: D15)

D17 21-كانون الثاني 14 1166.35 1146.26 = AVERAGE (D12: D16)

D18 22-كانون الثاني 14 1165.4 1148.08 = AVERAGE (D13: D17)

D19 23-كانون الثاني 14 1168.25 1152.89 = AVERAGE (D14: D18)

كما هو واضح ، يتغير المتوسط المتحرك عندما يتغير سعر الإغلاق. يُطلق على المتوسط المتحرك كما هو مبين أعلاه "متوسط متحرك بسيط" (SMA). نظرًا لأننا نحسبها وفقًا لآخر 5 أيام من البيانات ، يُطلق عليها اسم SMA لـ 5 أيام.

بعد ذلك ، يتم ربط متوسطات 5 أيام (أو يمكن أن يكون أي شيء مثل 5 ، 10 ، 50 ، 100 ، 200 يوم) لتشكيل خط منحني سلس يعرف باسم خط المتوسط المتحرك ، ويستمر في التحرك مع تقدم الوقت.

في الرسم البياني الموضح أدناه ، قمت بتراكب SMA لمدة 5 أيام على الرسم البياني لشمعدان ACC.

إذن ما الذي يشير إليه المتوسط المتحرك وكيف يمكن للمرء استخدامه؟ حسنًا ، هناك العديد من تطبيقات المتوسط المتحرك ، وسأقدم قريبًا نظام تداول بسيط يعتمد على المتوسطات المتحركة. ولكن قبل ذلك ، دعونا نتعرف على المتوسط المتحرك الأسي.

13.2 - المتوسط المتحرك الأسي

النظر في نقاط البيانات المستخدمة في هذا المثال ،

تاريخ سعر نهائي

22/07/14 240.6

23/07/14 241.8

24/07/14 242.8

25/07/14 247.9

28/07/14 250.2

مجموع 1214.5

عندما يحسب المرء المتوسط عبر هذه الأرقام ، هناك افتراض غير مذكور. نحن نعطي كل نقطة بيانات أهمية متساوية. وهذا يعني، أننا على افتراض أن نقطة البيانات في 22 الثاني من يوليو هامة مثل نقطة البيانات في 28 تشرين يوليو. ومع ذلك ، عندما يتعلق الأمر بالأسواق ، قد لا يكون هذا صحيحًا دائمًا

تذكر الافتراض الأساسي للتحليل الفني - الأسواق خصم كل شيء. يعني ذلك أحدث السعر الذي تراه (في 28 تشرين يوليو) بخصم جميع المعلومات المعروفة وغير المعروفة. وهذا يعني أيضا السعر في 28 تشرين أكثر مقدسة من سعر في 25 تشرين .

عند القيام بذلك ، يود المرء أن يعين الترجيح لنقاط البيانات على أساس "حداثة" البيانات. لذلك نقطة البيانات في 28 تشرين يوليو يحصل على أعلى الترجيح، 25 تشرين يحصل يوليو أعلى الترجيح المقبل، 24 تشرين يوليو يحصل على 3 الثالثة أعلى، وهلم جرا.

من خلال القيام بذلك ، قمت في الأساس بتوسيع نطاق نقاط البيانات وفقًا لحداثها - حيث تحصل أحدث نقطة بيانات على أقصى قدر من الاهتمام وتحظى نقطة البيانات الأقدم بقليل من الاهتمام.

يعطينا المتوسط المحسوب على هذه المجموعة المقاسة من الأعداد المتوسط المتحرك الأسي (EMA). لقد تخطيت جزء حساب EMA عن عمد ، وذلك ببساطة لأن معظم برامج التحليل الفني تتيح لنا سحب وإفلات EMA بالأسعار. وبالتالي ، سوف نركز على تطبيق EMA بدلاً من حسابه.

فيما يلي مخطط لشركة Cipla Ltd. لقد خططت لـ SMA لمدة 50 يومًا (أسود) و EMA لمدة 50 يومًا (أحمر) على أسعار إغلاق Cipla. على الرغم من أن كلا من SMA و EMA مدتهما 50 يومًا ، يمكنك ملاحظة أن EMA يكون أكثر تفاعلًا مع الأسعار وبالتالي فإنه يتمسك بأقرب الأسعار.

السبب في أن EMA أسرع في الاستجابة لسعر السوق الحالي هو أن EMA تعطي أهمية أكبر لأحدث نقاط البيانات. هذا يساعد المتداول على اتخاذ قرارات تداول أسرع. لهذا السبب ، يفضل المتداولون استخدام EMA على SMA.

13.3 - تطبيق بسيط للمتوسط المتحرك

يمكن استخدام المتوسط المتحرك لتحديد فرص البيع والشراء بميزة خاصة به. عندما يتداول سعر السهم فوق متوسط سعره ، فهذا يعني أن التجار على استعداد لشراء السهم بسعر أعلى من متوسط سعره. هذا يعني أن التجار متفائلون بشأن ارتفاع سعر السهم. لذلك ينبغي للمرء أن ينظر في فرص الشراء.

وبالمثل ، عندما يتم تداول سعر السهم أقل من متوسط سعره ، فهذا يعني أن التجار على استعداد لبيع السهم بسعر أقل من متوسط سعره. هذا يعني أن التجار متشائمون بشأن حركة أسعار الأسهم. لذلك ينبغي للمرء أن ينظر إلى فرص البيع.

يمكننا تطوير نظام تداول بسيط يعتمد على هذه الاستنتاجات. يمكن تعريف نظام التداول على أنه مجموعة من القواعد التي تساعدك في تحديد نقاط الدخول والخروج.

سنحاول الآن تحديد نظام تداول واحد على أساس المتوسط المتحرك الأسي لمدة 50 يومًا. تذكر أن نظام التداول الجيد يمنحك إشارة لدخول التجارة وإشارة لإغلاق التجارة. يمكننا تعريف نظام التداول للمتوسط المتحرك بالقواعد التالية:

القاعدة 1) الشراء (الشراء) عندما يتحول سعر السوق الحالي إلى أكثر من 50 يومًا. بمجرد الشراء ، يجب أن تظل مستثمرًا حتى يتم تلبية شرط البيع الضروري

القاعدة 2) قم بالخروج من المركز الطويل (إيقاف التشغيل) عندما يتحول سعر السوق الحالي إلى أقل من 50 يومًا

فيما يلي مخطط يوضح تطبيق نظام التداول على أسمنت أمبوجا. الخط الأسود على الرسم البياني للسعر هو المتوسط المتحرك الأسي لمدة 50 يومًا.

بدءًا من اليسار ، نشأت أول فرصة للشراء عند 165 ، وتم إبرازها في المخططات على أنها B1 @ 165. لاحظ ، عند النقطة B1 ، تحرك سعر السهم إلى نقطة أعلى من المتوسط المتحرك لـ 50 يومًا. وبالتالي وفقًا لقاعدة نظام التداول ، نبدأ صفقة شراء جديدة.

بالانتقال إلى نظام التداول ، نستمر في الاستثمار حتى نحصل على إشارة خروج ، والتي وصلنا في النهاية إلى 187 ، والتي تحمل علامة S1 @ 187. ولدت هذه التجارة ربحًا قدره 22 روبية للسهم.

الإشارة التالية للشراء جاءت عند B2 @ 178 ، تليها إشارة إلى المربع عند S2 @ 182. هذه التجارة لم تكن مثيرة للإعجاب لأنها أسفرت عن ربح قدره 4 روبية فقط. ومع ذلك ، كانت الصفقة الأخيرة ، B3 @ 165 ، و S3 @ 215 مثيرة للإعجاب للغاية مما أدى إلى ربح قدره 50 روبية.

فيما يلي ملخص سريع لهذه التداولات بناءً على نظام التداول

SL. لا سعر شراء سعر البيع الربح / الخسارة ٪ إرجاع

01 165 187 22 13٪

02 178 182 04 2.2٪

03 165 215 50 30٪

من الجدول أعلاه ، من الواضح جدًا أن التداولات الأولى والأخيرة كانت مربحة ، لكن التجارة الثانية لم تكن مربحة للغاية. إذا كنت تفقد لماذا حدث ذلك، فمن الواضح أنه خلال 1 الحادي و3 الثالثة التجارة والأسهم وتتجه لكن خلال 2 الثانية تداول الأسهم نقل جانبية.

هذا يقودنا إلى استنتاج مهم للغاية حول المتوسطات المتحركة. تعمل المتوسطات المتحركة ببراعة عندما يكون هناك اتجاه وفشل في الأداء عندما يتحرك السهم بشكل جانبي. هذا يعني في الأساس أن "المتوسط المتحرك" بأبسط أشكاله هو نظام تتبع الاتجاه.

من تجربتي الشخصية للتداول على أساس المتوسطات المتحركة ، لاحظت بعض الخصائص المهمة:

- تمنحك المتوسطات المتحركة العديد من إشارات التداول (البيع والشراء) خلال سوق جانبي. معظم هذه الإشارات تؤدي إلى أرباح هامشية ، إن لم يكن عن خسائر

- ومع ذلك ، عادةً ما تؤدي إحدى هذه التداولات العديدة إلى ارتفاع كبير (مثل B3 @ 165 ) مما يؤدي إلى مكاسب رائعة

- سيكون من الصعب للغاية فصل الفائز الكبير عن العديد من الصفقات الصغيرة

- وبالتالي يجب ألا يكون المتداول انتقائيًا من حيث اختيار الإشارات التي يشير إليها نظام المتوسط المتحرك. في الواقع ، يجب على المتداول التداول في جميع الصفقات التي يقترحها النظام

- تذكر أن الخسائر هي الحد الأدنى في نظام المتوسط المتحرك ، ولكن هذه الصفقة الكبيرة جيدة بما يكفي لتعويض كل الخسائر ويمكن أن تمنحك أرباحًا كافية

- تضمن لك التجارة التي تحقق الربح أنك في الاتجاه طالما استمر الاتجاه. في وقت ما حتى عدة أشهر. لهذا السبب ، يمكن استخدام MA كبديل لتحديد أفكار الاستثمار طويلة الأجل

- المفتاح لنظام التداول MA هو اتخاذ جميع الصفقات وعدم الحكم على الإشارات التي يتم إنشاؤها بواسطة النظام.

13.4 - نقل متوسط نظام كروس

كما هو واضح الآن ، فإن مشكلة نظام المتوسط المتحرك للفانيليا هو أنه يولد الكثير من إشارات التداول في سوق جانبي. نظام الانتقال المتوسط المتحرك هو الارتجال على نظام متوسط الحركة الفانيليا العادي. يساعد التاجر على اتخاذ عدد أقل من الصفقات في سوق جانبية.

في نظام التقاطع MA ، بدلاً من المتوسط المتحرك الفردي المعتاد ، يجمع المتداول بين متوسطين متحركين. يشار إلى هذا عادة باسم "التنعيم".

مثال نموذجي على ذلك هو الجمع بين EMA 50 يومًا ، و EMA 100 يوم. يشار إلى المتوسط المتحرك الأقصر (50 يومًا في هذه الحالة) بأنه المتوسط المتحرك الأسرع. يشار إلى المتوسط المتحرك الأطول (المتوسط المتحرك لـ 100 يوم) على أنه المتوسط المتحرك الأبطأ.

يستغرق المتوسط المتحرك الأقصر عددًا أقل من نقاط البيانات لحساب المتوسط ، وبالتالي يميل إلى الاقتراب من سعر السوق الحالي ، وبالتالي يتفاعل بسرعة أكبر. يستغرق المتوسط المتحرك الأطول عددًا أكبر من نقاط البيانات لحساب المتوسط وبالتالي يميل إلى الابتعاد عن سعر السوق الحالي. ومن ثم فإن ردود الفعل أبطأ.

فيما يلي مخطط بنك بارودا ، يوضح لك كيف يتراكم المتوسطان المتحركان عند تحميلهما على الرسم البياني.

كما ترون ، فإن خط EMA الأسود لمدة 50 يومًا يكون أقرب إلى سعر السوق الحالي (حيث أنه يتفاعل بشكل أسرع) مقارنةً بـ EMA الوردي لمدة 100 يوم (حيث يكون رد فعله أبطأ).

قام المتداولون بتعديل نظام الفانيليا MA العادي باستخدام نظام التقاطع لتنعيم نقاط الدخول والخروج. في هذه العملية ، يحصل المتداول على عدد أقل بكثير من الإشارات ، لكن فرص التجارة مربحة للغاية.

قواعد الدخول والخروج لنظام التقاطع كما هو موضح أدناه:

القاعدة 1) - الشراء (فترة طويلة جديدة) عندما تتحول المتوسطات المتحركة على المدى القصير أكبر من المتوسط المتحرك على المدى الطويل. البقاء في التجارة طالما تم استيفاء هذا الشرط

القاعدة 2) - غادر الموضع الطويل (المربعة إيقاف) عندما يتحول المتوسط المتحرك على المدى القصير إلى أقل من المتوسط المتحرك على المدى الطويل

دعونا نطبق نظام التقاطع MA على مثال BPCL نفسه الذي نظرنا إليه. لسهولة المقارنة ، قمت باستنساخ مخطط BPCL مع MA 50 يوم واحد.

لاحظ أنه عندما كانت الأسواق تتحرك في اتجاه جانبي ، اقترح MA 3 إشارات تداول على الأقل. ولكن 4 عشر كانت تجارة رابحة مما أدى إلى ربح 67٪.

يوضح الرسم البياني أدناه تطبيق نظام التقاطع MA مع EMA 50 و 100 يوم.

الخط الأسود يرسم المتوسط المتحرك لمدة 50 يومًا والخط الوردي يرسم المتوسط المتحرك لمدة 100 يوم. وفقًا لقاعدة التقاطع ، تنشأ الإشارة إلى الشراء عندما يعبر المتوسط المتحرك لمدة 50 يومًا (MA على المدى القصير) عن المتوسط المتحرك لمدة 100 يوم (MA على المدى الطويل). تم تمييز نقطة التقاطع بسهم. يرجى ملاحظة كيف يعمل نظام التبادل على إبقاء المتداول بعيدًا عن 3 صفقات غير مربحة. هذه هي أكبر ميزة لنظام متقاطع.

يمكن للمتداول استخدام أي مجموعة لإنشاء نظام تقاطع MA. بعض المجموعات الشائعة للمتداول المتأرجح ستكون:

- EMA مدته 9 أيام مع EMA مدته 21 يومًا - استخدم هذا للتداول على المدى القصير (حتى جلسة تداول قليلة)

- EMA لمدة 25 يومًا مع EMA لمدة 50 يومًا - استخدم هذا لتحديد التجارة متوسطة الأجل (حتى بضعة أسابيع)

- EMA لمدة 50 يومًا مع EMA لـ 100 يوم - استخدم هذا لتحديد التداولات التي تستمر حتى بضعة أشهر

- EMA لمدة 100 يوم مع EMA 200 يوم - استخدم هذا لتحديد التداولات طويلة الأجل (فرص الاستثمار) ، حتى أن بعضها قد يستمر لأكثر من عام أو أكثر.

هنا مثال على 25 × 50 EMA كروس. هناك ثلاث إشارات تداول مؤهلة بموجب قاعدة التقاطع.

وغني عن القول ، يمكن أيضًا تطبيق نظام التقاطع MA للتداول خلال اليوم. على سبيل المثال يمكن للمرء استخدام كروس 15 × 30 دقيقة لتحديد الفرص اللحظية. يمكن للمتداول الأكثر عدوانية استخدام كروس 5 × 10 دقائق.

ربما سمعت هذا القول الشائع في الأسواق - "الاتجاه هو أنت صديق". حسنًا ، تساعدك المتوسطات المتحركة على تحديد هذا الصديق.

تذكر ، MA هو نظام تتبع الاتجاه - طالما هناك اتجاه ، فإن المتوسطات المتحركة تعمل ببراعة. لا يهم الإطار الزمني الذي تستخدمه أو أي مجموعة متقاطعة تستخدمها.

الوجبات السريعة الرئيسية من هذا الفصل

- حساب المتوسط القياسي هو تقريب سريع لسلسلة من الأرقام

- في حساب متوسط حيث يتم تضمين أحدث البيانات ، والأقدم المستبعدة يسمى المتوسط المتحرك

- يعطي المتوسط المتحرك البسيط (SMA) موازنة متساوية لجميع نقاط البيانات في السلسلة

- يقوم المتوسط المتحرك الأسي (EMA) بقياس البيانات وفقًا لحداثة البيانات. البيانات الحديثة تحصل على الحد الأقصى للوزن والأقدم تحصل على الأقل للوزن

- لجميع الأغراض العملية ، استخدم EMA بدلاً من SMA. وذلك لأن EMA يعطي وزنا أكبر لنقاط البيانات الأحدث

- التوقعات صعودية عندما يكون سعر السوق الحالي أكبر من EMA. تصبح التوقعات هبوطية عندما يصبح سعر السوق الحالي أقل من EMA

- في السوق غير المتجه ، قد تؤدي المتوسطات المتحركة إلى حدوث انخفاضات متكررة وبالتالي تسبب خسائر متكررة. للتغلب على هذا ، تم اعتماد نظام كروس EMA

- في نظام التقاطع النموذجي ، يتم وضع مخطط الأسعار مع اثنين من EMA. يعد EMA الأقصر أسرع في الرد ، بينما يكون EMA الأطول أبطأ في التفاعل

- تتحول النظرة الصعودية عندما يعبر EMA الأسرع ويكون فوق EMA أبطأ. وبالتالي ينبغي للمرء أن ينظر في شراء الأسهم. تستمر التجارة حتى نقطة يبدأ فيها EMA الأسرع في الوصول إلى EMA أبطأ

- كلما طال الإطار الزمني الذي يختاره المرء لنظام التبادل ، كلما قلت إشارات التداول.

https://zerodha.com/varsity/chapter/moving-averages/

21 – المتوسطة المتحركة

شاهد الفيديو أولا

يناقش هذا المقال لماذا مؤشر Moving Average في ميتاتريدر هو مؤشر تداول أساسي يمكن استخدامه كوسيلة لتحديد الاتجاهات. و لكن هذا ليس استخدامه الوحيد. يحتوي المؤشر على تطبيقات أخرى أوسع للمساعدة اتخاذ قرارات الدخول في صفقات.

ما هو المتوسط المتحرك؟

المتوسط المتحرك Moving Average هو قيمة محسوبة بشكل مستمر للمتوسط الحسابي للسعر خلال فترة زمنية محددة.

يمكنك حساب المتوسط المتحرك على أي مجموعة بيانات تتغير مع مرور الوقت، في التحليل الفني، يكون الاستخدام الأكثر شيوعاً هو السعر. يوجد الجزء المتحرك من الاسم لأننا نحسب قيمة جديدة مع تقدم كل إطار زمني، بحيث يتم ضبط قيمة متوسطنا مع التغيرات في السعر.

لذلك، على سبيل المثال، قد نستخدم المتوسط المتحرك لمدة 30 يوماً. القيمة هي الوسط الحسابي للسعر خلال الثلاثين يوماً السابقة.

بمعنى آخر، نجمع كل من أسعار الإغلاق الثلاثين هذه ثم نقسمها على 30.

يتم احتساب هذه القيمة كل يوم، متجاهلة القيمة الأخيرة في مجموعة البيانات، لصالح آخر قيمة لأخر يوم من الفترة.

إن فائدة المتوسط المتحرك هو تخفيف حدة تقلبات الأسعار. يساعدنا ذلك في النظر إلى ما وراء السعرات غير الدقيقة أو غير المهمة في السعر، و بدلاً من ذلك نرى ميل السوق على المدى الطويل.

اضافة المتوسط المتحرك البسيط في MT4

تأتي أداة المتوسط المتحرك مرفقة مع المنصة كواحدة من افضل مؤشرات الميتاتريدر، مما يعني أنك لست مضطراً إلى القيام بتنزيل مؤشر SMA الى MT4. ستجد مؤشر “Moving Average” مدرجاً في مجلد “Trend” ضمن “Navigator” في MT4.

أو نضغط على insert ، ثم indicator ، ثم في قائمة trend ، نضغط على moving average

تظهر لنا نافذة إعدادت المؤشر ، نقوم باختيار الفترة الزمنية، ونختار نوع المتسطة المتحركة نتركها simple، و نترك طريقة الاحتساب على سعر الإغلاق و نختار لون مميز للمتوسطة، ثم نضغط على ok.

أنواع المتوسطة المتحركة

هناك أكثر من نوع للمتوسطة المتحركة و أشهرها :

– المتوسطة المتحركة البسيطة (Simple Moving Average) أو SMA :

هو عبارة عن متوسط للأسعار في فترة زمنية معينة ، و يمكن حسابه على أساس سعر الإغلاق أو الإقتتاح أو أعلى سعر أو أدنى سعر، و لكن يفضل احتسابه على أسعار الإغلاق دائما.

و لحساب المتوسطة المتحركة البسيطة تؤخذ أسعار الإغلاق لفترة معينة ( 50 يوم مثلا ) قم يتم جمع هذه الأسعار و قسمتها على الفترة ( 50 )

و بشكل عام كل ما عليك فعله هو اختبار الفترة الزمنية للمتوسطة المتحركة و سيتم إدراجها آليا على الشارت الخاص بك.

– المتوسطة المتحركة الأسية ( Exponential Moving Average) أو EMA :

نظرا لأن المتوسطات المتحركةتتأخر إلى حد كبير عن حركة السعر ، يستخدم المحللون أحيانا المتوسطة المتحركة الأسية و التي تعطي أهمية أكبر للأسعار الحديثة و ذلك من خلال مجموهة من المعادلات للتغلب على التأخير في حركة المتوسطة.

و جدير بالذكر أن الفرق بين كلا المتوسطين ليس كبيرا جد و لكن يكون المتوسط الأسي أقرب إلى حركة السعر عن امتوسط البسيط، و هناك من المحللين من يفضل استخدام المتوسط المتحرك الأسي على اعتبار أن إشاراته أكثر سرعة و توافقا مع السعر ، و هناك من يفضلون المتوسط المتحرك البسيط على اعتبار أن إشااته أكثر مصاداقية و لا يعطي الكثير من ال‘شارات الكاذبة مثل المتوسط الأسي.

نحن في مدرسة سماي لتعليم التداول نستخدم المتوسطة المتحركة البسيطة.

استخدامات المتوسطة المتحركة

تحديد اتجاه السوق

تستخدم المتوسطات المتحركة في مساعدتنا على تحديد اتجاه السوق.

فالمتوسطة المتحركة لـ20 فترة زمنية تساعدنا في تحديد اتجاه السوق على المدى القصير ، أما المتوسطة المتحركة 50 فهي تمثل اتجاه السوق على المدى المتوسط، و بالنسبة للمتوسطة المتحركة 100 فهي تمثل اتجاه السوق على المدى الطويل.

دعوم و مقاومات

العديد من ردات الفعل تحدث بالقرب من مستويات المتوسطات المتحركة و هذا ما يجعلها تؤدي دور الدعوم و المقاومات.

إذا عادة ما تقوم الأسعار بالارتداد أو التوقف و الدخول في نطاق ضيق عند الوصول لمستوى المتوسطات المتحركة. في هذا المثال أدناه تلاحظون العديد من ردات الفعل السعر عند أو بالقرب من المتوسطات المتحركة.

ننوه أنه عادة ما تحدث ردات الفعل للأسعار عند مستويات المتوسطات المتحركة عندما تكون هذه الأخيرة بزاوية ميلان معتبرة، نقصد بهذا أنه عندما تكون المتوسطات المتحركة في اتجاه أفقي فهي لا تلعب دور دعوم أو مقاومات.

إشارة تداول

يمكن استعمال تقاطع المتوسطات المتحركة كإشارة للدخول في صفقات.

– إشارة شراء : عندما تتقاطع متوسطة متحركة قصيرة المدى مع متوسطة طويلة المدى للأعلى.

-إشارة بيع : عندما تتقاطع متوسطة متحركة قصيرة المدى مع متوسطة طويلة المدى للأسفل.

استراتيجيات وتطبيقات وراء EMA لمدة 50 يومًا (INTC ، AAPL)

بواسطة آلان فارلي

تم التحديث في 2 سبتمبر 2020

https://www.investopedia.com/articl.../strategies-applications-behind-50day-ema.asp

يمثل المتوسط المتحرك لمدة 50 يومًا خطًا في الرمال للمتداولين الذين يشغلون مراكز من خلال عمليات التراجع الحتمية . غالبًا ما تقرر الإستراتيجية التي نستخدمها عندما يقترب السعر من نقطة الانعطاف هذه ما إذا كنا سنبتعد عن الربح الذي حصلنا عليه جيدًا أو خسارة محبطة. بالنظر إلى العواقب ، من المنطقي تحسين فهمنا لمستوى السعر هذا ، وكذلك إيجاد طرق جديدة لإدارة المخاطر عندما يتعلق الأمر بها.

تأخذ الصيغة الأكثر شيوعًا آخر 50 شريطًا للسعر وتقسم على الإجمالي. ينتج عن هذا المتوسط المتحرك البسيط لـ 50 يومًا (SMA) الذي استخدمه الفنيون لعقود عديدة. تم تعديل الحساب بعدة طرق على مر السنين حيث يحاول اللاعبون في السوق بناء مصيدة فئران أفضل. يقدم المتوسط المتحرك الأسي لمدة 50 يومًا (EMA) التباين الأكثر شيوعًا ، حيث يستجيب لحركة الأسعار بسرعة أكبر من ابن عمه البسيط. تحدد هذه السرعة الإضافية في إنتاج الإشارة ميزة واضحة على الإصدار الأبطأ ، مما يجعلها خيارًا أفضل.

يمنح EMA لمدة 50 يومًا للفنيين مقعدًا على خط 50 ياردة ، وهو المكان المثالي لمشاهدة ساحة اللعب بأكملها للحصول على فرص منتصف المدة والأجنحة الطبيعية بعد الاتجاهات النشطة ، أعلى أو أقل. إنها أيضًا أرضية محايدة عندما يساء تفسير حركة السعر من قبل الأغلبية. وكما يثبت سوقنا المعاكس مرارًا وتكرارًا ، تميل الإشارات الأكثر موثوقية إلى الظهور عندما تجلس الأغلبية في الجانب الخطأ من الحركة.

هناك العشرات من الطرق لاستخدام المتوسط المتحرك لـ50 يومًا في إستراتيجيات السوق. إنه بمثابة فحص للواقع عندما يصل المركز إلى الخط السحري بعد الارتفاع أو البيع . له فائدة متساوية في الأطر الزمنية المنخفضة والعالية ، حيث يتم تطبيق المؤشر على الرسوم البيانية اليومية أو تتبع الاتجاهات طويلة المدى بإصدار 50 أسبوعًا أو 50 شهرًا. أو العب لعبة الكرة والدبابيس ، وتذبذبات التداول بين المتوسط المتحرك الأسي لمدة 50 يومًا والمتوسط المتحرك لمدة 200 يومًا على المدى الطويل. حتى أنه يعمل في عالم شعوذة السوق الغامض ، حيث تشير عمليات الانتقال 50/200 يوم إلى تقاطعات ذهبية صعودية أو تقاطعات موت هبوطية .

توقف الصيد العدواني . تحتاج إلى التفكير في مدى عمق هذه الانتهاكات قبل وضع وقف أو توقيت دخول عند أو بالقرب من المتوسط المتحرك. الصبر هو المفتاح في هذه الظروف لأن الاختبار على المتوسط المتحرك لـ50 يومًا يتم حله عادةً في غضون ثلاثة إلى أربعة أشرطة للسعر. الحيلة هي البقاء بعيدًا عن الطريق حتى أ) يبدأ الانعكاس أو ب) ينكسر المستوى ، مما يؤدي إلى دفع السعر ضد مركزك.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-01-0c5fd4e9cb8b49ec9f48cb37d116adfd.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

ستؤذي مخاطر ارتكاب الخطأ محفظتك ، لذا ما المدة التي يجب أن تستمر فيها عند اختبار السعر لـ EMA لمدة 50 يومًا؟ على الرغم من عدم وجود طريقة مثالية لتجنب المناشير ، إلا أن فحص العناصر الفنية الأخرى غالبًا ما يحدد الامتداد الدقيق للانعكاس. على سبيل المثال ، عادت Intel ( INTC ) إلى أعلى مستوى لها في يناير في أبريل وبيعت إلى المتوسط المتحرك لـ50 يومًا. وانهار الدعم، وانخفض إلى 0.386 فيبوناتشي مسيرة الارتداد وارتدت إلى المتوسط المتحرك في الدورة المقبلة. استعاد السهم الدعم في اليوم الثالث ودخل في انتعاش ، مكملاً نمط الكوب والتعامل مع الاختراق.

متوسط الارتداد على مدار عام كامل بينما يتتبع EMA لمدة 50 شهرًا أكثر من أربع سنوات من نشاط السوق ، ويقترب من متوسط طول دورة العمل النموذجية. يمكن أن تستخدم أجهزة ضبط الوقت في السوق هذه المتوسطات المتحركة طويلة الأجل لإنشاء صفقات مربحة تدوم لأشهر أو سنوات بينما توفر الانتهاكات مستويات مثالية لجني الأرباح وإعادة تخصيص رأس المال في أدوات أخرى طويلة الأجل.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-02-c61641186a2545feadf5d2d215e54cc1.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

أنشأت Apple ( AAPL ) فرص شراء ممتازة في المتوسط المتحرك لـ 50 شهرًا في 2009 و 2013. لقد كسرت دعم المتوسط المتحرك في سبتمبر 2008 وقضت 5 أشهر في الطحن الجانبي قبل إعادة حساب هذا المستوى في أبريل 2009 ، مما أدى إلى "فشل الفشل " شراء إشارة أنتجت أكثر من 80 نقطة على مدى ثلاث سنوات. اختبرت المتوسط المتحرك مرة ثانية في عام 2013 ، حيث أمضت أربعة أشهر في بناء قاع مزدوج أدى إلى ارتفاع بنسبة 100 في المائة في عام 2014. لاحظ كيف أن المستويات المنخفضة تتوافق مع الدعم بشكل مثالي ، مما يوفر دخولًا لا يصدق بمخاطر منخفضة للاعبي السوق الصبور.

معاكسة فواصل واحد من هذه المتوسطات، فإنه غالبا ما يحمل في المتوسط الأخرى، ووضع بضع جولات من استراتيجية 50-200 "الكرة والدبابيس". المتداولون المتأرجحون هم المستفيدون الطبيعيون من هذه التقنية ذات الوجهين ، حيث يقومون بالشراء ثم البيع حتى يفسح جانب واحد من الصندوق الطريق لدافع اتجاه أكثر نشاطًا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-03-4913804fedb2488aa6a3e60de37baf4d.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

وصل Biogen ( BIIB ) إلى مستوى مرتفع جديد في مارس بعد اتجاه صعودي طويل ودخل في تصحيح حاد اخترق المتوسط المتحرك لـ 50-day EMA بعد بضعة أيام. ثم دخلت حركة السعر في لعبة لمدة شهرين من 50-200 pinball ، حيث اجتازت أكثر من 75 نقطة بين المقاومة الجديدة عند المتوسط المتحرك لـ 50-day EMA والدعم طويل المدى عند المتوسط المتحرك لـ200 يوم. حدثت انعكاسات التأرجح بالقرب من الأرقام المستهدفة ، مما سمح بالدخول السهل والتوقف الضيق نسبيًا للأسهم المكونة من ثلاثة أرقام.

الاتجاه الهبوطي ، وتظهر هذه الإشارات الكلاسيكية القليل من الموثوقية.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-04-9df0df3196cb4cbb8e77130f84a1329e.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

إنها قصة مختلفة مع المتوسطات المتحركة الأسية لمدة 50 و 200 أسبوع. يظهر SPDR S&P Trust ( SPY ) أربع إشارات متقاطعة صالحة تعود إلى 15 عامًا ، اثنتان في كل اتجاه. والأهم من ذلك ، لم تكن هناك إشارات خاطئة خلال هذا الوقت ، والتي تضمنت ثلاثة أسواق صاعدة وسوقين هابطين. بالنظر إلى بيانات Dow Industrial التاريخية ، حدث التقاطع غير الصحيح الأخير منذ أكثر من 30 عامًا ، في عام 1982. هذا يخبرنا أن التقاطع الذهبي والموت يستحق مكانًا محترمًا في تحليل السوق.

[paste:font size="5"]الخط السفلي

يحدد المتوسط المتحرك الأسي (EMA) لمدة 50 يومًا مستوى الارتداد الطبيعي للإطار الزمني المتوسط. لها العديد من التطبيقات في التنبؤ بالأسعار واختيار الموقع وبناء الإستراتيجية. يستفيد كل من المتداولين وموقتي السوق والمستثمرين من دراسة EMA لمدة 50 يومًا ، مما يجعلها عنصرًا لا غنى عنه في تحليلك الفني للسوق.

برعاية

بواسطة آلان فارلي

تم التحديث في 2 سبتمبر 2020

https://www.investopedia.com/articl.../strategies-applications-behind-50day-ema.asp

يمثل المتوسط المتحرك لمدة 50 يومًا خطًا في الرمال للمتداولين الذين يشغلون مراكز من خلال عمليات التراجع الحتمية . غالبًا ما تقرر الإستراتيجية التي نستخدمها عندما يقترب السعر من نقطة الانعطاف هذه ما إذا كنا سنبتعد عن الربح الذي حصلنا عليه جيدًا أو خسارة محبطة. بالنظر إلى العواقب ، من المنطقي تحسين فهمنا لمستوى السعر هذا ، وكذلك إيجاد طرق جديدة لإدارة المخاطر عندما يتعلق الأمر بها.

تأخذ الصيغة الأكثر شيوعًا آخر 50 شريطًا للسعر وتقسم على الإجمالي. ينتج عن هذا المتوسط المتحرك البسيط لـ 50 يومًا (SMA) الذي استخدمه الفنيون لعقود عديدة. تم تعديل الحساب بعدة طرق على مر السنين حيث يحاول اللاعبون في السوق بناء مصيدة فئران أفضل. يقدم المتوسط المتحرك الأسي لمدة 50 يومًا (EMA) التباين الأكثر شيوعًا ، حيث يستجيب لحركة الأسعار بسرعة أكبر من ابن عمه البسيط. تحدد هذه السرعة الإضافية في إنتاج الإشارة ميزة واضحة على الإصدار الأبطأ ، مما يجعلها خيارًا أفضل.

يمنح EMA لمدة 50 يومًا للفنيين مقعدًا على خط 50 ياردة ، وهو المكان المثالي لمشاهدة ساحة اللعب بأكملها للحصول على فرص منتصف المدة والأجنحة الطبيعية بعد الاتجاهات النشطة ، أعلى أو أقل. إنها أيضًا أرضية محايدة عندما يساء تفسير حركة السعر من قبل الأغلبية. وكما يثبت سوقنا المعاكس مرارًا وتكرارًا ، تميل الإشارات الأكثر موثوقية إلى الظهور عندما تجلس الأغلبية في الجانب الخطأ من الحركة.

هناك العشرات من الطرق لاستخدام المتوسط المتحرك لـ50 يومًا في إستراتيجيات السوق. إنه بمثابة فحص للواقع عندما يصل المركز إلى الخط السحري بعد الارتفاع أو البيع . له فائدة متساوية في الأطر الزمنية المنخفضة والعالية ، حيث يتم تطبيق المؤشر على الرسوم البيانية اليومية أو تتبع الاتجاهات طويلة المدى بإصدار 50 أسبوعًا أو 50 شهرًا. أو العب لعبة الكرة والدبابيس ، وتذبذبات التداول بين المتوسط المتحرك الأسي لمدة 50 يومًا والمتوسط المتحرك لمدة 200 يومًا على المدى الطويل. حتى أنه يعمل في عالم شعوذة السوق الغامض ، حيث تشير عمليات الانتقال 50/200 يوم إلى تقاطعات ذهبية صعودية أو تقاطعات موت هبوطية .

توقف الصيد العدواني . تحتاج إلى التفكير في مدى عمق هذه الانتهاكات قبل وضع وقف أو توقيت دخول عند أو بالقرب من المتوسط المتحرك. الصبر هو المفتاح في هذه الظروف لأن الاختبار على المتوسط المتحرك لـ50 يومًا يتم حله عادةً في غضون ثلاثة إلى أربعة أشرطة للسعر. الحيلة هي البقاء بعيدًا عن الطريق حتى أ) يبدأ الانعكاس أو ب) ينكسر المستوى ، مما يؤدي إلى دفع السعر ضد مركزك.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-01-0c5fd4e9cb8b49ec9f48cb37d116adfd.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

ستؤذي مخاطر ارتكاب الخطأ محفظتك ، لذا ما المدة التي يجب أن تستمر فيها عند اختبار السعر لـ EMA لمدة 50 يومًا؟ على الرغم من عدم وجود طريقة مثالية لتجنب المناشير ، إلا أن فحص العناصر الفنية الأخرى غالبًا ما يحدد الامتداد الدقيق للانعكاس. على سبيل المثال ، عادت Intel ( INTC ) إلى أعلى مستوى لها في يناير في أبريل وبيعت إلى المتوسط المتحرك لـ50 يومًا. وانهار الدعم، وانخفض إلى 0.386 فيبوناتشي مسيرة الارتداد وارتدت إلى المتوسط المتحرك في الدورة المقبلة. استعاد السهم الدعم في اليوم الثالث ودخل في انتعاش ، مكملاً نمط الكوب والتعامل مع الاختراق.

متوسط الارتداد على مدار عام كامل بينما يتتبع EMA لمدة 50 شهرًا أكثر من أربع سنوات من نشاط السوق ، ويقترب من متوسط طول دورة العمل النموذجية. يمكن أن تستخدم أجهزة ضبط الوقت في السوق هذه المتوسطات المتحركة طويلة الأجل لإنشاء صفقات مربحة تدوم لأشهر أو سنوات بينما توفر الانتهاكات مستويات مثالية لجني الأرباح وإعادة تخصيص رأس المال في أدوات أخرى طويلة الأجل.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-02-c61641186a2545feadf5d2d215e54cc1.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

أنشأت Apple ( AAPL ) فرص شراء ممتازة في المتوسط المتحرك لـ 50 شهرًا في 2009 و 2013. لقد كسرت دعم المتوسط المتحرك في سبتمبر 2008 وقضت 5 أشهر في الطحن الجانبي قبل إعادة حساب هذا المستوى في أبريل 2009 ، مما أدى إلى "فشل الفشل " شراء إشارة أنتجت أكثر من 80 نقطة على مدى ثلاث سنوات. اختبرت المتوسط المتحرك مرة ثانية في عام 2013 ، حيث أمضت أربعة أشهر في بناء قاع مزدوج أدى إلى ارتفاع بنسبة 100 في المائة في عام 2014. لاحظ كيف أن المستويات المنخفضة تتوافق مع الدعم بشكل مثالي ، مما يوفر دخولًا لا يصدق بمخاطر منخفضة للاعبي السوق الصبور.

معاكسة فواصل واحد من هذه المتوسطات، فإنه غالبا ما يحمل في المتوسط الأخرى، ووضع بضع جولات من استراتيجية 50-200 "الكرة والدبابيس". المتداولون المتأرجحون هم المستفيدون الطبيعيون من هذه التقنية ذات الوجهين ، حيث يقومون بالشراء ثم البيع حتى يفسح جانب واحد من الصندوق الطريق لدافع اتجاه أكثر نشاطًا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-03-4913804fedb2488aa6a3e60de37baf4d.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

وصل Biogen ( BIIB ) إلى مستوى مرتفع جديد في مارس بعد اتجاه صعودي طويل ودخل في تصحيح حاد اخترق المتوسط المتحرك لـ 50-day EMA بعد بضعة أيام. ثم دخلت حركة السعر في لعبة لمدة شهرين من 50-200 pinball ، حيث اجتازت أكثر من 75 نقطة بين المقاومة الجديدة عند المتوسط المتحرك لـ 50-day EMA والدعم طويل المدى عند المتوسط المتحرك لـ200 يوم. حدثت انعكاسات التأرجح بالقرب من الأرقام المستهدفة ، مما سمح بالدخول السهل والتوقف الضيق نسبيًا للأسهم المكونة من ثلاثة أرقام.

الاتجاه الهبوطي ، وتظهر هذه الإشارات الكلاسيكية القليل من الموثوقية.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Strategies_Applications_Behind_The_50_Day_EMA_INTC_AAPL_Jul_2020-04-9df0df3196cb4cbb8e77130f84a1329e.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

إنها قصة مختلفة مع المتوسطات المتحركة الأسية لمدة 50 و 200 أسبوع. يظهر SPDR S&P Trust ( SPY ) أربع إشارات متقاطعة صالحة تعود إلى 15 عامًا ، اثنتان في كل اتجاه. والأهم من ذلك ، لم تكن هناك إشارات خاطئة خلال هذا الوقت ، والتي تضمنت ثلاثة أسواق صاعدة وسوقين هابطين. بالنظر إلى بيانات Dow Industrial التاريخية ، حدث التقاطع غير الصحيح الأخير منذ أكثر من 30 عامًا ، في عام 1982. هذا يخبرنا أن التقاطع الذهبي والموت يستحق مكانًا محترمًا في تحليل السوق.

[paste:font size="5"]الخط السفلي

يحدد المتوسط المتحرك الأسي (EMA) لمدة 50 يومًا مستوى الارتداد الطبيعي للإطار الزمني المتوسط. لها العديد من التطبيقات في التنبؤ بالأسعار واختيار الموقع وبناء الإستراتيجية. يستفيد كل من المتداولين وموقتي السوق والمستثمرين من دراسة EMA لمدة 50 يومًا ، مما يجعلها عنصرًا لا غنى عنه في تحليلك الفني للسوق.

برعاية

https://forex-arabic.com/showthread...اول؟/page2&s=492b6466b36211f866005383e05c2dc9

نقاش حول الفريمات الزمنية ..شهر و اسبوع

نقاش حول الفريمات الزمنية ..شهر و اسبوع