تثبيت التطبيق

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

ملاحظة: This feature may not be available in some browsers.

أنت تستخدم أحد المتصفحات القديمة. قد لا يتم عرض هذا الموقع أو المواقع الأخرى بشكل صحيح.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

مكتبة المؤشرات و النماذج ....

- بادئ الموضوع السيب

- تاريخ البدء

- 2 -

مؤشر القوة النسبية r s i

نبذه تاريخية عن المؤشر:

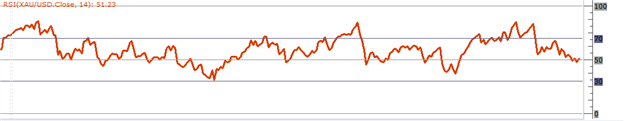

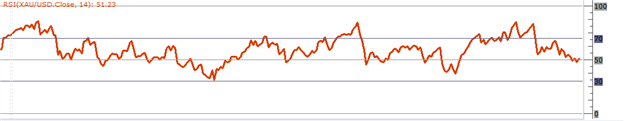

هو اختصار إلى Relative Strength Index المشهور بمؤشر القوة النسبية RSI قام بتطويره J. Welles Wilder عام 1978 وقدمه في كتاب بعنوان مفاهيم جديدة في التداول الفني وأشار ألا يجب عدم مخالطة المؤشر بمبدأ القوة النسبية المقارنة حيث أنها تستخدم في العادة لمقارنة أداء سهم معين بمعدل السوق ولكن مؤشر RSI يقيس زخم السهم بمقارنة سعر السهم بنفسه عن طريق معادلة حسابية.

حساب مؤشر القوة النسبية:

مؤشر القوة النسبية = 1 + القوة النسبية / 100- 100

القوة النسبية = متوسط اغلاقات الجلسات المنخفضة / متوسط اغلاقات الجلسات المرتفعة

من وجهة نظر Welles استخدم 14 يوم في هذه المعادلة على أساس أنها تمثل مقدار نصف دورة قمرية أو 28 يوم وهى ليست أساسية ويمكنك تحديد اى فترة زمنية على حسب المدى المستخدم قصير أم طويل المدى.

طريقة عمل المؤشر في التحليل الفني:

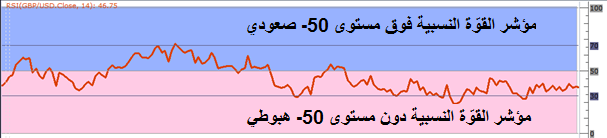

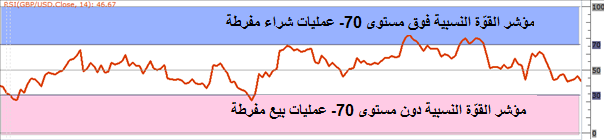

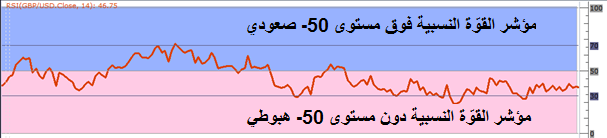

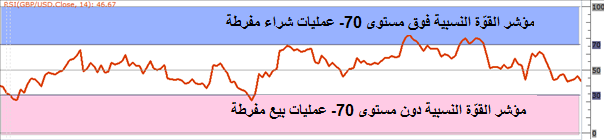

الاستخدام الأساسي ليس تحديد سعر معين للسهم ولكن أعطاء أشارات البيع وإشارات الشراء من خلال مستويات تمثل تشبع شرائي ومستويات أخري تمثل تشبع بيعي ويتم تحديد قيم المؤشر في رسم بياني مداه من 0 إلى 100 وعند الوصول إلى ما أعلى فوق 70 يكون السعر وصل إلى ذروة الشراء بينما الوصول إلى ما ادني مستوي 30 ذروة البيع.

مؤشر القوة النسبية r s i

نبذه تاريخية عن المؤشر:

هو اختصار إلى Relative Strength Index المشهور بمؤشر القوة النسبية RSI قام بتطويره J. Welles Wilder عام 1978 وقدمه في كتاب بعنوان مفاهيم جديدة في التداول الفني وأشار ألا يجب عدم مخالطة المؤشر بمبدأ القوة النسبية المقارنة حيث أنها تستخدم في العادة لمقارنة أداء سهم معين بمعدل السوق ولكن مؤشر RSI يقيس زخم السهم بمقارنة سعر السهم بنفسه عن طريق معادلة حسابية.

حساب مؤشر القوة النسبية:

مؤشر القوة النسبية = 1 + القوة النسبية / 100- 100

القوة النسبية = متوسط اغلاقات الجلسات المنخفضة / متوسط اغلاقات الجلسات المرتفعة

من وجهة نظر Welles استخدم 14 يوم في هذه المعادلة على أساس أنها تمثل مقدار نصف دورة قمرية أو 28 يوم وهى ليست أساسية ويمكنك تحديد اى فترة زمنية على حسب المدى المستخدم قصير أم طويل المدى.

طريقة عمل المؤشر في التحليل الفني:

الاستخدام الأساسي ليس تحديد سعر معين للسهم ولكن أعطاء أشارات البيع وإشارات الشراء من خلال مستويات تمثل تشبع شرائي ومستويات أخري تمثل تشبع بيعي ويتم تحديد قيم المؤشر في رسم بياني مداه من 0 إلى 100 وعند الوصول إلى ما أعلى فوق 70 يكون السعر وصل إلى ذروة الشراء بينما الوصول إلى ما ادني مستوي 30 ذروة البيع.

- 09-10-2012, 09:14 PM

kamal99استخدامات المؤشر : r s i

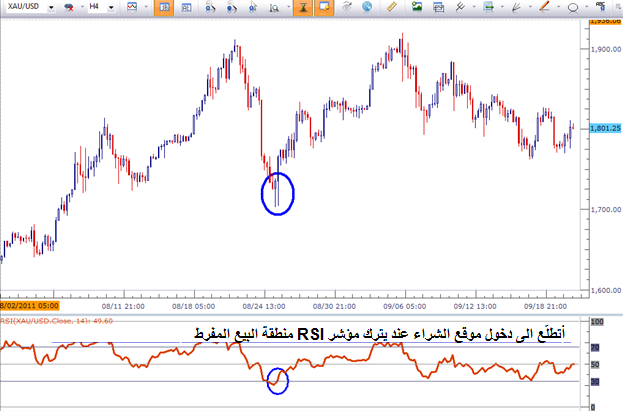

1. عند وصول المؤشر بالمنطقة الواقع أعلى مستوي 70 والمستوي 30 تعبير إشارة تحذيرية مبكرة بالبيع لوصول السعر إلى ذروة الشراء أو التشبع الشرائي وللحصول على والشراء فهي عند هبوط المؤشر ادني مستوي 30 تشير إلى وصول السعر إلى ذروة البيع أو التشبع البيعي وبعض المحللين والتجار يستخدمون مستوي 50 كمستوي دعم عند التراجع وكمستوي مقاومة عند الصعود لأنه مستوي وسط المؤشر .

2. الانحراف وهو من أكثر الوظائف المفيدة لاستخدام مؤشر القوة النسبية.

3. تحديد قوة الدعم والمقاومة والانعكاسات للنماذج الفنية الكلاسيكية والنماذج التوافقية. - 09-10-2012, 09:16 PM

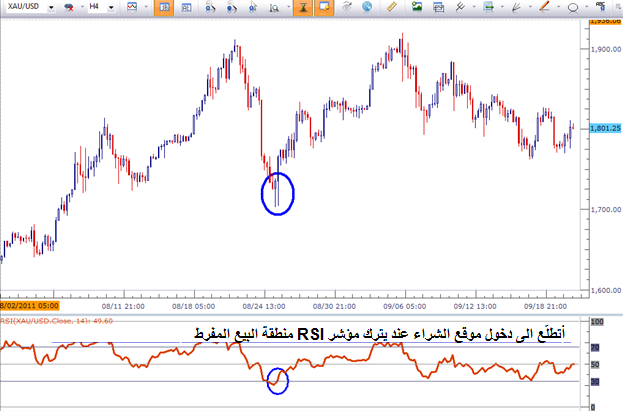

kamal99صور تطبيقية لاستخدامات المؤشر

- ملاحظات فنية:1. يعتبر مؤشر القوة النسبية من المؤشرات السابقة لاتجاه حركة السعر وتساعد بالتنبؤ بحركة السعر المستقبلية.2. يمكن حساب مؤشر القوة النسبية لأي فترة زمنية ولكن المستوي الجيد والشائع 14 يوم والفترات الفاصلة 9 و 22 .3. تحديد إشارات البيع والشراء الزائد تختلف باختلاف الفترات الزمنية المستخدمة بمؤشر القوة النسبية والقيمة المحددة ل 14 يوم هي 30 و 70.

4. تتغير حركة مؤشر القوة النسبية بشكل كبير مع اختلاف الفترة الزمنية وكلما كانت الفترة اقصر كان التذبذب للمؤشر أكثر تطرفا. - 09-10-2012, 09:20 PM

- =================================

من إعداد - خبراء المال

kamal99

===========================

التعديل الأخير بواسطة المشرف:

منقول من موقع http://ar.tradimo.com/تعلم/التحليل-الفني/المؤشرات/بارابوليك-SAR/

- تعلم

- التحليل الفني

- ...

- مؤشرات الإتجاه

- SAR

< مؤشر الفركتلات | MACD >

بارابوليك SAR

قبل قراءة هذا الدرس، يجب أن تقرأ أولاً:

SAR يعني التوقف والعودة وهو مؤشر يتبع الاتجاه، مصمم لتحديد نقاط التحول في حركة السعر.

SAR يعني التوقف والعودة ويستخدم لتحديد نقاط التحول أو الانعكاس في الاتجاه. وهو يظهر على الرسم البياني كسلسلة من النقاط الصغيرة. إذا كانت النقاط أعلى من السعر، فمن المرجح أن يتحرك الاتجاه لأسفل؛ إذا كانت النقاط أقل من سعر، فمن المرجح أن يتحرك الاتجاه لأعلى.

يظهر بارابوليك SAR على الرسم البياني على شكل سلسلة من "النقاط" الصغيرة الموضوعة إما فوق أو تحت السعر. عندما تكون الأسعار تتحرك في اتجاه محدد إلى الأعلى، تكون النقاط تحت حركة السعر، وعندما يتجه السعر إلى أسفل، تكون النقاط فوق حركة السعر.

يحدد حركة السعر حتى تنتهي وتبدأ في الانعكاس.

عندما تصل حركة السعر إلى نهايتها، يتحرك بارابوليك SAR بثبات مقترباً من السعر حتى يلمس السعر النقاط - ثم يبدأ SAR بعد ذلك بالتشكيل على الجانب الآخر من السعر، مشيراً إلى أن السعر يغير اتجاهه.

يمكن استخدام بارابوليك SAR بفعالية في:

- تحديد الاتجاه

- الدخول والخروج من الصفقات

- وضع أوامر وقف المتابعة

number_1 - SAR يشير إلى اتجاه صعودي

number_2 - SAR يتتبع اتجاه صعودي

في الرسم التوضيحي أعلاه، لاحظ كيف يظهر SAR تحت السعر بينما يتحرك السعر صعوداً. عندما تنتهي حركة السعر، يلمس السعر SAR، مشيراً إلى تغير محتمل في الاتجاه نحو الهبوط.

number_1 - SAR يلمس نهاية الاتجاه الصعودي ويشير إلى انعكاس

number_2 - SAR يتبع اتجاه هبوطي

في المثال أعلاه، يظهر SAR فوق السعر مشيراً إلى اتجاه هبوطي. يتبع SAR حركة السعر حتى تنتهي وعندما يلامس السعر SAR، فإنه يتغير، مما يشير إلى نهاية الاتجاه الهبوطي الحالي وانعكاس محتمل إلى الاتجاه الصعودي.

يمكن للمتداولين استخدام SAR لتحديد الاتجاه.

يمكن استخدام SAR أيضاً لوقف متابعة الخسائر، وذلك بتحريك وقف الخسارة وراء كل SAR جديد يتشكل، حتى ينعكس السعر في نهاية المطاف، وتتوقف الأوامر عند ربح.

الجمع بين SAR والمؤشرات الأخرى

يمكن الجمع بين SAR والعديد من المؤشرات الأخرى، ولكن، أهم ما يجب أخذه بعين الاعتبار هو أن دور SAR هو تحديد الاتجاه، وأية تغييرات في هذا الاتجاه.

يمكن الجمع بين بارابوليك SAR مع مؤشر يحدد قوة الاتجاه، وليس الاتجاه نفسه، فهذا هو دور SAR. أحد المؤشرات الأكثر شيوعا التي تستخدم لتحديد مدى قوة الاتجاه هو مؤشر متوسط الحركة الاتجاهية (ADX).

من الأفضل الجمع بينه وبين مؤشرات مصممة لتحديد قوة الاتجاه، وليس الاتجاه نفسه.

ولذلك، لا تجمع بين SAR ومؤشر آخر يستخدم لتحديد الاتجاه، حيث سيؤدي ذلك إلى توفر مجموعتين من إشارات تأكيد الاتجاه فقط.

إذا تم الجمع بين SAR ومؤشر آخر يظهر قوة الاتجاه، فإنه عند التعرف على اتجاه قوي، وتأكيده، يمكن استخدام SAR لتحديد نقاط الدخول والخروج المثلى.

الجمع مع ADX

أحد أكثر المؤشرات شيوعاً لتحديد قوة الاتجاه هو ADX مؤشر متوسط الحركة الاتجاهية.

يقيس هذا المؤشر تحركات الأسعار، ويقدم قراءة توضح ما إذا كان الاتجاه الحالي قوي أو ضعيف. إذا كانت قراءة الاتجاه قوية، يمكن توقع حركة مستدامة، في حين إذا كانت القراءة ضعيفة فمن المرجح أن السوق ببساطة لن يتحرك في اتجاه محدد.

كيف يمكن الجمع بين SAR و ADX؟

احذر إذا كانت قراءة ADX قوية

إذا وصلت قراءة ADX إلى 50 أو أعلى، فإن هناك احتمال قوي لتوقف الأصل وتغيير اتجاهه، لذلك توخى الحذر إذا أصبح ADX قوياً جداً.

إذا كانت قراءة ADX ما بين 0 و 25، يعتبر الاتجاه ضعيف جداً للتداول، ومن المرجح أن يكون السوق غير مجدد الاتجاه. إذا كانت قراءة ADX أعلى من 25، يكون الاتجاه قوياً بما يكفي للتداول.

إذا كان ADX أكثر من 30، يعتبر هذا الاتجاه شديد القوة وأن هذا هو الوقت الأمثل لاستخدام SAR للتداول.

قراءة ADX و SAR معاً

يظهر في الصورة أدناه أن ADX تحت 25، مما يعني أن الاتجاه ضعيف وهناك خطر متزايد في استخدام SAR لدخول الصفقات.

number_1 - ADX تحت 25

number_2 - السعر متذبذب؛ و SAR لا يعطي إشارات اتجاه صالحة

يمكنك رؤية أن السعر غير واضح الاتجاه وأن SAR لا يقدم معلومات مفيدة.

ومع ذلك، في الصورة أدناه، نجد أن قيمة ADX هي أكثر من 25، مما يجعل السوق في حالة مثلى لاتخاذ قرارات تداول حول SAR. يمكنك أن ترى بوضوح أن السوق محددة الاتجاه وبالتالي يمكن استخدام SAR للمساعدة في الدخول في صفقة، ووضع أوامر وقف متابعة الخسائر.

number_1 - ADX فوق 25

number_2 - السعر محدد الاتجاه، و SAR يقدم إشارات صالحة

تغيير إعدادات بارابوليك SAR

عند العمل مع بارابوليك SAR، يمكنك تغيير الإعدادات لتناسب تفضيلاتك الشخصية. عندما يتم تعيين SAR بعيداً عن حركة السعر، سوف يتفاعل ببطء ويقدم إشارات أقل، ولكنها من المرجح أن تكون أكثر موثوقية. عندما يتم تعيين SAR أقرب إلى حركة السعر، سوف يتفاعل بسرعة أكبر ويقدم المزيد من الإشارات، ولكنها من المرجح أن تكون أقل موثوقية.

لمعرفة كيفية تغيير الإعدادات لتناسب أسلوب تداولك، اضغط على التعليمات:

سجل التداول أداة رائعة لإجراء مثل هذه التحليلات.

حلل واختبر إعدادات واستراتيجيات SAR متعددة باستخدام سجل تداولك. كلما أجريت صفقات أكثر خلال فترة التجربة، كلما كانت النتائج أكثر موثوقية.

بمجرد أن تحصل على بيانات كافية من التداول بالإعدادات القياسية، يمكنك تنفيذ نفس العملية بإعدادات مختلفة، في كل مرة حلل نتائج سلسلة من الصفقات ثم قارن هذه النتائج مع المجموعة الأصلية.

ومن المهم أيضاً ملاحظة أن إجراء مزيد من الصفقات في كل عينة على مدى فترة أطول من الزمن، يجعل نتائج التحليل مفيدة وأكثر موثوقية.

الملخص

تعلمت في هذا المقال ...

- ... مؤشر بارابوليك سار هو مؤشر يتبع الاتجاه.

- ... يمكن استخدامه لتحديد الاتجاه ووضع أوامر وقف المتابعة

- ... يعمل SAR في الأسواق محددة الاتجاه، وليس في الأسواق المتذبذبة.

- اجمع بين SAR والمؤشرات المصممة لتحديد قوة الاتجاه.

- ... يمكنك الجمع بين SAR و ADX لتحقيق أداء أعلى.

- ... يمكن تغيير الإعدادات لجعل SAR أكثر حساسية لحركة السعر.

- ... إذا غيرت الإعدادات، ينبغي تحليل الأداء باستخدام سجل التداول لرؤية تأثيراتها.

- شرح لكل من المؤشرات التالية :

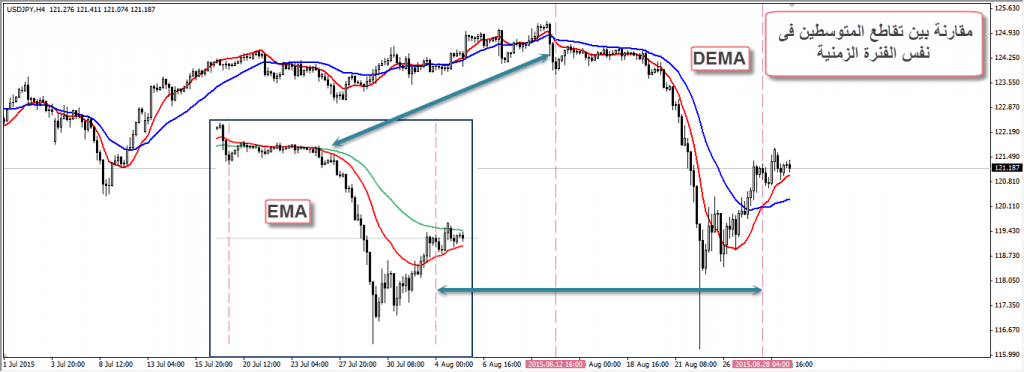

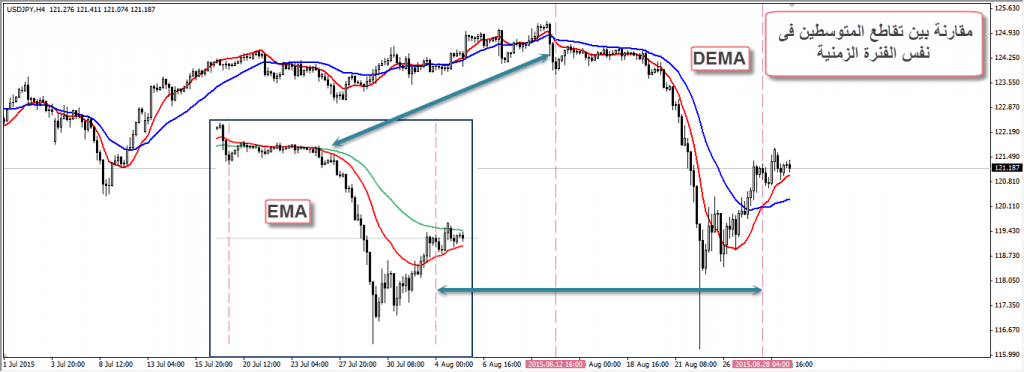

- 1 المتوسطات المتحركة (Moving Averages)

- 2 حدود بولنجر (Bollinger Bands)

- 3 مؤشر متوسط الحركة الاتجاهية (ADX- Average Directional Movement Index)

- 4 مؤشر الزخم (Momentum)

- 5 مؤشر الماك دي (MACD)

- 6 الأعمدة الإحصائية لمؤشر (MACD Histogram-OSMA)

- 7 مؤشر قناة السلع (Commodity Channel Index - CCI)

- 8 مؤشر القوة النسبية (Relative strength index)

- 9 مؤشر ستوكاستك (Stochastic Oscillator)

- 10 أغلفة المتوسطات المتحركة (Moving Average Envelopes)

- 11 متوسط التغير الفعلي (Average True Range - ATR)

- 12 مؤشر التوقف والانعكاس (Parabolic SAR)

- 13 قنوات دونكان (DONCHIAN CHANNEL)

- 14 مؤشر قناة كيلتنر (Keltner channel)

- 15 مؤشر معدل التغير (RATE OF CHANGE)

- 16 إيشيموكو كينكو هيو (Ichimoku Kinko Hyo)

- 17 مؤشر ( R%)

- 18 مؤشر النشاط النسبي (Relative Vigor Index - RVI)

- 19 مؤشر الخط المتعرج (ZigZag)

المصدر

التعديل الأخير:

شرح المؤشرات ، تفضل وتعلم فائدة كل مؤشر

الأخوة الأعزاء بعائلتي عائلة تداول

السلام عليكم ورحمة الله وبركاته

أقدم لكم اليوم هذا الموضوع وأرجوا أن تجدوا الفائدة فيه وهو شرح للمؤشرات

==========================================

مؤشر MFI ( Money Flow Index )

- إشارة شراء = عندما مؤشر التدفق النقدي يكون هابطاً ثم يصعد للاعلى قاطعاً خط ال 20

- إشارة بيع = عندما مؤشر التدفق النقدي يكون صاعداً ثم يهبط للاسفل قاطعاً خط ال 80

مؤشر بولينجر باندز ( Bollinger Bands )

- إشارة شراء = عندما يلامس مؤشر السهم الشريط السفلي لبولينجر باندز نستعد للشراء

- إشارة بيع = عندما يلامس مؤشر السهم الشريط العلوي لبولينجر باندز نستعد للبيع

- إشارة استعداد = عندما يضيق مؤشر البولينجر باندز على السهم ويكون السهم متذبذباً بينه ونتوقع صعوده او هبوطه ،، ونعرف الصعود والهبوط بالاستعانة ببعض المؤشرات مثل MFI و Macd وغيرها

مؤشر باربوليك سار ( Parabolic Sar )

- إشارة شراء = عندما مؤشر SAR ينتقل من أعلى السعر إلى اسفله

- إشارة بيع = عندما مؤشر SAR ينتقل من اسفل السعر إلى اعلاه

مؤشر القمم والقيعان ( Mumentum )

- إشارة شراء = عندما مؤشر مومنتوم يصعد للاعلى قاطعاً خط الصفر .

- إشارة بيع = عندما مؤشر مومنتوم يهبط للأسفل قاطعاً خط الصفر .

مؤشر ستوكاستيك ( Stochastics )

- إشارة شراء = عندما مؤشر ستوكاستيك يهبط تحت 20 % ويصل إلى 5 % ثم يعود إلى الإرتفاع مرة اخرى إلى 20 %

- إشارة شراء = عندما يكون خط K % يقطع من اسفل إلى أعلى خط D %

- إشارة بيع = عندما مؤشر ستوكاستيك يصعد فوق 80 % ويصل إلى 95 % ثم يعود للهبوط مرة اخرى إلى 80 %

- إشارة بيع = عندما يكون خط K % يقطع من أعلى إلى اسفل خط D %

مؤشر قناة السعر ( Price Channel )

- إشارة شراء = عندما يلامس السهم الشريط السفلي لمؤشر قناة السعر ( دعم )

- إشارة بيع = عندما يلامس السهم الشريط العلوي لمؤشر قناة السعر ( مقاومة )

مؤشرات المتوسطات المتحركة ( Moving Averages EMA . SMA )

المتوسط الحسابي البسيط ( Simple MA )

- إشارة شراء = عندما مؤشر ( 5/20/50/100/200SMA

( يصعد للأعلى ويقطع مؤشر السهم )

- إشارة بيع = عندما مؤشر ( 5/20/50/100/200SMA

( يهبط للأسفل ويقطع مؤشر السهم)

( المتوسط الحسابي الأسي ) ( Exponential MA )

- إشارة شراء = عندما مؤشر ( 5/20/50/100/200 ) EMA

( يصعد للأعلى ويقطع مؤشر السهم)

- اشارة بيع = عندما مؤشر ( 5/20/50/100/200 ) EMA

( يهبط للأسفل ويقطع مؤشر السهم )

(تقاطع المتوسطات ( Simple MA )

- إشارة شراء = عندما مؤشر ( 4 ايام ) EMA يصعد للأعلى ويقطع مؤشر

( 9 ايام EMA )

- إشارة شراء = عندما مؤشر ( 4 ايام ) EMA يصعد للأعلى ويقطع مؤشر

( 18 يومEMA )

- إشارة شراء = عندما مؤشر ( 5 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 13 يوم EMA )

- إشارة شراء = عندما مؤشر ( 5 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 20 يوم EMA)

- إشارة شراء = عندما مؤشر ( 50 يوم ) EMA يصعد للأعلى ويقطع مؤشر

( 200 يوم EMA )

-------------------------------

- إشارة بيع = عندما جميع المؤشرات بالأعلى تتقاطع بنفس القيم ،، ولكن تهبط للأسفل مثال

- إشارة بيع = عندما مؤشر ( 4 أيام ) EMA يهبط للأسفل ويقطع مؤشر

( 9 أيام EMA ) وهكذا

التقاطع الثلاث للمتوسطات المتحركة ( ( Triple Moving Averages( Cross )

- إشارة شراء = عندما مؤشر ( 4 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 9 ايام ) EMA وبعد ذلك يقطع مؤشر ( 18 يوم EMA )

- إشارة بيع = عندما مؤشر ( 4 أيام ) EMA يهبط للأسفل ويقطع مؤشر

( 9 ايام ) EMA وبعد ذلك يقطع مؤشر ( 18 يوم EMA ))

مؤشر ( Demand Index ) ( DI )

- اشارة شراء = عندما يصعد مؤشر DI للأعلى قاطعاً خط الصفر

- اشارة بيع = عندما يهبط مؤشر DI للأسفل قاطعاً خط الصفر

مؤشر DMI ( Directional Movement Index )

- اشارة شراء = عندما DI+ يقطع DI- ويتجه إلى الأعلى

- اشارة بيع = عندما DI- يقطع DI+ ويتجه إلى الأعلى

يتم إضافة مؤشر( ADX ( Average Directional Movement index ) لتأكيد قوة الترند

مؤشر الشموع اليابانية ( Qstick )

- إشارة شراء = عندما يكسر مؤشر الشموع خط الصفر ويصعد إلى الأعلى

- إشارة بيع = عندما يكسر مؤشر الشموع خط الصفر ويهبط إلى الأسفل

=================================

وفي الختام أرجوا أن تجدوا الفائدة فيما قدمت لكم

تقبلوا تحياتي

نديم الذكريات

الأخوة الأعزاء بعائلتي عائلة تداول

السلام عليكم ورحمة الله وبركاته

أقدم لكم اليوم هذا الموضوع وأرجوا أن تجدوا الفائدة فيه وهو شرح للمؤشرات

==========================================

مؤشر MFI ( Money Flow Index )

- إشارة شراء = عندما مؤشر التدفق النقدي يكون هابطاً ثم يصعد للاعلى قاطعاً خط ال 20

- إشارة بيع = عندما مؤشر التدفق النقدي يكون صاعداً ثم يهبط للاسفل قاطعاً خط ال 80

مؤشر بولينجر باندز ( Bollinger Bands )

- إشارة شراء = عندما يلامس مؤشر السهم الشريط السفلي لبولينجر باندز نستعد للشراء

- إشارة بيع = عندما يلامس مؤشر السهم الشريط العلوي لبولينجر باندز نستعد للبيع

- إشارة استعداد = عندما يضيق مؤشر البولينجر باندز على السهم ويكون السهم متذبذباً بينه ونتوقع صعوده او هبوطه ،، ونعرف الصعود والهبوط بالاستعانة ببعض المؤشرات مثل MFI و Macd وغيرها

مؤشر باربوليك سار ( Parabolic Sar )

- إشارة شراء = عندما مؤشر SAR ينتقل من أعلى السعر إلى اسفله

- إشارة بيع = عندما مؤشر SAR ينتقل من اسفل السعر إلى اعلاه

مؤشر القمم والقيعان ( Mumentum )

- إشارة شراء = عندما مؤشر مومنتوم يصعد للاعلى قاطعاً خط الصفر .

- إشارة بيع = عندما مؤشر مومنتوم يهبط للأسفل قاطعاً خط الصفر .

مؤشر ستوكاستيك ( Stochastics )

- إشارة شراء = عندما مؤشر ستوكاستيك يهبط تحت 20 % ويصل إلى 5 % ثم يعود إلى الإرتفاع مرة اخرى إلى 20 %

- إشارة شراء = عندما يكون خط K % يقطع من اسفل إلى أعلى خط D %

- إشارة بيع = عندما مؤشر ستوكاستيك يصعد فوق 80 % ويصل إلى 95 % ثم يعود للهبوط مرة اخرى إلى 80 %

- إشارة بيع = عندما يكون خط K % يقطع من أعلى إلى اسفل خط D %

مؤشر قناة السعر ( Price Channel )

- إشارة شراء = عندما يلامس السهم الشريط السفلي لمؤشر قناة السعر ( دعم )

- إشارة بيع = عندما يلامس السهم الشريط العلوي لمؤشر قناة السعر ( مقاومة )

مؤشرات المتوسطات المتحركة ( Moving Averages EMA . SMA )

المتوسط الحسابي البسيط ( Simple MA )

- إشارة شراء = عندما مؤشر ( 5/20/50/100/200SMA

( يصعد للأعلى ويقطع مؤشر السهم )

- إشارة بيع = عندما مؤشر ( 5/20/50/100/200SMA

( يهبط للأسفل ويقطع مؤشر السهم)

( المتوسط الحسابي الأسي ) ( Exponential MA )

- إشارة شراء = عندما مؤشر ( 5/20/50/100/200 ) EMA

( يصعد للأعلى ويقطع مؤشر السهم)

- اشارة بيع = عندما مؤشر ( 5/20/50/100/200 ) EMA

( يهبط للأسفل ويقطع مؤشر السهم )

(تقاطع المتوسطات ( Simple MA )

- إشارة شراء = عندما مؤشر ( 4 ايام ) EMA يصعد للأعلى ويقطع مؤشر

( 9 ايام EMA )

- إشارة شراء = عندما مؤشر ( 4 ايام ) EMA يصعد للأعلى ويقطع مؤشر

( 18 يومEMA )

- إشارة شراء = عندما مؤشر ( 5 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 13 يوم EMA )

- إشارة شراء = عندما مؤشر ( 5 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 20 يوم EMA)

- إشارة شراء = عندما مؤشر ( 50 يوم ) EMA يصعد للأعلى ويقطع مؤشر

( 200 يوم EMA )

-------------------------------

- إشارة بيع = عندما جميع المؤشرات بالأعلى تتقاطع بنفس القيم ،، ولكن تهبط للأسفل مثال

- إشارة بيع = عندما مؤشر ( 4 أيام ) EMA يهبط للأسفل ويقطع مؤشر

( 9 أيام EMA ) وهكذا

التقاطع الثلاث للمتوسطات المتحركة ( ( Triple Moving Averages( Cross )

- إشارة شراء = عندما مؤشر ( 4 أيام ) EMA يصعد للأعلى ويقطع مؤشر

( 9 ايام ) EMA وبعد ذلك يقطع مؤشر ( 18 يوم EMA )

- إشارة بيع = عندما مؤشر ( 4 أيام ) EMA يهبط للأسفل ويقطع مؤشر

( 9 ايام ) EMA وبعد ذلك يقطع مؤشر ( 18 يوم EMA ))

مؤشر ( Demand Index ) ( DI )

- اشارة شراء = عندما يصعد مؤشر DI للأعلى قاطعاً خط الصفر

- اشارة بيع = عندما يهبط مؤشر DI للأسفل قاطعاً خط الصفر

مؤشر DMI ( Directional Movement Index )

- اشارة شراء = عندما DI+ يقطع DI- ويتجه إلى الأعلى

- اشارة بيع = عندما DI- يقطع DI+ ويتجه إلى الأعلى

يتم إضافة مؤشر( ADX ( Average Directional Movement index ) لتأكيد قوة الترند

مؤشر الشموع اليابانية ( Qstick )

- إشارة شراء = عندما يكسر مؤشر الشموع خط الصفر ويصعد إلى الأعلى

- إشارة بيع = عندما يكسر مؤشر الشموع خط الصفر ويهبط إلى الأسفل

=================================

وفي الختام أرجوا أن تجدوا الفائدة فيما قدمت لكم

تقبلوا تحياتي

نديم الذكريات

Aroon مؤشر ارون

مؤشر ارون هو احدى المؤشرات الفنية التى تستخدم لتحديد اذا كان هناك تريند ام لاو مدى قوة التريند الجديد واذا كانت هناك احتمالية فى حدوث انعكاس فى التريند. وهو يتيح لنا معرفة التوجهات فى السعر قبل حدوثها.

هو فى واقع الأمر ليس مؤشر واحد وانما اثنان يقيسان السعر الاعلى والادنى فى فترة زمنية معينة” الفترات القياسية فى منصات السماسرة هى 25″

وهو مكون من خطين: خط يسمى “خط AROON الصاعد”، والذي يقيس قوة الاتجاه الصعودي،ويخبرنا بعدد الفترات “X” التى ظل فيها السعر مرتفعا.

اما الخط الاخر فهو ” خط AROON الهابط” والذى يقيس قوة الاتجاه الهبوطى ويخبرنا بعدد الفترات “X” التى ظل فيها السعر منخفضا.

طُور مؤشر ارون على يد توشار شاندى فى عام 1995. مؤشرى ارون يتذبذبون اعلى/ وادنى خط مركزى “50” وهما يتحركا من 0 الى 100. هذه المستويات الثلاثة فى غاية الاهمية. اذا كانت القيمة قريبة من 100 فهو يشير الى اتجاه قوى اما اذا كانت القيمة قريبة من 0 فهو يشير الى اتجاه ضعيف. بالطبع تكون الغلبة للمشتريين عندما يكون خط مؤشر ارون الصاعد اعلى من 50 وخط مؤشر ارون الهابط ادنى من 50. يشير هذا الى نزوع اكبر للارتفاع عن الانخفاض. والعكس صحيح يكون الغلبة للبائعين عندما يكون خط ارون الصاعد ادنى 50 وخط ارون الهابط اعلى من 50 .

الصعود الى 100 يشير ربما الى ظهور تريند جديد. ويمكن ان يؤكد هذا بهبوط المؤشر الاخر لارون. على سبيل المثال ، اذا تحرك خط مؤشر ارون الصاعد الى 100 مصحوبا بهبوط خط مؤشر ارون الهابط الى اقل من 30 يشير ذلك الى قوة الاتجاه الصعودى. رؤية قراءت عالية مستمرة يعنى هذا ان الاسعار تضرب مستويات جديدة لأعلى ارتفاعات اوادنى انخفاضات لتلك الفترة. الاسعار تتحرك باستمرار للأعلى عندما يظل خط ارون الصاعد بين نطاق 70 الى 100 لفترة ممتدة. فى المقابل، عند رؤية قراءات منخفضة باستمرار فأن هذا يشير الى ندرة ضرب اسعار جديدة سواء منخفضة او مرتفعة. الاسعار لا تتحرك الى الهبوط عندما يكون خط ارون الهابط فى منطقة 0 – 30 لفترة ممتدة. لكن هذا لا يعنى ان الاسعار تتحرك الى الاعلى، لهذا يجب علينا ان نفحص خط ارون الصاعد.

نشأة اتجاه جديد

هناك ثلاث مراحل لنشأة الاتجاه الجديد. اولا، تقاطع خطوط ارون. ثانيا، خطوط ارون سوف تتقاطع اعلى ام ادنى 50. ثالثا، اذا كان احدى خطى ارون سيصل الى 100.

على سبيل المثال، اول مرحلة فى اشارة اتجاه صعودى هو عندما يعبر خط ارون الصاعد اعلى خط ارون الهابط. يشير هذا الى ارتفاعات قياسية جديدة اكثر حداثة من الانخفاضات الجديدة. بالطبع واضعيين فى اذهاننا ان مؤشر ارون يقيس الوقت المنصرم، وليس السعر.

المرحلة الثانية، هو عندما يعبر خط ارون الصاعد اعلى 50 ويتحرك خط ارون الهابط ادنى 50.

اما المرحلة الثالثة عندما يصل خط ارون الصاعد الى 100 ويبقى خط ارون الهابط نسبيا منخفض. المرحلة الاولى والثانية لا تحدث عادة بذلك التتابع. احيانا خط ارون الصاعد يكسر 50 ثم بعد ذلك يتقاطع مع خط ارون الهابط. اعكس هندسيا مراحل الاتجاه الصاعد سوف يعطيك اشارة نشأة الاتجاه الهابط. خط ارون الهابط يكسر خط ارون الصاعد ويتحرك للأعلى، يكسر خط 50 ويصل الى 100.

الشارت العلوى يظهر بارت اسبوعية ، اولا لاحظ ان الاتجاه الابط بدأ ضعيف عندما انحدر خط ارون الهابط تحت 50 فى اخر 2007 (اقصى اليسار). اول مرحلة فى الاتجاه الصاعد سُجلت عندما تحرك خط ارون الصاعد اعلى خط ارون الهابط فى اوائل 2008(الدائرة البرتقالية الاولى). استمر خط ارون الصاعد اعلى من 50 وضرب 100 بينما خط ارون الهابط ظل نسبيا فى مستويات منخفضة. لاحظ كيف ظل خط ارون الصاعد قرب 100 مع استمرار التقدم. ظلت تلك الموجة الصاعدة الناشئة حتى سبتمبر 2008 عندما كسر خط ارون الهابط خط ارون الصاعد وصعد، تجاوز 50 ووصل الى 100( الائرة البرتقالية الثانية). لاحظ كيف ظل خط ارون الهابط بالقرب من 100 بينما استمر الاتجاه الهابط. التريند الثالث فى هذا الشارت ظهر عندما وصل خط ارون الصاعد الى 100 فى يونيه 2009 وظل اعلى من 50 لأكثر من عام.

تعزيز السعر فى مؤشر ارون

تشير مؤشرات ارون الى فترة تعزيز عندما يكون الاثنان ادنى خط 50 و/ او يتحركا فى خطين متوازيين. بالطبع القراءات تحت 50 تشيرالى عدم تغيير سعرى، الاسعار لا تتغير او تكون Flat عندما لا تكون ارتفاعات او انخفاضات. وبالمثل ، التعزيز او التدعيم يُشكل عادة عندما يكون كلا من خطى ارون الصاعد والهابط يسيرا على نحو متواز والمسافة بين الخطين صغيرة جدا. هبوط متواز ضيق يشير الى نوع من نطاق للتداول يتشكل. اول مؤشر لارون يكسر اعلى 50 ويضرب 100 سوف يحرك الاشارة التالي’

نرى فى الرسم البيانى ادناه مؤشرات ارون تتحرك اسفل 50 فى هبوط بشكل متواز. سعة القناة يمكن ان تكون اضيق لكننا نستطيع ان نرى تشكل تأكيد التعزيز السعرى على الشارت. كلا من خطى ارون الصاعد والهابط اسفل 50 فى المنطقة الصفراء. خط ارون الصاعد كسر 50 وواصل الصعود الى 100 والتى كانت قبل البريكاوتس او الاختراق. ارتفاع جديد اخر نشأ عند نقطة الاختراق او البريكاوتس. يشير هذا البيكاوتس الجديد الى انتهاء فترة التعزيز وبداية التطور.

الرسم البيانى التالى يمثل 25 يوم ارون. تحركا كلا الخطين بتراجع متواز فى مايو. المسافة بين الخطين كانت حوالى 25 نقطة خلال الهبوط. خطى ارون الصاعد والهابط سويا بالارض فى يونيه وظل الاثنان تحت خط 50 لحوالى اسبوعين كما مدد مثلث التعزيز.

خط مؤشر ارون الهابط(الاحمر) كان الاول الذى قام بحركته لكسر اعلى 50 وذلك قبل ان ينكسر المثلث فى الرسم البيانى. خط ارون الهابط ضرب 100 بينما كسرت الاسعار خط الدعم فى المثلث مشيرا الى استمرار الاتجاه الهبوطى.

forex4arabs

مؤشر ارون هو احدى المؤشرات الفنية التى تستخدم لتحديد اذا كان هناك تريند ام لاو مدى قوة التريند الجديد واذا كانت هناك احتمالية فى حدوث انعكاس فى التريند. وهو يتيح لنا معرفة التوجهات فى السعر قبل حدوثها.

هو فى واقع الأمر ليس مؤشر واحد وانما اثنان يقيسان السعر الاعلى والادنى فى فترة زمنية معينة” الفترات القياسية فى منصات السماسرة هى 25″

وهو مكون من خطين: خط يسمى “خط AROON الصاعد”، والذي يقيس قوة الاتجاه الصعودي،ويخبرنا بعدد الفترات “X” التى ظل فيها السعر مرتفعا.

اما الخط الاخر فهو ” خط AROON الهابط” والذى يقيس قوة الاتجاه الهبوطى ويخبرنا بعدد الفترات “X” التى ظل فيها السعر منخفضا.

طُور مؤشر ارون على يد توشار شاندى فى عام 1995. مؤشرى ارون يتذبذبون اعلى/ وادنى خط مركزى “50” وهما يتحركا من 0 الى 100. هذه المستويات الثلاثة فى غاية الاهمية. اذا كانت القيمة قريبة من 100 فهو يشير الى اتجاه قوى اما اذا كانت القيمة قريبة من 0 فهو يشير الى اتجاه ضعيف. بالطبع تكون الغلبة للمشتريين عندما يكون خط مؤشر ارون الصاعد اعلى من 50 وخط مؤشر ارون الهابط ادنى من 50. يشير هذا الى نزوع اكبر للارتفاع عن الانخفاض. والعكس صحيح يكون الغلبة للبائعين عندما يكون خط ارون الصاعد ادنى 50 وخط ارون الهابط اعلى من 50 .

الصعود الى 100 يشير ربما الى ظهور تريند جديد. ويمكن ان يؤكد هذا بهبوط المؤشر الاخر لارون. على سبيل المثال ، اذا تحرك خط مؤشر ارون الصاعد الى 100 مصحوبا بهبوط خط مؤشر ارون الهابط الى اقل من 30 يشير ذلك الى قوة الاتجاه الصعودى. رؤية قراءت عالية مستمرة يعنى هذا ان الاسعار تضرب مستويات جديدة لأعلى ارتفاعات اوادنى انخفاضات لتلك الفترة. الاسعار تتحرك باستمرار للأعلى عندما يظل خط ارون الصاعد بين نطاق 70 الى 100 لفترة ممتدة. فى المقابل، عند رؤية قراءات منخفضة باستمرار فأن هذا يشير الى ندرة ضرب اسعار جديدة سواء منخفضة او مرتفعة. الاسعار لا تتحرك الى الهبوط عندما يكون خط ارون الهابط فى منطقة 0 – 30 لفترة ممتدة. لكن هذا لا يعنى ان الاسعار تتحرك الى الاعلى، لهذا يجب علينا ان نفحص خط ارون الصاعد.

نشأة اتجاه جديد

هناك ثلاث مراحل لنشأة الاتجاه الجديد. اولا، تقاطع خطوط ارون. ثانيا، خطوط ارون سوف تتقاطع اعلى ام ادنى 50. ثالثا، اذا كان احدى خطى ارون سيصل الى 100.

على سبيل المثال، اول مرحلة فى اشارة اتجاه صعودى هو عندما يعبر خط ارون الصاعد اعلى خط ارون الهابط. يشير هذا الى ارتفاعات قياسية جديدة اكثر حداثة من الانخفاضات الجديدة. بالطبع واضعيين فى اذهاننا ان مؤشر ارون يقيس الوقت المنصرم، وليس السعر.

المرحلة الثانية، هو عندما يعبر خط ارون الصاعد اعلى 50 ويتحرك خط ارون الهابط ادنى 50.

اما المرحلة الثالثة عندما يصل خط ارون الصاعد الى 100 ويبقى خط ارون الهابط نسبيا منخفض. المرحلة الاولى والثانية لا تحدث عادة بذلك التتابع. احيانا خط ارون الصاعد يكسر 50 ثم بعد ذلك يتقاطع مع خط ارون الهابط. اعكس هندسيا مراحل الاتجاه الصاعد سوف يعطيك اشارة نشأة الاتجاه الهابط. خط ارون الهابط يكسر خط ارون الصاعد ويتحرك للأعلى، يكسر خط 50 ويصل الى 100.

الشارت العلوى يظهر بارت اسبوعية ، اولا لاحظ ان الاتجاه الابط بدأ ضعيف عندما انحدر خط ارون الهابط تحت 50 فى اخر 2007 (اقصى اليسار). اول مرحلة فى الاتجاه الصاعد سُجلت عندما تحرك خط ارون الصاعد اعلى خط ارون الهابط فى اوائل 2008(الدائرة البرتقالية الاولى). استمر خط ارون الصاعد اعلى من 50 وضرب 100 بينما خط ارون الهابط ظل نسبيا فى مستويات منخفضة. لاحظ كيف ظل خط ارون الصاعد قرب 100 مع استمرار التقدم. ظلت تلك الموجة الصاعدة الناشئة حتى سبتمبر 2008 عندما كسر خط ارون الهابط خط ارون الصاعد وصعد، تجاوز 50 ووصل الى 100( الائرة البرتقالية الثانية). لاحظ كيف ظل خط ارون الهابط بالقرب من 100 بينما استمر الاتجاه الهابط. التريند الثالث فى هذا الشارت ظهر عندما وصل خط ارون الصاعد الى 100 فى يونيه 2009 وظل اعلى من 50 لأكثر من عام.

تعزيز السعر فى مؤشر ارون

تشير مؤشرات ارون الى فترة تعزيز عندما يكون الاثنان ادنى خط 50 و/ او يتحركا فى خطين متوازيين. بالطبع القراءات تحت 50 تشيرالى عدم تغيير سعرى، الاسعار لا تتغير او تكون Flat عندما لا تكون ارتفاعات او انخفاضات. وبالمثل ، التعزيز او التدعيم يُشكل عادة عندما يكون كلا من خطى ارون الصاعد والهابط يسيرا على نحو متواز والمسافة بين الخطين صغيرة جدا. هبوط متواز ضيق يشير الى نوع من نطاق للتداول يتشكل. اول مؤشر لارون يكسر اعلى 50 ويضرب 100 سوف يحرك الاشارة التالي’

نرى فى الرسم البيانى ادناه مؤشرات ارون تتحرك اسفل 50 فى هبوط بشكل متواز. سعة القناة يمكن ان تكون اضيق لكننا نستطيع ان نرى تشكل تأكيد التعزيز السعرى على الشارت. كلا من خطى ارون الصاعد والهابط اسفل 50 فى المنطقة الصفراء. خط ارون الصاعد كسر 50 وواصل الصعود الى 100 والتى كانت قبل البريكاوتس او الاختراق. ارتفاع جديد اخر نشأ عند نقطة الاختراق او البريكاوتس. يشير هذا البيكاوتس الجديد الى انتهاء فترة التعزيز وبداية التطور.

الرسم البيانى التالى يمثل 25 يوم ارون. تحركا كلا الخطين بتراجع متواز فى مايو. المسافة بين الخطين كانت حوالى 25 نقطة خلال الهبوط. خطى ارون الصاعد والهابط سويا بالارض فى يونيه وظل الاثنان تحت خط 50 لحوالى اسبوعين كما مدد مثلث التعزيز.

خط مؤشر ارون الهابط(الاحمر) كان الاول الذى قام بحركته لكسر اعلى 50 وذلك قبل ان ينكسر المثلث فى الرسم البيانى. خط ارون الهابط ضرب 100 بينما كسرت الاسعار خط الدعم فى المثلث مشيرا الى استمرار الاتجاه الهبوطى.

forex4arabs

شرح كامل لماهية مؤشر قناة السلع CCI في الفوركس

Jun 27 - 12:40 pm • تعلم الفوركس

مؤشر قناة السلع (CCI) هو من مؤشرات التذبذب التي وضعت أصلا من قبل دونالد لامبرت وبعد نشر ماهية المؤشر في كتاب ألفه دونلاد لامبرت زادت شعبية المؤشر ليس على صعيد تداول السلع لا بل على صعيد الفوركس وجميع الاسواق المالية بالرغم من حفاظه على اسمه مؤشر قناة السلع، وهو شائع الاستخدام لاسيما في تحديد الاتجاهات الدورية. ونحن هنا بصدد النظر الى ماهية مؤشر قناة السلع CCI، وكيف يمكنك الاستفادة من هذا المؤشر في تداولك في سوق الفوركس.

مؤشر قناة السلع CCI

ان مؤشر قناة السلع CCI مثل معظم مؤشرات التذبذب، قد وضع لتحديد مستويات ذروة الشراء وذروة البيع. حيث يقوم المؤشر بذلك من خلال قياس العلاقة بين السعر والمتوسط المتحرك (MA)، أو بالأحرى، قياس الانحرافات عن المتوسط العادي. من خلال المعادلة التالية:

مؤشر قناة السلع CCI = (السعر – المتوسط المتحرك)/(0.015*متوسط الانحرافات)

ولكننا لسنا بصدد تطبيق تلك المعادلة على جميع تحركات الاسعار بشكل يدوي ذلك لان منصة التداول تستطيع ان تعطيك الحسابات الدقيقة بالاضافة الى الرسم الدقيق لمؤشر قناة السلع CCI

ان مؤشر قناة السلع CCI يقيس التباين الإحصائي حول متوسط التحرك. وهو مذبذب غير محدد الاتجاه فهو يتقلب عموما بين +200 و -200. ويستخدم التجار مؤشر CCI من خلال مجموعة متنوعة من الطرق. ولدينا هنا ثلاثة استخدامات شائعة هي:

اولا يستخدم في قياس الانحراف

ثانيا يستخدم في قياس الاختراق

واخيرا تحديد منطقة ذروة الشراء أو البيع

ان هناك حوالي 70-80٪ من قيم المؤشر تميل إلى التواجد داخل نطاق -100 إلى +100. وتعتبر أعلى قيمة عند +100 التي تمثل ذروة الشراء بينما تمثل أقل قيمة عند -100 منطقة ذروة البيع. فكما هو الحال مع غيره من مؤشرات الشراء / البيع، فهذا يعني أن هناك احتمال كبير لقيام السعر بعملية التصحيح عند هاتين المنطقتين.

الاستفادة من مؤشر CCI في الفوركس

هناك في الواقع ثلاثة طرق أساسية يمكنك من خلالها الاستفادة من مؤشر CCI لتحديد الانعكاس سنقوم هنا بشرح هذه الطرق بدون اي استطالة بالحديث فخير الكلام ما قل ودل.

أ) قياس الاختراق: يمكنك الاستفادة من CCI من خلال تحديد خط الاتجاه في المؤشر، وبمجرد رؤية انكسار خط الاتجاه على المؤشر، تستطيع ان تستنتج ان هناك عملية اختراق ستحصل في الرسم البياني في سوق فوركس.

ب) قياس الانحراف: ان الانحراف في CCI هو شبيه في MACD حيث تنتج الانحرافات الإيجابية والسلبية. فقد ترى القمم التصاعدية في السوق الفعلي في حين أن القمم في مؤشر CCI تنازلية، فتستطيع ان تستنتج ان هناك احتمالية لهبوط السعر نحو الاسفل. والعكس صحيح فعندما ترى القيعان تنازلية في الرسم البياني في حين كونها قيعان تصاعدية في المؤشر فعندها تستطيع ان تستنتج احتمالية صعود السعر نحو الاعلى، ولكن يجدر الاشارة الى ان الوقت الذي يستغرقه السعر للتحرك نحو الأسفل قد يختلف ويجب أن لا نفترض أنه قادم في الشموع القليلة المقبلة.

ج) تحديد منطقة ذروة الشراء أو البيع: على غرار مؤشر ستوكاستيك و مؤشر القوة النسبية ، فان مؤشر CCI يمكن وصفه بالمؤشر المذبب كما اسلفنا من قبل في هذه المقالة. فعندما ترى هذا المؤشر يتحرك فوق مستوى +200، فأنت في منطقة ذروة الشراء، ويمكنك عندها ان تبدأ بعملية البيع وخاصة عندما ترى مؤشر CCI يعبر تحت مستوى +100. وعندما ترى المؤشر يتحرك دون مستوى -200، فأنت في منطقة ذروة البيع، ويمكنك بعد ذلك القيام بعملية الشراء بمجرد رؤية المؤشر يتحرك فوق مستوى -100.

وبالرغم من ذلك فان مجال الخطأ وارد ولكن باستخدامك لهذه المؤشرات فان تزيد من قدرتك على توقع حركة الاسعار المستقبلية في سوق الفوركس ، وهو ما يساعدك على تحقيق المكاسب الكثيرة في هذا السوق.

cciمؤشر قناة السلع

الكاتب: شركة اف اكس سي سي FXCC

[URL='http://www.fxcc.ae/blog/%d8%aa%d8%b9%d9%84%d9%85-%d8%a7%d9%84%d9%81%d9%88%d8%b1%d9%83%d8%b3-%d8%ad%d8%a7%d8%b3%d8%a8%d8%a9-%d9%81%d9%8a%d8%a8%d9%88%d9%86%d8%a7%d8%aa%d8%b4%d9%8a']الخطوة التالية في تعلم الفوركس حاسبة فيبوناتشي

Apr 12 - 11:28 pm • تعلم الفوركس

في هذه المقالة سنتحدث عن الخطوة التالية في تعلم الفوركس، وهي تعلم استخدام حاسبة فيبوناتشي. فبعد حديثنا عن الخطوة الاولى في تعلم الفوركس سنبدأ بالحديث عن حاسبة فيبوناتشي. وسنتعرف على ارقام فيبوناتشي المعروفة ايضا بسلسلة فيبوناتشي وسنخوض ايضا بنسب فيبوناتشي وطرق عمل تصحيح فيبوناتشي وكذلك قوس فيبوناتشي. وسنعلم عندها تأثير هذه الارقام التي اكتشفها عالم الرياضيات ليوناردو فيبوناتشي على عالم تجارة العملات.

متسلسلة فيبوناتشي

كان ليوناردو فيبوناتشي المولود في بيزا في ايطاليا عالم الرياضيات المسؤول عن المتسلسلة التالية 1، 1، 2، 3، 5، 8، 13، 21، … وهذه الأرقام تدعى سلسلة فيبوناتشي، وغالبا ما توجد في الطبيعة وفي جميع مجالات العلوم تقريبا. ملخصها هو ان كل رقم هو مجموع العددين السابقين له.

نسب فيبوناتشي

في العديد من التطبيقات، بما في ذلك تجارة العملات، نستطيع ان نرى ان التجار لا يستخدمون أرقام فيبوناتشي بشكل مباشر. فالتجار عادة يستخدمون نسب فيبوناتشي المنشقة عن المتسلسلة الشهيرة المعروفة بالنسب الذهبية. وهناك طريقة واحدة لحساب النسب الذهبية وهي عن طريق تقسيم رقم من ارقام فيبوناتشي على الرقم الذي يليه ثم الرقم الذي ياتي بعد الذي يليه وهكذا دواليك. هذه النسب التي تتشكل من سلسلة فيبوناتشي هي التي تستخدم في عالم تجارة العملات. اما بالنسبة للنسبة الذهبية المعروفة فهي نسبة 1:1.618 وهي النسبة الاكثر انتشارا في الطبيعة والكون وجميع انواع العلوم كالاحياء والرياضيات وحتى التجارة.

تصحيح فيبوناتشي

ان مصطلح تصحيح فيبوناتشي يستخدم بكثرة في التحليل الفني للاشارة الى حقول الدعم (أقل مستوى بحيث لا يتجاوزه السعر) أو مستويات المقاومة (اعلى مستوى بحيث لايتجاوزه السعر). ولكن من الهم جدا ان نعلم ان تصحيح فيبوناتشي يستخدم لمعرفة نقاط الدعم والمقاومة في التحركات السابقة او الماضية في الرسم البياني في التحليل الفني.

اما بالنسبة لطريقة عمل تصحيح فيبوناتشي فتتم كالتالي:

في البداية عليك برسم خطين افقيين متوازيين: الاول يمس اعلى نقطة سعر في الرسم البياني، اما الثاني يمس ادنى نقطة سعر في الرسم البياني.

ثم تقسم المسافة بين الخطين بست خطوط اخرى افقية ومتوازية بحسب نسب فيبوناتشي 0% 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪

وعند مشاهدة الرسم البياني بعد رسم خطوط فيبوناتشي عليه نرى ان مستويات المقاومة والدعم تقع اما على خطوط فيبوناتشي او بالقرب منها.

تصحيح فيبوناتشي

قوس فيبوناتشي

يستخدم قوس فيبوناتشي اذا اردنا ان نتوقع مستويات الدعم والمقاومة المستقبلية وليس الماضية، ففي حالة اردنا ان نصنع التحليل الفني فعلينا اذا برسم قوس فيبوناتشي.

اذا اردنا ان نقوم بعمل قوس فيبوناتشي علينا اذا اتباع الطريقة التالية

في البداية علينا برسم خطين افقيين متوازيان: الاول يمس اعلى نقطة في الرسم البياني، اما الثاني يمس ادنى نقطة في الرسم البياني، كما قمنا بالسابق

ثم تقسم المسافة بين الخطين بست خطوط اخرى افقية ومتوازية بحسب نسب فيبوناتشي 0% 23.6٪، 38.2٪، 50٪، 61.8٪ و 100٪، كما قمنا بفعله بالسابق

وهنا يأتي الاختلاف اذ علينا ان نقوم برسم خط قطري بين اعلى واسفل نقطة موجودة على الرسم البياني.

ثم نرسم دوائر تتقاطع مع تقاطع الخط القطري مع خطوط فيبوناتشي.

وبهذا نستطيع القول ان الخطوط التي تعتبر امتدادا لهذه الدوائر هي بمثابة توقعات لمستويات الدعم والمقاومة المقبلة.

قوس فيبوناتشي

وبهذا نستطيع ان نعلم مدى تأثير ارقام فيبوناتشي على التجارة عموما، وعلى سوق تجارة العملات خصوصا، وهذه المقالة نرى تأثير علم الرياضيات على الفوركس. ولكن قبل تطبيق هذه الارقام والطرق على تجارتك عن طريق حاسبة فيبوناتشي عليك ان تقوم بتطبيقها على حساب تجريبي لتتعلم طريقة تطبيقها بالشكل الصحيح، ومن ثم تقوم بتطبيقها على الحساب الحقيقي.

[/URL]

http://www.fxcc.ae/blog/%D8%AA%D8%B9%D9%84%D9%85-%D8%A7%D9%84%D9%81%D9%88%D8%B1%D9%83%D8%B3-%D8%AD%D8%A7%D8%B3%D8%A8%D8%A9-%D9%81%D9%8A%D8%A8%D9%88%D9%86%D8%A7%D8%AA%D8%B4%D9%8A

http://www.my.mec.biz/t24201.html#.WAnL44IpM4e

التعديل الأخير:

5- نموذج المثلث

المثلثات أكثر الأشكال التي يحدث تشكيلها كثيراً على المخططات وقد تعطي احتمال مبكرا عن إشارة عكس الاتجاه الحالي ( لفترة قصيرة ) وليس الاتجاه العام .

هذه المثلثات كثيراً ما تحدث وتعتبر مؤشراً مفيدة جدا لتجار التحليل التقني.

رسم المثلثات

رسم المثلثات على المخططات أساسا هو رسم كلا من خطي الدعم والمقاومة في وقت واحد فقط على أي مكان في المخطط ، سواء كان الاتجاه صاعد أو هابط وربما قد يكون هناك أكثر من مثلث مرسوم على المخطط الواحد.

أنواع المثلثات

(1) المثلث المائل ( المتماثل )

(2) مثلث قائم الزاوية ( صاعد )

(3) مثلث قائم الزاوية ( هابط )

(1) المثلث المائل Symmetrical triangles

فيه كل من خط الدعم وخط المقاومة يتقابلان ( أو يتقاربان عند نقطة واحدة ) وكلما اقترب السعر من نقطة المثلث كلما كان هناك توقع قريب بحدوث هروب في الأسعار إما لأعلى أو لأسفل.

يتكون هذا الشكل عندما تبدأ المستويات العالية للأسعار ومعها كذلك المستويات الأدنى في التقارب عند نقطة معينة واحدة.

لكن ما الذي يحدث أثناء تكون هذا الشكل !!

أسعار السوق تبدأ تصنع مستويات عالية منحدره لأسفل بشكل تدريجي ، وكذلك مستويات منخفضة مرتفعة لأعلى بشكل تدريجي ، والسبب هو ضيق مدى حركة زوج العملة وتوقف التجار عن المتاجرة بشكل تدريجي وتوقع كبير بأن أسعار السوق ستنفجر مرة واحدة بهروب السعر إما للاتجاه الأعلى أو للاتجاه الأسفل ، لأن التجارة سيفوز بها طرف من الطرفين ( المشترين أو البائعين ) لأنهم يدخلون التجارة دفعة واحدة بكل قوتهم.

بالنسبة لنا كمحللين تقنيون :

نحن ننتظر ( breakout هروب السعر ) مثل التجار أما أن نشتري أو نبيع حسب اتجاه الهروب.

في هذا المثال إذا وضعنا أوامر بيع فوق المنحدر في المستويات العالية المنحدره لأسفل ، فإننا قد ملكنا مجموعة من صفقات البيع التي ربما تحقق مكاسب هائلة ، وإذا وضعنا طلبات شراء على المستويات الأدنى التي ترتفع لأعلى ، وكان خطأ مثلا فيمكننا أن نلغيها ونسير مع اتجاه الصفقات المربحة فقط.

(2) مثلث قائم الزاوية ( صاعد ) Ascending Triangles

هو مشابه للمثلثات المائلة ولكن الفرق أن ( خط المقاومة ) المرسوم عبارة عن خط أفقي مرسوم بشكل مثالي بدون أي ميل فيه ، وهذه المثلثات القائمة من المحتمل أن تكون أكثر دقة من غيرها لأنها تعطي إشارة قوية حيث لأي جهة سيسلك السعـر طريقه.

هذا النوع من الأشكال يحدث عندما يكون هناك مستوى مقاومة وهناك المستويات الأدنى ترتفع لأعلى ، إذا ماذا يحدث أثناء هذا الوقت ... هناك شعور أكيد بأن المشترون ضعفاء ولكن بالرغم من ذلك إلا أنهم يدفعون بالسعر لأعلى كما هو واضح من قبل المستويات الأدنى التي ترتفع لأعلى.

كما ترى في المخطط بالأعلى أن قوة المشترين بدأت تزداد وذلك لأنهم صنعوا مستويات أدنى بشكل تدريجي مرتفع لأعلى مع الاحتفاظ بمستويات دعم بشكل تدريجي لأعلى وكذلك بدأ الضغط على مستوى المقاومة بشدة ، هذا يعطينا إشارة إلى احتمال كسر المقاومة أو ربما تتماسك المقاومة بشدة أمام الضغط .

سترى الكثير والكثير من الكتب حول شرح المخططات تقول لك أن المقاومة سيتم كسرها ، ولكن بناء على التجارب الشخصية فإنه ربما تكون القوة الشرائية لم تصل إلى الحد الكافي لكسر هذه المقاومة من أول مرة ، على أية حال هيا نرى في مثلنا ما الذي حدث.

في هذه الحالة كسب المشترين المعركة وراح السعر في طريقه للارتفاع بقوة لأعلى.

مرة أخرى : الحذر مطلوب عـند استعمال المثلثات لأنه قد تعطي إشارات خطا .

(3) المثلث قائم الزاوية ( الهابط ) Descending Triangles

هو مشابه للمثلثات المائلة ولكن الفرق أن ( خط الدعم ) المرسوم عبارة عن خط أفقي مرسوم بشكل مثالي بدون أي ميل فيه.

من المؤكد أنك مسرور الآن لأنك بدأت تشعر بالمتعة مع هذا الدرس الممتع السهل ... حسنا

إن المثلثات الهابطة بالطبع هي عكس المثلثات الصاعدة فهنا نرى خط مرسوم على طول المستويات العالية المنحدره لأسفل بشكل تدريجي والذي هو بمثابة خط المقاومة ويمثل ضغط البائعين لدفع الأسعار لأسفل ، على الجانب الأخر رسمنا خط تحت على طول المستويات الأدنى والتي تمثل الدعم أي ( قوة المشترين ).

في المخطط السابق ترى أن البيع أقوى بكثير وذلك لأن المقاومة تقوى وتأخذ شكل منحدر لأسفل ، أما المشترين يواجهون الضغط عليهم وربما يحدث ضعف وانهيار لمستوى الدعم الخاص بهم ، ولكن على أي حال نحن غير متأكدين

أين السعر سيذهب ، ولكن إذا شعرنا بأنه ذاهب إلى اتجاه هابط في هذه الحالة فيجب أن نضع أوامر البيع فوق على الخط الأعلى ( على المستويات العالية المنحدره لأسفل ) وتحت خط الدعم .

في هذه الحالة ، السعر انتهى بكسر الدعم وذهب في طريقه لأسفل بسرعة جدا.

لاحظ إن السوق تميل إلى الهبوط أسرع من الارتفاع هذا يجعلك تفكر بمكاسب سريعة إذا كنت تاجر من تجار المدى القصير ممكن يرغبون بالدخول بالصفقات السريعة والخروج منها بربح عالي.

(4) الأعلام والأوتاد Flags / Pennants / Wedges

تتكون سواء في الاتجاهات الصاعدة أو الهابطة وتشير إلى أن السوق يُقيِّمُ لحظة سعـر العملة أَو ببساطة ( نسميها مرحلة التقاط الأنفاس ).

رسم الأعلام على المخطط :

يتم رسم ذلك الشكل على المخطط عن طريق رسم كل من خطوط الدعم وخطوط الاتجاه بطريقة سهلة جدا ، عندما يتم رسمهم يجب أن يكون الرسم يدل على أسمه عند ظهوره على المخطط .

بمعنى آخر : أن يظهر العلم بشكل علم وأن يظهر الوتد بشكل الوتد.

إذا العلم أو العلم المثلث أو الأوتاد تشكلت فوق أو تحت الخطوط ، فإن الاتجاه عادة سوف يستمر في نفس الطريق ، وبمعنى آخر : التكوين فوق الاتجاه يستمر فوق ، وتحت الاتجاه يستمر تحت .

إذا أنت مسكت سعر في صفقة عند ( نقطة معينة ) وواحد من هذه الأشكال تكوًّن على المخطط فذلك إشارة للحذر بأنه سيتم اختراق إما خط الدعم أو خط الاتجاه ، لذلك يجب أن تتصرف بحرص.

Borsa Forex556 × 409

- نشر فى التحليل الفنى

- قراءة 3665 مرة

المثلثات أكثر الأشكال التي يحدث تشكيلها كثيراً على المخططات وقد تعطي احتمال مبكرا عن إشارة عكس الاتجاه الحالي ( لفترة قصيرة ) وليس الاتجاه العام .

هذه المثلثات كثيراً ما تحدث وتعتبر مؤشراً مفيدة جدا لتجار التحليل التقني.

رسم المثلثات

رسم المثلثات على المخططات أساسا هو رسم كلا من خطي الدعم والمقاومة في وقت واحد فقط على أي مكان في المخطط ، سواء كان الاتجاه صاعد أو هابط وربما قد يكون هناك أكثر من مثلث مرسوم على المخطط الواحد.

أنواع المثلثات

(1) المثلث المائل ( المتماثل )

(2) مثلث قائم الزاوية ( صاعد )

(3) مثلث قائم الزاوية ( هابط )

(1) المثلث المائل Symmetrical triangles

فيه كل من خط الدعم وخط المقاومة يتقابلان ( أو يتقاربان عند نقطة واحدة ) وكلما اقترب السعر من نقطة المثلث كلما كان هناك توقع قريب بحدوث هروب في الأسعار إما لأعلى أو لأسفل.

يتكون هذا الشكل عندما تبدأ المستويات العالية للأسعار ومعها كذلك المستويات الأدنى في التقارب عند نقطة معينة واحدة.

لكن ما الذي يحدث أثناء تكون هذا الشكل !!

أسعار السوق تبدأ تصنع مستويات عالية منحدره لأسفل بشكل تدريجي ، وكذلك مستويات منخفضة مرتفعة لأعلى بشكل تدريجي ، والسبب هو ضيق مدى حركة زوج العملة وتوقف التجار عن المتاجرة بشكل تدريجي وتوقع كبير بأن أسعار السوق ستنفجر مرة واحدة بهروب السعر إما للاتجاه الأعلى أو للاتجاه الأسفل ، لأن التجارة سيفوز بها طرف من الطرفين ( المشترين أو البائعين ) لأنهم يدخلون التجارة دفعة واحدة بكل قوتهم.

بالنسبة لنا كمحللين تقنيون :

نحن ننتظر ( breakout هروب السعر ) مثل التجار أما أن نشتري أو نبيع حسب اتجاه الهروب.

في هذا المثال إذا وضعنا أوامر بيع فوق المنحدر في المستويات العالية المنحدره لأسفل ، فإننا قد ملكنا مجموعة من صفقات البيع التي ربما تحقق مكاسب هائلة ، وإذا وضعنا طلبات شراء على المستويات الأدنى التي ترتفع لأعلى ، وكان خطأ مثلا فيمكننا أن نلغيها ونسير مع اتجاه الصفقات المربحة فقط.

(2) مثلث قائم الزاوية ( صاعد ) Ascending Triangles

هو مشابه للمثلثات المائلة ولكن الفرق أن ( خط المقاومة ) المرسوم عبارة عن خط أفقي مرسوم بشكل مثالي بدون أي ميل فيه ، وهذه المثلثات القائمة من المحتمل أن تكون أكثر دقة من غيرها لأنها تعطي إشارة قوية حيث لأي جهة سيسلك السعـر طريقه.

هذا النوع من الأشكال يحدث عندما يكون هناك مستوى مقاومة وهناك المستويات الأدنى ترتفع لأعلى ، إذا ماذا يحدث أثناء هذا الوقت ... هناك شعور أكيد بأن المشترون ضعفاء ولكن بالرغم من ذلك إلا أنهم يدفعون بالسعر لأعلى كما هو واضح من قبل المستويات الأدنى التي ترتفع لأعلى.

كما ترى في المخطط بالأعلى أن قوة المشترين بدأت تزداد وذلك لأنهم صنعوا مستويات أدنى بشكل تدريجي مرتفع لأعلى مع الاحتفاظ بمستويات دعم بشكل تدريجي لأعلى وكذلك بدأ الضغط على مستوى المقاومة بشدة ، هذا يعطينا إشارة إلى احتمال كسر المقاومة أو ربما تتماسك المقاومة بشدة أمام الضغط .

سترى الكثير والكثير من الكتب حول شرح المخططات تقول لك أن المقاومة سيتم كسرها ، ولكن بناء على التجارب الشخصية فإنه ربما تكون القوة الشرائية لم تصل إلى الحد الكافي لكسر هذه المقاومة من أول مرة ، على أية حال هيا نرى في مثلنا ما الذي حدث.

في هذه الحالة كسب المشترين المعركة وراح السعر في طريقه للارتفاع بقوة لأعلى.

مرة أخرى : الحذر مطلوب عـند استعمال المثلثات لأنه قد تعطي إشارات خطا .

(3) المثلث قائم الزاوية ( الهابط ) Descending Triangles

هو مشابه للمثلثات المائلة ولكن الفرق أن ( خط الدعم ) المرسوم عبارة عن خط أفقي مرسوم بشكل مثالي بدون أي ميل فيه.

من المؤكد أنك مسرور الآن لأنك بدأت تشعر بالمتعة مع هذا الدرس الممتع السهل ... حسنا

إن المثلثات الهابطة بالطبع هي عكس المثلثات الصاعدة فهنا نرى خط مرسوم على طول المستويات العالية المنحدره لأسفل بشكل تدريجي والذي هو بمثابة خط المقاومة ويمثل ضغط البائعين لدفع الأسعار لأسفل ، على الجانب الأخر رسمنا خط تحت على طول المستويات الأدنى والتي تمثل الدعم أي ( قوة المشترين ).

في المخطط السابق ترى أن البيع أقوى بكثير وذلك لأن المقاومة تقوى وتأخذ شكل منحدر لأسفل ، أما المشترين يواجهون الضغط عليهم وربما يحدث ضعف وانهيار لمستوى الدعم الخاص بهم ، ولكن على أي حال نحن غير متأكدين

أين السعر سيذهب ، ولكن إذا شعرنا بأنه ذاهب إلى اتجاه هابط في هذه الحالة فيجب أن نضع أوامر البيع فوق على الخط الأعلى ( على المستويات العالية المنحدره لأسفل ) وتحت خط الدعم .

في هذه الحالة ، السعر انتهى بكسر الدعم وذهب في طريقه لأسفل بسرعة جدا.

لاحظ إن السوق تميل إلى الهبوط أسرع من الارتفاع هذا يجعلك تفكر بمكاسب سريعة إذا كنت تاجر من تجار المدى القصير ممكن يرغبون بالدخول بالصفقات السريعة والخروج منها بربح عالي.

(4) الأعلام والأوتاد Flags / Pennants / Wedges

تتكون سواء في الاتجاهات الصاعدة أو الهابطة وتشير إلى أن السوق يُقيِّمُ لحظة سعـر العملة أَو ببساطة ( نسميها مرحلة التقاط الأنفاس ).

رسم الأعلام على المخطط :

يتم رسم ذلك الشكل على المخطط عن طريق رسم كل من خطوط الدعم وخطوط الاتجاه بطريقة سهلة جدا ، عندما يتم رسمهم يجب أن يكون الرسم يدل على أسمه عند ظهوره على المخطط .

بمعنى آخر : أن يظهر العلم بشكل علم وأن يظهر الوتد بشكل الوتد.

إذا العلم أو العلم المثلث أو الأوتاد تشكلت فوق أو تحت الخطوط ، فإن الاتجاه عادة سوف يستمر في نفس الطريق ، وبمعنى آخر : التكوين فوق الاتجاه يستمر فوق ، وتحت الاتجاه يستمر تحت .

إذا أنت مسكت سعر في صفقة عند ( نقطة معينة ) وواحد من هذه الأشكال تكوًّن على المخطط فذلك إشارة للحذر بأنه سيتم اختراق إما خط الدعم أو خط الاتجاه ، لذلك يجب أن تتصرف بحرص.

Borsa Forex556 × 409

Descending Triangle

A Descending Triangle is a bearish chart pattern used in technical analysis. The pattern usually forms during a downtrend as a continuation pattern, or as a reversal pattern at the end of an uptrend.

Descending Triangle Identification

The descending triangle is determined by drawing one descending trend line that connects a series of lower highs and a second horizontal trend line that represents a strong level of support.

Illustration of a Descending Triangle chart pattern

">

The price should touch each trend line at least twice as distinct peaks or valleys. The price should "fill up" most of the available white space between the two trend lines.

Descending Triangle Application

Traders are on high alert for a pending breakdown. Volume tends to dry up in anticipation of the potential breakdown.

The pattern is confirmed once the price closes below the support level. Once the breakdown occurs, protective stops will be triggered causing an exaggeration of the price drop.

Illustration of descending triangle with breech of support level

">

The price may recover back to the support level before initiating another decline in price. Traders often use this time to enter into short positions and the aggressively push the price of the stock lower.

In some cases, the horizontal support level acts as a base for breakout to the up side. The pattern may then convert into a double bottom or triple bottom.

Breakout above trend line

">

Traders should wait until the breakout is confirmed by a close price above the trend line.

In many cases, the breakout will temporarily retrace back to where the breakout occurred before continuing with the upward trend.

RELATED TERMS

Ascending Triangle

An Ascending Triangle is a bullish continuation chart pattern consisting of two converging lines that resemble a "triangle". The triangle contains the recent price action.

Support Level

Support Level is a stock price level at which a chartist believes a stock will have difficulty falling below.

Resistance Level

Resistance Level is a stock price level at which a chartist believes a stock will have difficulty exceeding.

Breakout

A breakout occurs when the price of a stock breaks through a resistance level, often on high volume. The resistance level is usually a price ceiling at which the stock has previously encountered selling.

Elliott Wave Theory

The Elliot Wave Theory is named after Ralph Nelson Elliott, who concluded that the movement of the stock market could be predicted by observing and identifying a repetitive pattern of waves.

Basing

Basing refers to a stock that is forming a base with little or no trend. The resulting price pattern is a flat line.

More Information

من

http://stockmarketstudent.com/descending-triangle/

====================================

Descending Triangle target entry entry target

A Descending Triangle is a bearish chart pattern used in technical analysis. The pattern usually forms during a downtrend as a continuation pattern, or as a reversal pattern at the end of an uptrend.

Descending Triangle Identification

The descending triangle is determined by drawing one descending trend line that connects a series of lower highs and a second horizontal trend line that represents a strong level of support.

Illustration of a Descending Triangle chart pattern

">

The price should touch each trend line at least twice as distinct peaks or valleys. The price should "fill up" most of the available white space between the two trend lines.

Descending Triangle Application

Traders are on high alert for a pending breakdown. Volume tends to dry up in anticipation of the potential breakdown.

The pattern is confirmed once the price closes below the support level. Once the breakdown occurs, protective stops will be triggered causing an exaggeration of the price drop.

Illustration of descending triangle with breech of support level

">

The price may recover back to the support level before initiating another decline in price. Traders often use this time to enter into short positions and the aggressively push the price of the stock lower.

In some cases, the horizontal support level acts as a base for breakout to the up side. The pattern may then convert into a double bottom or triple bottom.

Breakout above trend line

">

Traders should wait until the breakout is confirmed by a close price above the trend line.

In many cases, the breakout will temporarily retrace back to where the breakout occurred before continuing with the upward trend.

RELATED TERMS

Ascending Triangle

An Ascending Triangle is a bullish continuation chart pattern consisting of two converging lines that resemble a "triangle". The triangle contains the recent price action.

Support Level

Support Level is a stock price level at which a chartist believes a stock will have difficulty falling below.

Resistance Level

Resistance Level is a stock price level at which a chartist believes a stock will have difficulty exceeding.

Breakout

A breakout occurs when the price of a stock breaks through a resistance level, often on high volume. The resistance level is usually a price ceiling at which the stock has previously encountered selling.

Elliott Wave Theory

The Elliot Wave Theory is named after Ralph Nelson Elliott, who concluded that the movement of the stock market could be predicted by observing and identifying a repetitive pattern of waves.

Basing

Basing refers to a stock that is forming a base with little or no trend. The resulting price pattern is a flat line.

More Information

من

http://stockmarketstudent.com/descending-triangle/

====================================

Descending Triangle target entry entry target

التعديل الأخير:

Mohamed_tarek

عضو فضى

استخدام مؤشر الماكد في الدايفرجنس

استخدام مؤشر الماكد في الدايفرجنس

طبعا مؤشر الماكد من اهم واقوي المؤشرات الفنية المستحدمة علي نطاق واسع من جابب المحللين الفنين

اليوم هنركز علي جزئية معينة وهي استخدان الماكد كاداة لمعرفة وجود دايفرجنس ومن ثم تغير حركة السعر

لكن في البداية تعالو نلقي نظرة علي المؤشر ونترعف علية اكثر

لماكد هو تطوير لمؤشر الموفينج.

والماكد يعني ببساطة التقارب والتباعد بين عدد 2 من خطوط الموفينج

MACD الماكد اختصار ل Moving Average Convergence Divergence

ويستخدم للتنبؤ بالاتجاه الجديد وهل التوقع هو الارتفاع أم الانخفاض

الإطار الزمني الذي يستخدمه هو : MACD 12,26,9

هذا المؤشر متوفر على برنامج الميتاتريدر.

يمكننا أن نختاره كما هو مبين في الصورة التالية ...

مما يتكون المؤشر ؟

#2

03-07-2014, 11:11 PM

03-07-2014, 11:11 PM

Mohamed_tarek

عضو فضى

رد: استخدام مؤشر الماكد في الدايفرجنس

رد: استخدام مؤشر الماكد في الدايفرجنس

ناتي الي النقطة الاهم

وهي كيفة استخدام الماكد لمعرفة الدايفرجنس

طيب في الاول في فارق مابين التقارب والتباعد وهو علي النحو الاتي :

التقارب Convergence : يعني جسمين منفصلين يتوجهان نحو نقطة تلاقي واحدة .

الانحراف Divergence : يعني جسمان منفصلان يتحركان بعـيداً عن نقطة التلاقي .

إشارة الشراء ( التقارب )

نحن سنبحث عن السعـر على مخطط السعر الحالي الذي يصنع مستويات أدنى فأدنى.

ولكن بارات هيستوجرام الماكد الحمراء تحت خط الصفر تبدأ بالصعود وتصنع بارات أعلى فأعلى.

هذا يكوِّن إشارة لقرارات ( شراء ) أو على الأقل يكون ذلك إنذار للتاجر إلى احتمال حدوث عكس اتجاه محتملِ واستخدام هذه الطريقة أداة جيدة لرؤية الاتجاه وهو يستنفذ طاقته ببطيء.

.

إشارة البيع ( التباعد

)

نحن سنبحث عن السعـر على مخطط السعر الحالي الذي يصنع مستويات عالية فأعلى

ولكن بارات هيستوجرام الماكد الخضراء فوق خط الصفر تبدأ بالهبوط وتصنع بارات أدنى فأدنى.

مثال من الفوركس

ثالثا طريقة تقاطع الخطوط ثم اختراق الماكد خط الصفر

إشارة الشراء :

نرى أولا اختراق الماكد الأزرق لخط الموفينج الأحمر من أسفل لأعلى.

ثم نرى اختراق الماكد خط الصفر لأعلى أيضا.

.

إشارة البيع

:

نرى أولا كسر الماكد الأزرق لخط الموفينج الأحمر من أعلى لأسفل.

ثم نرى كسر الماكد خط الصفر لأسفل أيضا.

هذه الطريقة قد تكشف لك أقل كمية من إشارات البيع أو الشراء لكنها أيضا تقلل من الوقوع في مشكلة الإشارات الكاذبة ، فهذه الطريقة هي بطيئة لإيجاد إشارات جديدة لكنها جيدة لتاجر المدى البعيد الذي يعتمد على صفقات كبيرة الأهداف

http://www.fx-arabia.com/vb/showthread.php?t=39702

عضو فضى

طبعا مؤشر الماكد من اهم واقوي المؤشرات الفنية المستحدمة علي نطاق واسع من جابب المحللين الفنين

اليوم هنركز علي جزئية معينة وهي استخدان الماكد كاداة لمعرفة وجود دايفرجنس ومن ثم تغير حركة السعر

لكن في البداية تعالو نلقي نظرة علي المؤشر ونترعف علية اكثر

لماكد هو تطوير لمؤشر الموفينج.

والماكد يعني ببساطة التقارب والتباعد بين عدد 2 من خطوط الموفينج

MACD الماكد اختصار ل Moving Average Convergence Divergence

ويستخدم للتنبؤ بالاتجاه الجديد وهل التوقع هو الارتفاع أم الانخفاض

الإطار الزمني الذي يستخدمه هو : MACD 12,26,9

هذا المؤشر متوفر على برنامج الميتاتريدر.

يمكننا أن نختاره كما هو مبين في الصورة التالية ...

مما يتكون المؤشر ؟

- خط ماكد 12.26.9 ( أزرق اللون ) وهو عبارة عن موفينج ل 9 أيام ، سريع الحركة

- خط الإشارة ( أحمر اللون ) وهو عبارة عن موفينج 12 أيام مدمج مع موفنج 26 يوم وهو خط بطئ الحركة .

- خط التوازن ، وهو خط منقط عنده تقاطع خطوط الماكد في مستوى واحد

- بارات الهيستوجرام تظهر على خط الصفر ، فوقه تكون باللون الأخضر وتحته بالأحمر.

- خط الصفر إذا الماكد تحته أي الاتجاه هابط أما إذا الماكد فوق الصفر يكون الاتجاه صاعداً.

#2

Mohamed_tarek

عضو فضى

ناتي الي النقطة الاهم

وهي كيفة استخدام الماكد لمعرفة الدايفرجنس

طيب في الاول في فارق مابين التقارب والتباعد وهو علي النحو الاتي :

التقارب Convergence : يعني جسمين منفصلين يتوجهان نحو نقطة تلاقي واحدة .

الانحراف Divergence : يعني جسمان منفصلان يتحركان بعـيداً عن نقطة التلاقي .

إشارة الشراء ( التقارب )

نحن سنبحث عن السعـر على مخطط السعر الحالي الذي يصنع مستويات أدنى فأدنى.

ولكن بارات هيستوجرام الماكد الحمراء تحت خط الصفر تبدأ بالصعود وتصنع بارات أعلى فأعلى.

هذا يكوِّن إشارة لقرارات ( شراء ) أو على الأقل يكون ذلك إنذار للتاجر إلى احتمال حدوث عكس اتجاه محتملِ واستخدام هذه الطريقة أداة جيدة لرؤية الاتجاه وهو يستنفذ طاقته ببطيء.

.

إشارة البيع ( التباعد

)

نحن سنبحث عن السعـر على مخطط السعر الحالي الذي يصنع مستويات عالية فأعلى

ولكن بارات هيستوجرام الماكد الخضراء فوق خط الصفر تبدأ بالهبوط وتصنع بارات أدنى فأدنى.

مثال من الفوركس

ثالثا طريقة تقاطع الخطوط ثم اختراق الماكد خط الصفر

إشارة الشراء :

نرى أولا اختراق الماكد الأزرق لخط الموفينج الأحمر من أسفل لأعلى.

ثم نرى اختراق الماكد خط الصفر لأعلى أيضا.

.

إشارة البيع

:

نرى أولا كسر الماكد الأزرق لخط الموفينج الأحمر من أعلى لأسفل.

ثم نرى كسر الماكد خط الصفر لأسفل أيضا.

هذه الطريقة قد تكشف لك أقل كمية من إشارات البيع أو الشراء لكنها أيضا تقلل من الوقوع في مشكلة الإشارات الكاذبة ، فهذه الطريقة هي بطيئة لإيجاد إشارات جديدة لكنها جيدة لتاجر المدى البعيد الذي يعتمد على صفقات كبيرة الأهداف

http://www.fx-arabia.com/vb/showthread.php?t=39702

متوسط المدى الحقيقي – Average True Range – ATR

Sep 9 - 10:14 am • تعلم الفوركس

ان حديثنا هنا وفي هذه المقالة سوف يكون حول تعريف مؤشر متوسط المدى الحقيقي، وطريقة عمله وكيفية ترجمته للتداول في سوق فوركس . يعتبر مؤشر متوسط المدى الحقيقي Average True Range ATR من أحد اهم المؤشرات التي تقيس درجة التغير في مستويات تقلبات الأسعار وحركة السوق خلال فترة زمنية معينة، وقد تم تطوير هذا المؤشر من قبل ويلز وايلدر لمساعدة المتداولين على توقع اتجاه السوق لتجنب حدوث المخاطر في عمليات التداول ويدرس هذا المؤشر متوسط المدى الفعلي لزوج معين من العملات حيث يظهر سلوك التذبذب في فترة معينة ومدى اتجاه الحركة.

متوسط المدى الحقيقي

طريقة عمل مؤشر متوسط المدى الحقيقي

يقيس هذا المؤشر مدى التذبذب في حركة زوج معين من العملات في سوق الفوركس، فإذا كانت حركة المؤشر نحو الأعلى، أي حدوث زيادة في متوسط المدى، فهذا يدل على زيادة في التذبذب وتقلبات الأسعار الحادة، أما إذا كانت حركة المؤشر إلى الأسفل فهذا يعني انخفاض متوسط المدى الحقيقي للسوق الذي يدل على استقرار الأسعار بالشكل العام ويتم هذا خلال فترة زمنية معينة يتم تحديدها مسبقاً. ويعطي المؤشر قيم نسبية من القيم الأصلية للأسعار وتتم مقارنتها بالقيم الأصلية المتغيرة وليست الثابتة.

متوسط المدى الحقيقي

مؤشر متوسط المدى الحقيقي في التداول

يعد هذا المؤشر منبه جيد لمعرفة التحركات الشديدة والتقلبات الحادة لأسعار السوق بشكل عام، ولا يمكن استخدام هذا المؤشر لمعرفة إشارات التداول أو اتجاه حركة السوق أو مدته أو حركة الترند و إنما يقيس تقلبات الأسعار أو مدى استقرارها وقد يساعد استخدام ها المؤشر المتداولين الذين يستخدمون استراتيجيات معينة تحتاج إلى معرفة مدى استقرار الأسعار أو تقلبها، فبعض المتداولين يستخدمونه في حساب مستوى لأمر وقف الخسارة الذي يساعد على الحد من الخسائر في حال كانت هناك تقلبات حادة في الأسعار، أو كاستراتيجية السكالبنج (Scalping) التي تعتمد على تحرك السعر في فترة قصيرة أو استراتيجية تجارة الترند التي تعتمد أيضاً على الاستقرار والتقلب في حركة السوق. ويدخل حساب متوسط المدى في بعض تطبيقات نظام الاكسبرتات في التداول التي تحدثنا عنها مسبقاً.

الكاتب: شركة اف اكس سي سي FXCC

ما هو مؤشر القوّة النسبية وكيف يجب إستخدامه

الجمعة، 9 سبتمبر، 2016 الساعة 5:40 م

كتابة جيمس ستانلي, استراتيجي في تداول العملات

يعتبر مؤشر القوّة النسبية RSI واحدًا من المؤشرات الأولى التي يتعرّف إليها التّجار الجدد عند اكتشاف عالم التحليل الفنّي.

يصنّف مؤشر القوّة النسبية " كمذبذب القوّة الدافعة الذي يقيس سرعة تحرّكات الأسعار والتغييرات التي تطرأ عليها".

ولكن ماذا يعني ذلك بالفعل؟

من أجل تعريف هذا المؤشر دعونا أوّلاً نلقي نظرة على أصول نشأته.

طوّر مؤشر القوّة النسبية RSI ج. ويليس وايلدر، وهو مهندس وعالم رياضيات وتاجر. لقد عرّف عن هذا المؤشر وكشف عنه النقاب للمرّة الأولى في كتابه الشهير " مفاهيم جديدة في نظم التداول الفنّي".

في ذلك الوقت، كان السيّد وايلدر تاجر أسهم وسلع يواجه مشكلة يمكن التعبير عنها بالتالي: "على الرغم من متانة الإتّجاه الصعودي، كيف أعرف أنّ السعر ليس غاليًا للغاية من أجل دخول موقع الشراء؟" أو من الممكن قول المثل بالطريقة المعاكسة:" في حال كان الإتّجاه الهبوطي متينًا وقويًا، كيف أعرف أنّ السعر ليس زهيدًا للغاية؟"

وعلى غرار التّجار، واجه العديد منّا المشكلة عينها. فلنأخذ الذهب على سبيل المثال. هذا الإتّجاه سائد منذ حوالى التسعة أعوام، لاحظ كيف تقدّم الذهب من أقلّ من 300$ للأونصة وصولاً الى المستويات الراهنة على مقربة من 1800$.

Created with Marketscope/Trading Station 2

وفي حين تزايدت قيمة "المعدن الأصفر" حوالى الستّة أضعاف، لم يكن هذا الأمر إيجابيًا بالنسبة الى التّجار جميعهم. تجدر الإشارة الى أنّه خلال هذا الإتّجاه الصعودي، كانت هنالك فترات شهد فيها الذهب تصفيات اعتبارًا من الذروات. في ما يلي، رسم بياني يومي يظهر فقط تحرّكات الأسعار منذ منتصف أكتوبر 2010. أنظر الى "المناطق الصفراء" التي تشير الى الفترات التي شهد فيها الذهب تصفيات- حيث تحرّكت بعكس الإتّجاه الصعودي المتين الذي لاحظناه في الرسم البياني السابق.

Created with Marketscope/Trading Station 2

وفي حين يؤكّد الرسم البياني أعلاه الإتّجاه الصعودي القويّ والميل المحتمل لدخول مواقع الشراء، يظهر أيضًا كيف أنّ عمليات الشراء العمياء في الإتّجاهات الصعودية قد تكون بمثابة استراتيجية قاسية بالنسبة الى التّجار.

لذلك- أدرك أنّه من غير الكافي القيام بكلّ بساطة بعمليات شراء في خضمّ الإتّجاه الصعودي أو بعمليات بيع في الإتّجاهات الهبوطية (حتّى في أكثر أقوى الإتّجاهات في العالم السائدة خلال العشرة أعوام السابقة)؛ فكيف سأعمد الى دخول المواقع وبدء التداولات؟

هذا هو صعيد من الأصعدة حيث بإمكان مؤشر القوّة النسبية RSI المساعدة والتوجيه. سيقيس مؤشر القوّة النسبية تحرّكات السعر المسجّلة بين الشمعات في الفترات X السابقة (مع كون X الإطار الزمني الذي استخدمه التاجر، وهو عادة ما يكون 14 مع مؤشر RSI).

ومع تغيّر السعر، سيسجّل مؤشر RSI هذه التغييرات في السعر- مقارنة بتحرّكات الأسعار السابقة- بهدف إظهار "درجة القوّة".

ستشير القيم العالية التي يبيّنها مؤشر RSI بشكل عام الى الآفاق الصعودية، وتدلّ تلك المتدنّية الى الآفاق الهبوطية.

غالبًا ما تتحرّك المذبذبات بين حدود تتراوح بين 0 و100. في ما يلي، رسم بياني يظهر مؤشر RSI مع الحدود الدنيا 0 والحدود العليا 100. في هذا المثال، نستخدم فترة 14 يوم (وهي الأكثر شيوعًا مع مؤشر RSI).

Created with Marketscope/Trading Station 2

من الضروري أيضًا الإشارة الى بعض التفاصيل الإضافية التي تتعلّق بمؤشر القوّة النسبية RSI.

ستلاحظ تمركز "خط الوسط" عند مستوى 50. يعتبر التّجار غالبًا هذا الخط بمثابة نقطة الفصل. في حال جاءت قراءة RSI فوق مستوى 50- سيعتبر التّجار أنّ "الإتّجاه هو صعودي". في حال كان RSI دون مستوى 50، سيعتبر التّجار أنّ "الإتّجاه هو هبوطي".

علاوة على ذلك، في حال تجاوز مؤشر RSI مستوى 70- لا يكون مسار الزوج صعوديًا فحسب، بل يختبر عمليات "شراء مفرطة". أو من الجانب الآخر، يعتبر التّجار أنّ في حال تواجد RSI دون مستوى 30- لا يكون مسار الزوج هبوطيًا فحسب، بل قد يكون في صدد اختبار "عمليات بيع مفرطة".

مؤشر القوّة النسبية RSI الظاهر أدناه يبيّن تلك المستويات:

والآن بعد أن كوّنا فكرة لا بأس بها حول مؤشر RSI وكيفية نظر التّجار الى هذا المؤشر: كيف يمكنه مساعدتي على دخول مواقع الذهب التي ذكرناها في بداية القسم؟

في الواقع، إنّه واحد من الإستخدامات الأكثر شيوعًا لمؤشر RSI. تذكّر أنّه اعتبارًا من أوّل رسم بياني نظرنا إليه، شاهدنا الإتّجاه الصعودي القويّ الذي يتّبعه الذهب. كتاجر، أرغب في أن أحاول ربح الفرص والإحتمالات، لذلك سأتطلّع فقط الى دخول مواقع الشراء على ذلك الرسم البياني.

والآن بعد أن أدركت أنّني أرغب في الشراء، بإمكاني بكلّ بساطة مراقبة مؤشر القوّة النسبية RSI لكي يبعث "بإشارة". وفي حالة مواقع الشراء، ينبغي عليّ الإنتظار الى أن يظهر مؤشر RSI تواجد "عمليات بيع مفرطة"، ما يشير الى أنّ الضعف الذي برز في الأجل القريب ولّد فرص شراء محتملة في خضمّ هذا الإتّجاه الصعودي.

Created with Marketscope/Trading Station 2

في حالة مواقع الشراء، سأنتظر الى أن يظهر مؤشر RSI إشارة "عمليات بيع مفرطة" وعندما يغادر منطقة البيع المفرطة (دون مستوى 30)، سأتطلّع الى الشراء.

في ما يلي مثال على الإستراتيجية عينها مع استخدامها في عملية بيع:

Created with Marketscope/Trading Station 2

عندما يتراجع مؤشر القوّة النسبية بإتّجاه مستوى 70 (ما يشير الى أنّ السعر يخرج من منطقة الشراء المفرط)، أتطلّع الى بدء عمليات البيع.

هذا الإستخدام هو واحد من أكثر الإستخدمات الشائعة لمؤشر القوّة النسبية. في حال كنت ترغب بمعرفة المزيد حول هذا المؤشر، راجع القسم الذي خصّصناه لمؤشر RSI في الندوة التعليمية بواسطة الفيديو التي نوفرها عند الطلب.

في المقال التالي، سأجمع بين RSI ومؤشر فنّي آخر شائع من أجل ابتكار آلية أستطيع من خلالها النظر في البيع أو الشراء في خضّم تغيير الإتّجاهات.

https://www.dailyfx.com/tadawul_forex_news/2013/11/28/Learn_forex_trading_rsi_fxcm_dailyfx.html

الجمعة، 9 سبتمبر، 2016 الساعة 5:40 م

كتابة جيمس ستانلي, استراتيجي في تداول العملات

يعتبر مؤشر القوّة النسبية RSI واحدًا من المؤشرات الأولى التي يتعرّف إليها التّجار الجدد عند اكتشاف عالم التحليل الفنّي.

يصنّف مؤشر القوّة النسبية " كمذبذب القوّة الدافعة الذي يقيس سرعة تحرّكات الأسعار والتغييرات التي تطرأ عليها".

ولكن ماذا يعني ذلك بالفعل؟

من أجل تعريف هذا المؤشر دعونا أوّلاً نلقي نظرة على أصول نشأته.

طوّر مؤشر القوّة النسبية RSI ج. ويليس وايلدر، وهو مهندس وعالم رياضيات وتاجر. لقد عرّف عن هذا المؤشر وكشف عنه النقاب للمرّة الأولى في كتابه الشهير " مفاهيم جديدة في نظم التداول الفنّي".

في ذلك الوقت، كان السيّد وايلدر تاجر أسهم وسلع يواجه مشكلة يمكن التعبير عنها بالتالي: "على الرغم من متانة الإتّجاه الصعودي، كيف أعرف أنّ السعر ليس غاليًا للغاية من أجل دخول موقع الشراء؟" أو من الممكن قول المثل بالطريقة المعاكسة:" في حال كان الإتّجاه الهبوطي متينًا وقويًا، كيف أعرف أنّ السعر ليس زهيدًا للغاية؟"

وعلى غرار التّجار، واجه العديد منّا المشكلة عينها. فلنأخذ الذهب على سبيل المثال. هذا الإتّجاه سائد منذ حوالى التسعة أعوام، لاحظ كيف تقدّم الذهب من أقلّ من 300$ للأونصة وصولاً الى المستويات الراهنة على مقربة من 1800$.

Created with Marketscope/Trading Station 2

وفي حين تزايدت قيمة "المعدن الأصفر" حوالى الستّة أضعاف، لم يكن هذا الأمر إيجابيًا بالنسبة الى التّجار جميعهم. تجدر الإشارة الى أنّه خلال هذا الإتّجاه الصعودي، كانت هنالك فترات شهد فيها الذهب تصفيات اعتبارًا من الذروات. في ما يلي، رسم بياني يومي يظهر فقط تحرّكات الأسعار منذ منتصف أكتوبر 2010. أنظر الى "المناطق الصفراء" التي تشير الى الفترات التي شهد فيها الذهب تصفيات- حيث تحرّكت بعكس الإتّجاه الصعودي المتين الذي لاحظناه في الرسم البياني السابق.

Created with Marketscope/Trading Station 2

وفي حين يؤكّد الرسم البياني أعلاه الإتّجاه الصعودي القويّ والميل المحتمل لدخول مواقع الشراء، يظهر أيضًا كيف أنّ عمليات الشراء العمياء في الإتّجاهات الصعودية قد تكون بمثابة استراتيجية قاسية بالنسبة الى التّجار.

لذلك- أدرك أنّه من غير الكافي القيام بكلّ بساطة بعمليات شراء في خضمّ الإتّجاه الصعودي أو بعمليات بيع في الإتّجاهات الهبوطية (حتّى في أكثر أقوى الإتّجاهات في العالم السائدة خلال العشرة أعوام السابقة)؛ فكيف سأعمد الى دخول المواقع وبدء التداولات؟

هذا هو صعيد من الأصعدة حيث بإمكان مؤشر القوّة النسبية RSI المساعدة والتوجيه. سيقيس مؤشر القوّة النسبية تحرّكات السعر المسجّلة بين الشمعات في الفترات X السابقة (مع كون X الإطار الزمني الذي استخدمه التاجر، وهو عادة ما يكون 14 مع مؤشر RSI).

ومع تغيّر السعر، سيسجّل مؤشر RSI هذه التغييرات في السعر- مقارنة بتحرّكات الأسعار السابقة- بهدف إظهار "درجة القوّة".

ستشير القيم العالية التي يبيّنها مؤشر RSI بشكل عام الى الآفاق الصعودية، وتدلّ تلك المتدنّية الى الآفاق الهبوطية.

غالبًا ما تتحرّك المذبذبات بين حدود تتراوح بين 0 و100. في ما يلي، رسم بياني يظهر مؤشر RSI مع الحدود الدنيا 0 والحدود العليا 100. في هذا المثال، نستخدم فترة 14 يوم (وهي الأكثر شيوعًا مع مؤشر RSI).

Created with Marketscope/Trading Station 2

من الضروري أيضًا الإشارة الى بعض التفاصيل الإضافية التي تتعلّق بمؤشر القوّة النسبية RSI.

ستلاحظ تمركز "خط الوسط" عند مستوى 50. يعتبر التّجار غالبًا هذا الخط بمثابة نقطة الفصل. في حال جاءت قراءة RSI فوق مستوى 50- سيعتبر التّجار أنّ "الإتّجاه هو صعودي". في حال كان RSI دون مستوى 50، سيعتبر التّجار أنّ "الإتّجاه هو هبوطي".

علاوة على ذلك، في حال تجاوز مؤشر RSI مستوى 70- لا يكون مسار الزوج صعوديًا فحسب، بل يختبر عمليات "شراء مفرطة". أو من الجانب الآخر، يعتبر التّجار أنّ في حال تواجد RSI دون مستوى 30- لا يكون مسار الزوج هبوطيًا فحسب، بل قد يكون في صدد اختبار "عمليات بيع مفرطة".

مؤشر القوّة النسبية RSI الظاهر أدناه يبيّن تلك المستويات:

والآن بعد أن كوّنا فكرة لا بأس بها حول مؤشر RSI وكيفية نظر التّجار الى هذا المؤشر: كيف يمكنه مساعدتي على دخول مواقع الذهب التي ذكرناها في بداية القسم؟

في الواقع، إنّه واحد من الإستخدامات الأكثر شيوعًا لمؤشر RSI. تذكّر أنّه اعتبارًا من أوّل رسم بياني نظرنا إليه، شاهدنا الإتّجاه الصعودي القويّ الذي يتّبعه الذهب. كتاجر، أرغب في أن أحاول ربح الفرص والإحتمالات، لذلك سأتطلّع فقط الى دخول مواقع الشراء على ذلك الرسم البياني.

والآن بعد أن أدركت أنّني أرغب في الشراء، بإمكاني بكلّ بساطة مراقبة مؤشر القوّة النسبية RSI لكي يبعث "بإشارة". وفي حالة مواقع الشراء، ينبغي عليّ الإنتظار الى أن يظهر مؤشر RSI تواجد "عمليات بيع مفرطة"، ما يشير الى أنّ الضعف الذي برز في الأجل القريب ولّد فرص شراء محتملة في خضمّ هذا الإتّجاه الصعودي.

Created with Marketscope/Trading Station 2

في حالة مواقع الشراء، سأنتظر الى أن يظهر مؤشر RSI إشارة "عمليات بيع مفرطة" وعندما يغادر منطقة البيع المفرطة (دون مستوى 30)، سأتطلّع الى الشراء.

في ما يلي مثال على الإستراتيجية عينها مع استخدامها في عملية بيع:

Created with Marketscope/Trading Station 2

عندما يتراجع مؤشر القوّة النسبية بإتّجاه مستوى 70 (ما يشير الى أنّ السعر يخرج من منطقة الشراء المفرط)، أتطلّع الى بدء عمليات البيع.

هذا الإستخدام هو واحد من أكثر الإستخدمات الشائعة لمؤشر القوّة النسبية. في حال كنت ترغب بمعرفة المزيد حول هذا المؤشر، راجع القسم الذي خصّصناه لمؤشر RSI في الندوة التعليمية بواسطة الفيديو التي نوفرها عند الطلب.

في المقال التالي، سأجمع بين RSI ومؤشر فنّي آخر شائع من أجل ابتكار آلية أستطيع من خلالها النظر في البيع أو الشراء في خضّم تغيير الإتّجاهات.

https://www.dailyfx.com/tadawul_forex_news/2013/11/28/Learn_forex_trading_rsi_fxcm_dailyfx.html

تعلم التحليل الفني

المتوسط الحسابي (moving average) يعتبر هذا المؤشر من اقوى المؤشرات الموجودة وترجع قوته وضخامته في ضخامة العدد الذي يستخدمه من المستثمرين والمضاربين لذلك يعتبر من المؤشرات التي تؤثر في التداول ويمكن الاعتماد على نتائجها ويوجد انواع كثيرة من ال moving averages) ولكن اشهر نوعين هما

1 - المتوسط الحسابي البسيط (SMA)

2- المتوسط الحسابي الاسي (EMA)

وسنتناولهم الان بشيء من التفصيل

اولا المتوسط الحسابي البسيط (SMA) وهذه الكلمة اختصار ل (SIMPLE MOVING AVERAGE) ويتم الحصول عليه من متوسط اغلاق سعر السهم لمدة معينة من الايام ثم قسمة هذه القيمة على عدد الايام متوسط خمسين يوم مثلا يعني مجموع سعر اغلاق خمسي يوم سابقةلهذا اليوم وقسمتها على خمسين

ثانيا المتوسط الحسابي الاسي (EMA) وهي اختصار ل (EXPONETIAL MOVING AVERAGE) وهو يختلف عن (SMA) انه يتم حسابه بمعادلات رياضية معينة يتم عمل وزن او تعظيم في القيمة لفيمة سعر اخر يوم من التداول لانه يدل على احدث اغلاق للقيمة وبالتالي يبين اقرب حركة للسعر

استخدمات وفوائد ال ( MOVING AVERAGE)

اولا من اهم استخداماته انه يؤكد الترند وهل هو هو up trend او down trend نقصد بذلك لو كان شكل الترند يقول انه صاعد نراجع الكتوسط الحسابي هل يؤكد هذا الكلام ام يسير العكس مثلا هل هناك اختراق لمتوسط 50 يوم لمتوسط 200 يوم الذي يدل على تاكيد ان هناك تغير حدث في الترند الخاص بالسهم ام لا

ومن المعروف ان السهم يعطي ثلاث انواع من الحركة او الترند يتبعه فيها المتوسط الحسابي وهي

1 - (UP TREND ) ومعناه ان السهم والمتوسط يتحركان من اسفل ويصعدان لاعلى

2 - (DOWN TREND ) ومعناه ان السهم والمتوسط يتحركان من اعلى لاسفل

3 - ( TRADING RANGE ) عندما يتحرك المتوسط الى اعلى والى اسفل ولايستقر على شكل معين وكثير التذبذب هذا النوع من المتوسط غير مرغوب فيه ولايعتمد عليه

دائما المتوسط الحسابي تابع لحركة السهم اذا ارتفع تجده اعلى السهم ولذلك دائما يقال ان المتوسط يتبع حركة السهم وليس السهم الذي يتبع المتوسط

اولا

وتعتبر هذه الفائدة (تحديد الترند وتاكيده ) من اهم فوائد المتوسط الحسابي لانها تحدد اتجاه حركة السهم التي يجب الالتزام بها ولاتسيير عكسها لان ذلك من الامور الخطيرة الخطيرة التي ممكن يرتكبها المستثمر وكذلك يجب عدم المخاطرة عند نقاط تقلب المتوسط حيث ممكن يعطي اشارات كاذبة وخاصة اذا كان هناك مؤشرات اخرى تعطي مؤشرات عكس المؤشرات التي يعطيها المتوسط الحسابي

كلما كان المتوسط طويل المدة كلما كان مناسب للسهم كثير التذبذب وذلك حت نحصل على خط متوسط هاديء يمكن الاستفادة منه

وطول المتوسط الحسابي ليس محدد باطوال معينة ولكن هناك اطوال يمكن الاستفادة منها

21-50-89-150-200 يوم

10-30-40 اسبوع

اذا اخترنا متوسط حسابي وكانت الفترة الزمنية هي يوم يسمى متوسط حسابي يومي

(DMA) وكذلك لو اسبوع يسمى متوسط حسابي اسبوعي ويتم التغير من يومي لاسبوعي بالقسمة على 5 لان عدد ايام عمل الاسبوع هي خمسة ايام والتغير الشهري بالقسمة على 21 لان عدد ايام عمل الشهر 21 يوم

ويجب التجريب والمحاولة اكثر من مرة للحصول على الطول المناسب الذي ينسجم مع حركة السهم ويعبر عنه

ملاحظة اذا كان الهدف مضاربة متوسط 50 مناسب اما اذا كان استثمار متوسط 50 مع 200 يكون مناسب

ثانيــــــــا

الفائدة الثانية هي (PRICE location) او تحديد سعر السهم عند نقطة معينة

وهو يعني هل سعر السهم عند نقطة معينة من التشارت او زمن معين يعتبر اعلى ام اقل من السعر المتوقع للسهم من خلال المستثمرين خلال الايام السابقة والذي يدل عليه المتوسط الحسابي فمعنى ذلك ان السعر للسهم اعلى من المتوسط الحسابي والذي يعبر عن متوسط تقييم المستثمرين للسهم خلال الفترة السابقة واذا كان تحت المتوسط الحسابي معناه العكس

لذلك عندما يرتفع منحنى سهم ويلامس خط المتوسط الحسابي معناه انه رجع الى متوسط سعره المتوقع من قبل المستثمرين ولكن لو لخترق هذ المتوسط معناه انه ينوي ان يزيد عن السعر المتوقع الى اعلى وهذه النقطة تعتبر نقطة شراء للسهم والعكس ان حاول اختراق المتوسط لاسفل تعتبر نقطة بيع ونفس الكلام يمكن قوله عندما يخترق متوسط حسابي قصير ل50 يوم النتوسط الحسابي الطويل او البطيء 200 يوم متجها لاعلى او اسفل انظر الرسم

ثالثـــــــــــــا

الفائدة الثالثة تحديد نقاط الدعم والمقاومة حيث يعتبر المتوسط الحسابي من اهم فوائده انه يعطي نقاط دعم ومقاومة قوية يستعين بها المحللين في توقع سلوك السهم في المستقبل

فاذا كان المتوسط الحسابي اسفل السهم فانه يعطي نقاط دعم واذا كان فوق السهم فانه يعطي نقاط مقاومة ولكن اختلف المحللون في اطوال المتوسطات التي يمكن الاعتماد عليها لكن من اشهر الاطوال 40 يوم و 50 يوم كما في الرسم

في النهاية نخرج باهم استخدامات المتوسط الحسابي وهي كالتالي1- استخدام متوسط 40يوم او 50 يوم في تحديد نقاط الدعم والمقاومة للسهم

2- ملاحظة عملية اختراق متوسط 50 يوم لمتوسط 200 يوم والتي تدل على البولش والبيرش

3- التعرف من متوسط 40 يوم على قيمة السهم الحقيقية وهل هو الان عالي ام منخفض

http://sa.investing.com/education/تعلم-التحليل-الفني/المتوسط-الحسابي-1175

المتوسط الحسابي (moving average) يعتبر هذا المؤشر من اقوى المؤشرات الموجودة وترجع قوته وضخامته في ضخامة العدد الذي يستخدمه من المستثمرين والمضاربين لذلك يعتبر من المؤشرات التي تؤثر في التداول ويمكن الاعتماد على نتائجها ويوجد انواع كثيرة من ال moving averages) ولكن اشهر نوعين هما

1 - المتوسط الحسابي البسيط (SMA)

2- المتوسط الحسابي الاسي (EMA)

وسنتناولهم الان بشيء من التفصيل

اولا المتوسط الحسابي البسيط (SMA) وهذه الكلمة اختصار ل (SIMPLE MOVING AVERAGE) ويتم الحصول عليه من متوسط اغلاق سعر السهم لمدة معينة من الايام ثم قسمة هذه القيمة على عدد الايام متوسط خمسين يوم مثلا يعني مجموع سعر اغلاق خمسي يوم سابقةلهذا اليوم وقسمتها على خمسين

ثانيا المتوسط الحسابي الاسي (EMA) وهي اختصار ل (EXPONETIAL MOVING AVERAGE) وهو يختلف عن (SMA) انه يتم حسابه بمعادلات رياضية معينة يتم عمل وزن او تعظيم في القيمة لفيمة سعر اخر يوم من التداول لانه يدل على احدث اغلاق للقيمة وبالتالي يبين اقرب حركة للسعر

استخدمات وفوائد ال ( MOVING AVERAGE)

اولا من اهم استخداماته انه يؤكد الترند وهل هو هو up trend او down trend نقصد بذلك لو كان شكل الترند يقول انه صاعد نراجع الكتوسط الحسابي هل يؤكد هذا الكلام ام يسير العكس مثلا هل هناك اختراق لمتوسط 50 يوم لمتوسط 200 يوم الذي يدل على تاكيد ان هناك تغير حدث في الترند الخاص بالسهم ام لا

ومن المعروف ان السهم يعطي ثلاث انواع من الحركة او الترند يتبعه فيها المتوسط الحسابي وهي

1 - (UP TREND ) ومعناه ان السهم والمتوسط يتحركان من اسفل ويصعدان لاعلى

2 - (DOWN TREND ) ومعناه ان السهم والمتوسط يتحركان من اعلى لاسفل

3 - ( TRADING RANGE ) عندما يتحرك المتوسط الى اعلى والى اسفل ولايستقر على شكل معين وكثير التذبذب هذا النوع من المتوسط غير مرغوب فيه ولايعتمد عليه

دائما المتوسط الحسابي تابع لحركة السهم اذا ارتفع تجده اعلى السهم ولذلك دائما يقال ان المتوسط يتبع حركة السهم وليس السهم الذي يتبع المتوسط

اولا

وتعتبر هذه الفائدة (تحديد الترند وتاكيده ) من اهم فوائد المتوسط الحسابي لانها تحدد اتجاه حركة السهم التي يجب الالتزام بها ولاتسيير عكسها لان ذلك من الامور الخطيرة الخطيرة التي ممكن يرتكبها المستثمر وكذلك يجب عدم المخاطرة عند نقاط تقلب المتوسط حيث ممكن يعطي اشارات كاذبة وخاصة اذا كان هناك مؤشرات اخرى تعطي مؤشرات عكس المؤشرات التي يعطيها المتوسط الحسابي

كلما كان المتوسط طويل المدة كلما كان مناسب للسهم كثير التذبذب وذلك حت نحصل على خط متوسط هاديء يمكن الاستفادة منه

وطول المتوسط الحسابي ليس محدد باطوال معينة ولكن هناك اطوال يمكن الاستفادة منها

21-50-89-150-200 يوم

10-30-40 اسبوع

اذا اخترنا متوسط حسابي وكانت الفترة الزمنية هي يوم يسمى متوسط حسابي يومي

(DMA) وكذلك لو اسبوع يسمى متوسط حسابي اسبوعي ويتم التغير من يومي لاسبوعي بالقسمة على 5 لان عدد ايام عمل الاسبوع هي خمسة ايام والتغير الشهري بالقسمة على 21 لان عدد ايام عمل الشهر 21 يوم

ويجب التجريب والمحاولة اكثر من مرة للحصول على الطول المناسب الذي ينسجم مع حركة السهم ويعبر عنه

ملاحظة اذا كان الهدف مضاربة متوسط 50 مناسب اما اذا كان استثمار متوسط 50 مع 200 يكون مناسب

ثانيــــــــا

الفائدة الثانية هي (PRICE location) او تحديد سعر السهم عند نقطة معينة

وهو يعني هل سعر السهم عند نقطة معينة من التشارت او زمن معين يعتبر اعلى ام اقل من السعر المتوقع للسهم من خلال المستثمرين خلال الايام السابقة والذي يدل عليه المتوسط الحسابي فمعنى ذلك ان السعر للسهم اعلى من المتوسط الحسابي والذي يعبر عن متوسط تقييم المستثمرين للسهم خلال الفترة السابقة واذا كان تحت المتوسط الحسابي معناه العكس

لذلك عندما يرتفع منحنى سهم ويلامس خط المتوسط الحسابي معناه انه رجع الى متوسط سعره المتوقع من قبل المستثمرين ولكن لو لخترق هذ المتوسط معناه انه ينوي ان يزيد عن السعر المتوقع الى اعلى وهذه النقطة تعتبر نقطة شراء للسهم والعكس ان حاول اختراق المتوسط لاسفل تعتبر نقطة بيع ونفس الكلام يمكن قوله عندما يخترق متوسط حسابي قصير ل50 يوم النتوسط الحسابي الطويل او البطيء 200 يوم متجها لاعلى او اسفل انظر الرسم

ثالثـــــــــــــا

الفائدة الثالثة تحديد نقاط الدعم والمقاومة حيث يعتبر المتوسط الحسابي من اهم فوائده انه يعطي نقاط دعم ومقاومة قوية يستعين بها المحللين في توقع سلوك السهم في المستقبل

فاذا كان المتوسط الحسابي اسفل السهم فانه يعطي نقاط دعم واذا كان فوق السهم فانه يعطي نقاط مقاومة ولكن اختلف المحللون في اطوال المتوسطات التي يمكن الاعتماد عليها لكن من اشهر الاطوال 40 يوم و 50 يوم كما في الرسم

في النهاية نخرج باهم استخدامات المتوسط الحسابي وهي كالتالي1- استخدام متوسط 40يوم او 50 يوم في تحديد نقاط الدعم والمقاومة للسهم

2- ملاحظة عملية اختراق متوسط 50 يوم لمتوسط 200 يوم والتي تدل على البولش والبيرش

3- التعرف من متوسط 40 يوم على قيمة السهم الحقيقية وهل هو الان عالي ام منخفض

http://sa.investing.com/education/تعلم-التحليل-الفني/المتوسط-الحسابي-1175

الرئيسية

»

مؤشر العزم أو التسارع Momentum

مؤشر العزم أو التسارع Momentum

Tuesday, January 12, 2016 - 16:30

File Download:

Attachment Size

Momentum.rar 676 bytes

Momentum.rar 676 bytes

يمكنك تحميل المؤشر واضافته الى برنامج ميتا تريدر 4

نوع المؤشر:مؤشر زخم

فكرة المؤشر وطريقة استخدامة:

- هو مؤشر فنى يقيس معدل التغير "الزخم " فى حركة الاسعار ,فإذا كان نطاق التداول لفترة زمنية معينة اعلى منه فى الفترة الزمنية السابقى فيتغير ذلك زيادة فى معدل التغير "الزخم" ومن ثم يرتفع المؤشر , والعكس صحيح فإذا كان نطاق التداول للفترة الزمنية اقل من نطاق الفترة الزمنية السابقة فيتعتبر ذلك انخفاض فى معدل التغير ويؤدى هذا الى قراءة اقل على المؤشر ويتحرك المؤشر حول خط الـ100.

-بسبب طريقة حساب المؤشر (معدل التغير) فهو مؤشر قائد للسعر. فعلى سبيل المثال لو تحرك السعر من2الى6 الى9 الى 11 فهذا إرتفاع في السعر ولكن بمعدل تغير أقل فقدان الزخم وهذا يؤدى الى انعكاس مؤشرات الزخم قبل انعكاس الفعلى للسعر.

- تعمل مؤشرات الزخم بشكل مثالى عندما يتحرك السوق بشكل جاانبى وتفشل فى توقع نقاط إنعكاس السعر عندما يكون السوق فى حالة إتجاهيه.

- تصل مؤشرات "الزخم" الى حالة التشبع الشرائى عند وصولها الى مستوى مرتفع مقارنة بقمم سابقة وهذا يعنى ان السوق مستعد للهبوط.