الشمعدانات

31 من كانون الثاني 2017

https://ar.trade-leader.com/articles/candlestick-analysis

ينقسم التحليل المالي إلى أمرين:

أنواع الإشارات

الأنماط الصاعدة

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير النجم الصاعد.

الابتلاع الصاعد

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير خط الثقب الصاعد.

الملقط السفلي

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير قاع الملقط.

أنماط هبوطية

عندما ترى هذا: قم بالبيع في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير نجمة المساء الهابطة.

ملقط علوي

عندما ترى هذا: بعد أن يكون لديك شمعتان تفيان بمعايير قمة الملقط ، قم بالبيع عند افتتاح الشمعة التالية مع أمر إيقاف حماية وقائي بحوالي 15 نقطة وراء قمم الفتيل.

جدول المحتويات

الصفحات في الفئات

العلامات

31 من كانون الثاني 2017

https://ar.trade-leader.com/articles/candlestick-analysis

ينقسم التحليل المالي إلى أمرين:

- قراءة المخططات

- قراءة الأخبار

- هناك العديد من أنواع المخططات ، حيث تعد مخططات الشموع اليابانية هي الأكثر شيوعًا.

- يتكون هذا الرسم البياني من العديد من عصي الشموع المملوءة والفارغة (الحمراء والخضراء) المصطفة الواحدة تلو الأخرى

- تمنحك كل شمعة معلومات مفصلة حول حركة السعر خلال فترة زمنية محددة.

- في الواقع ، تعتبر الشموع اليابانية هي أفضل طريقة لتصور صعود وهبوط السعر ، بحيث يمكنك تحديد الفرص المحتملة للشراء أو البيع.

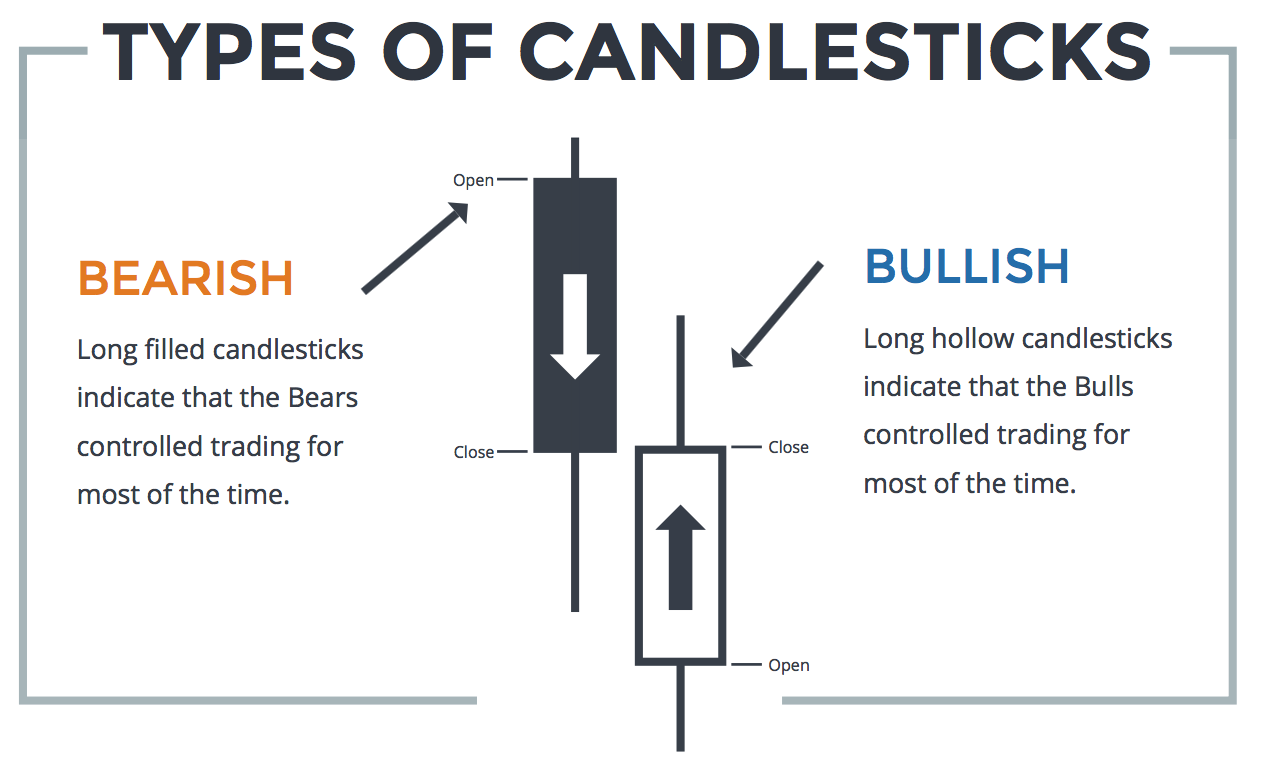

- تتكون كل شمعدان من جسم به ذيل أو ذيلان يبرزان منه

- يشير الجسم إلى النطاق بين أسعار الفتح والإغلاق لإطار زمني محدد وتمثل الظلال أعلى وأدنى مستويات الأسعار التي تم الوصول إليها في الفترة الزمنية المحددة

- من السهل قراءة مخططات الشموع اليابانية

- تظهر الشمعة المملوءة (الحمراء) أن السعر ينخفض

- يمثل الفارغ (الأخضر) زيادة في السعر

- إذا كنت تنظر إلى مخطط 10 دقائق ، فإن كل شمعة تمثل فترة زمنية عشر دقائق

- نرى شمعة فارغة (خضراء) عندما يكون سعر الفتح أقل من سعر الإغلاق

- إذا أغلق السعر أقل من الفتح ، فإن الشمعة مملوءة (حمراء)

أنواع الإشارات

- تعتبر مخططات الشموع ممتازة لتحديد نقاط تحول السوق

- بالنظر إلى الأنماط التي تنشئها الشموع ، يمكنك غالبًا تخمين أن سوقًا معينًا على وشك الاستمرار في اتجاهه الحالي أو عكسه

- تسمى الأنماط التي تظهر أن السوق قد يغير اتجاهه أنماط الانعكاس

- هبوطي: يشير إلى التغيير من الاتجاه الصعودي إلى الاتجاه الهبوطي ويجب أن يُنظر إليه على أنه إشارة للبيع

- صاعد: أظهر أن السعر الذي كان في تناقص من المرجح أن يبدأ في الارتفاع وعلينا الشراء

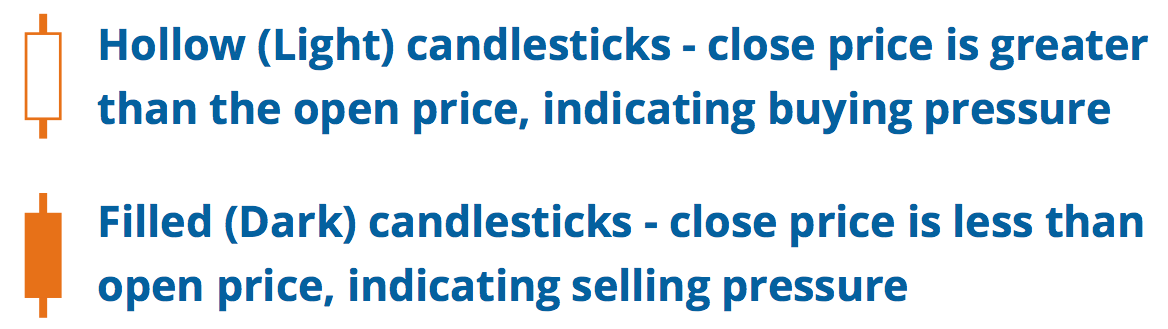

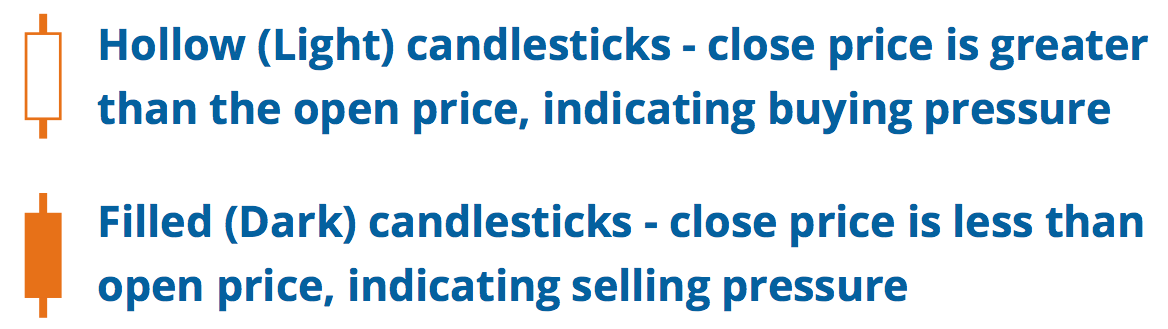

- تعتبر العلاقة بين الفتح والإغلاق معلومات حيوية وتشكل جوهر الشمعدانات.

- تشير الشمعدانات المجوفة ، حيث يكون الإغلاق أكبر من الفتح ، إلى ضغط الشراء.

- تشير الشمعدانات المملوءة ، حيث يكون الإغلاق أقل من الفتح ، إلى ضغط البيع.

الأنماط الصاعدة

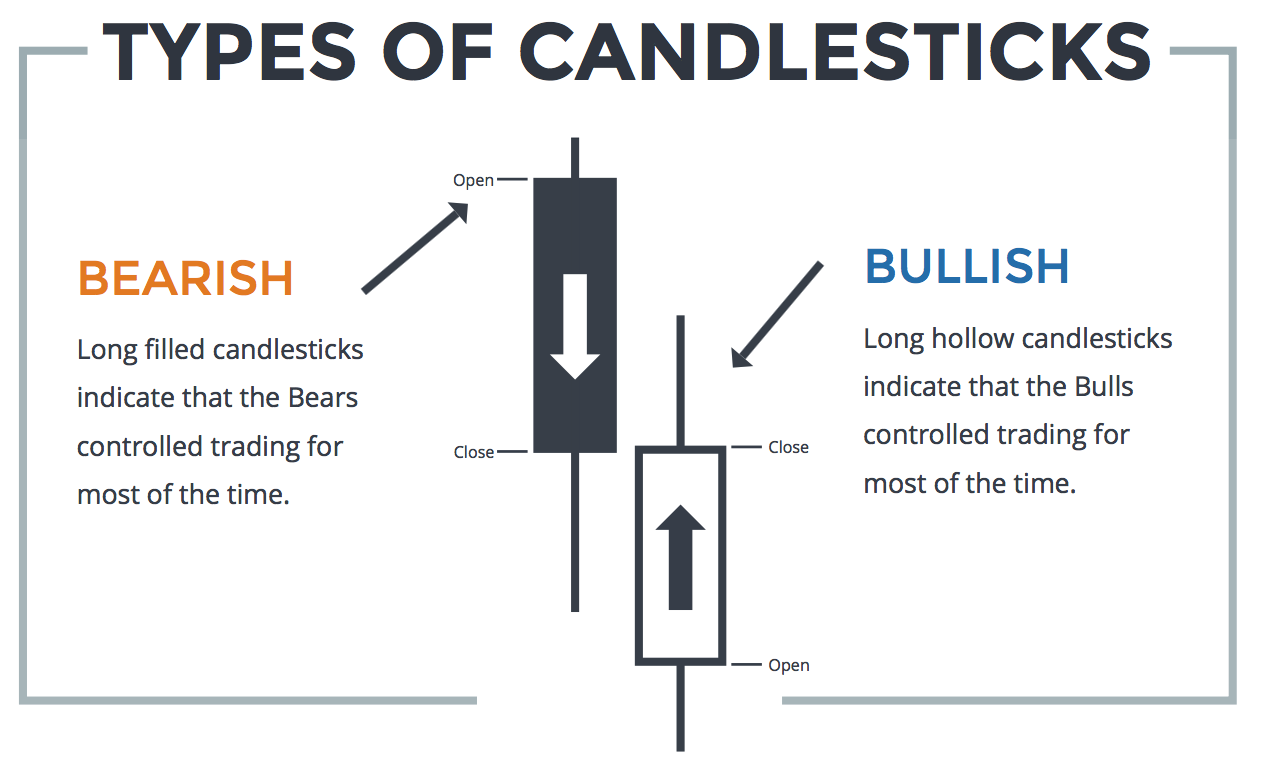

- تشير الشمعدانات الصعودية إلى أن السوق يتحرك في اتجاه صعودي.

- بمجرد حصولك على الشمعة الصعودية ، ألق نظرة على الجسم.

- كلما زاد حجم الجسم ، زادت حركة السعر الصعودية لتلك النقطة المحددة من الوقت.

- من الناحية المثالية ، تريد تحديد شمعدان كامل الجسم بفتائل صغيرة.

- الفتائل الصغيرة تعني أعلى وأدنى سعر.

- كلما كان الفتيل أصغر ، قلت تقلبات حركة السعر خلال تلك الفترة الزمنية.

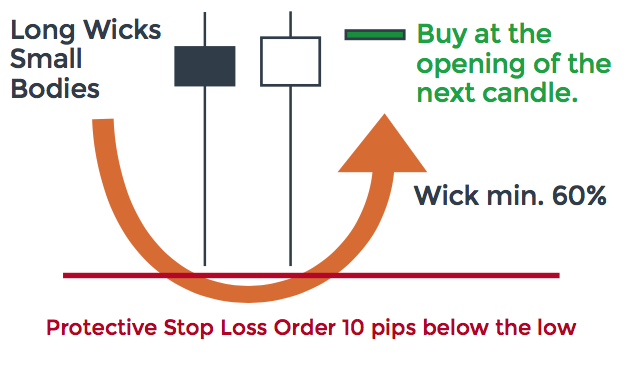

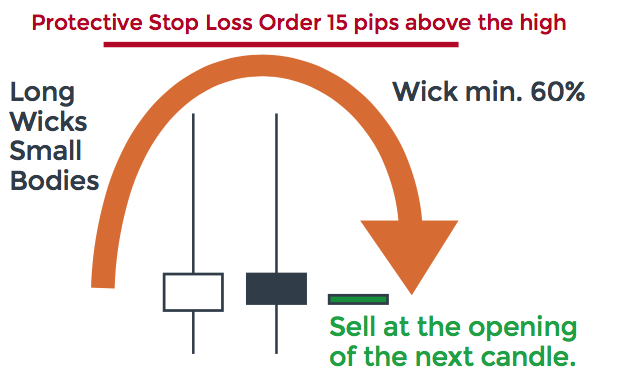

- الأجسام الصغيرة ذات الفتائل الكبيرة تعني التردد والقتال من أجل السيطرة.

- الأجسام الكبيرة ذات الفتائل الصغيرة تعني أن مجموعة واحدة تسيطر على السوق لتلك الفترة الزمنية المحددة.

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير النجم الصاعد.

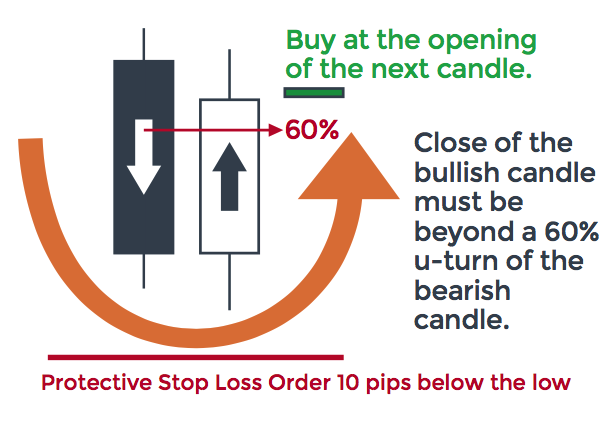

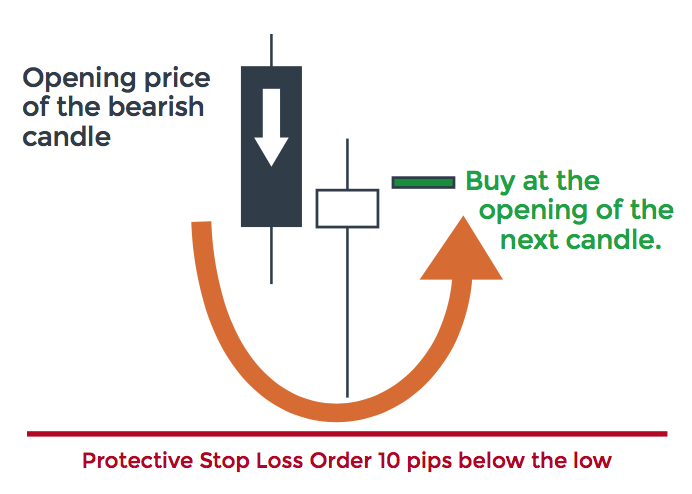

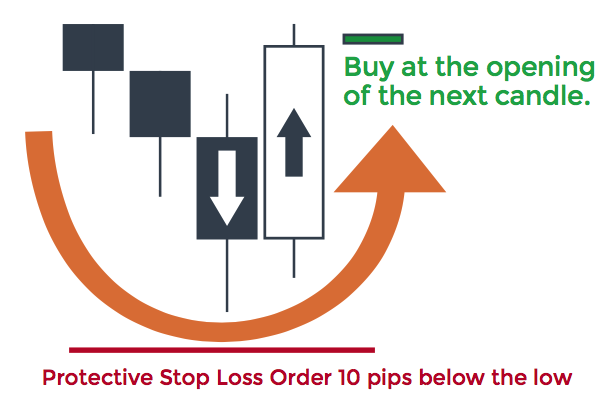

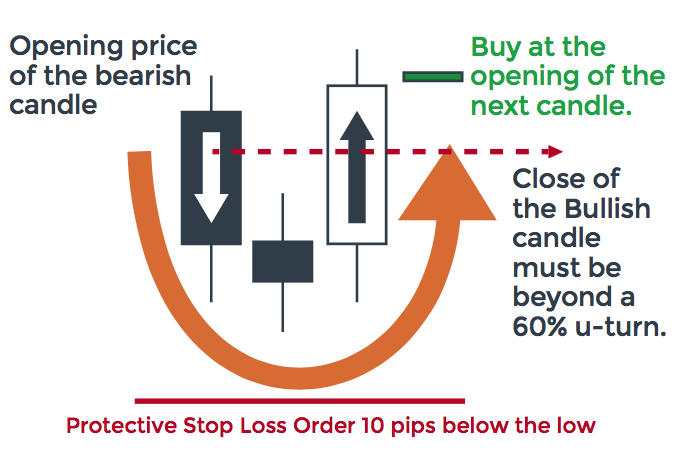

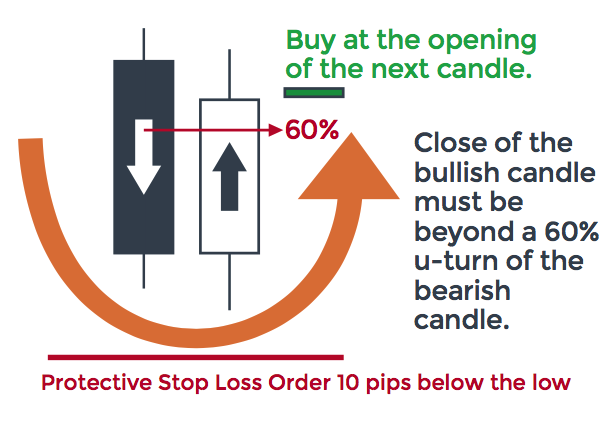

الابتلاع الصاعد

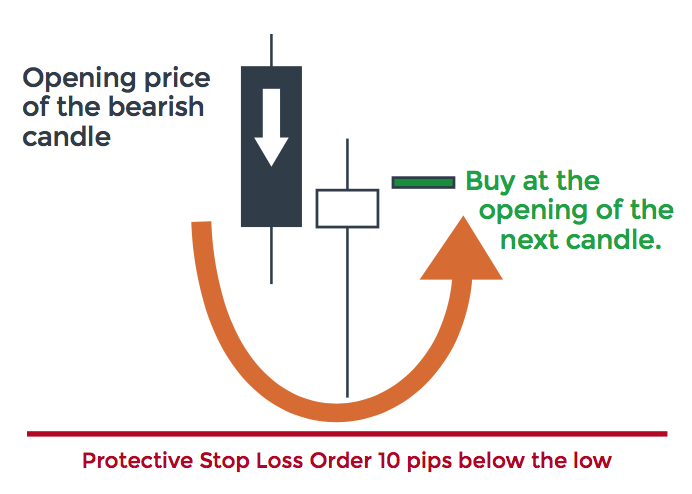

- يتكون Bullish Engulfing من شمعة مملوءة متبوعة بشمعة فارغة تغمر الشمعة المملوءة بالكامل

- هذا النمط هو مؤشر على نقطة تحول في السوق

- بكلمات بسيطة: "من المحتمل أن يبدأ السوق في الصعود ويمكنك الشراء"

- يكون المؤشر أقوى إذا ابتلعت الشمعة الفارغة شمعتين أو ثلاث شموع مملوءة

- بعد ظهور شمعة الابتلاع الصعودي في اتجاه الاتجاه ، قم بالشراء عند افتتاح الشمعة التالية بأمر وقف خسارة وقائي بحوالي 10 نقاط وراء أدنى مستويات الفتائل.

- اسم هذه الشمعة واضح إلى حد كبير

- ستتعرف على المطرقة بجسمها القصير ، وظلها السفلي الذي يبلغ طوله ضعف أو ثلاثة أضعاف طول الجسم ، وظل علوي أقصر أو ظل الآن على الإطلاق

- عادة ما تكون المطرقة مؤشرًا واضحًا على انخفاض السعر الذي يعكس اتجاهه الذي بدأ في الارتفاع حتى تتمكن من الشراء ، ولكن فقط لكي تكون آمنًا ، يمكنك دائمًا انتظار تأكيد إضافي

- مثل هذا التأكيد هو إغلاق شمعة فارغة فوق فتحة المطرقة على سبيل المثال

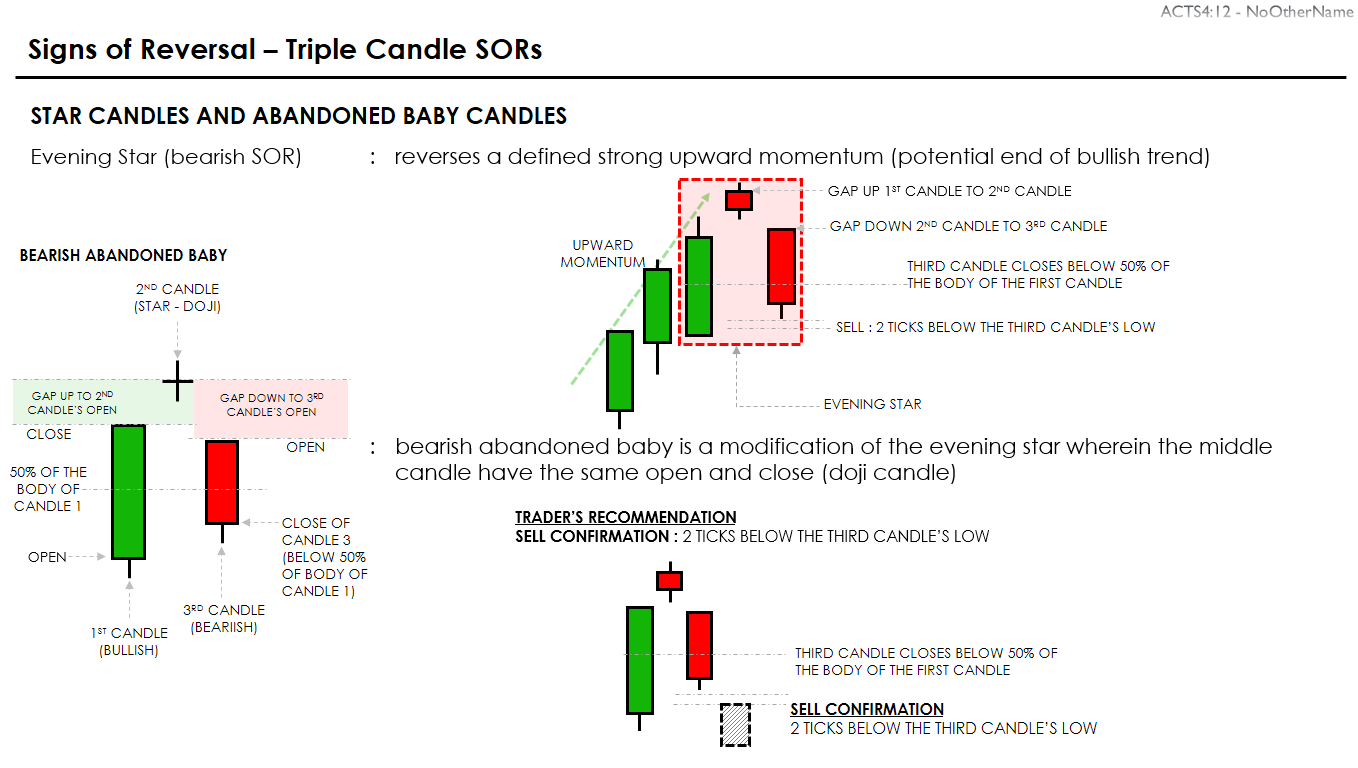

- يظهر هذا النمط عندما تكون هناك حركة طفيفة في السوق ويتكون من ثلاث شمعات: شمعة ممتلئة ، تليها شمعة دوجي ، متبوعة بشمعة فارغة تغلق بعد منتصف الشمعة الأولى

- إذا كانت الشمعة الفارغة أطول من الشمعة المملوءة ، فإن الإشارة تكون أكثر موثوقية

- يعد اكتشاف الصباح Doji Star إشارة للشراء

- عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير نجمة الصباح الصاعد.

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير خط الثقب الصاعد.

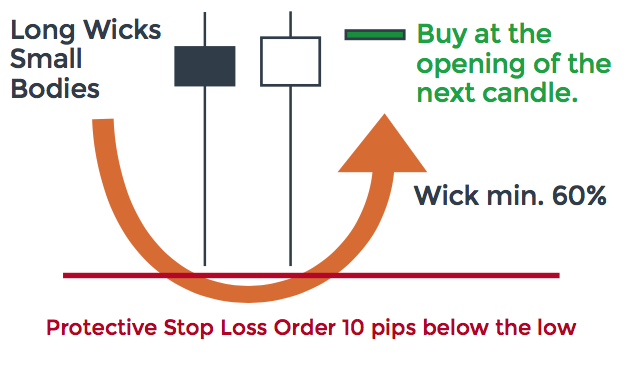

الملقط السفلي

عندما ترى هذا: قم بالشراء في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير قاع الملقط.

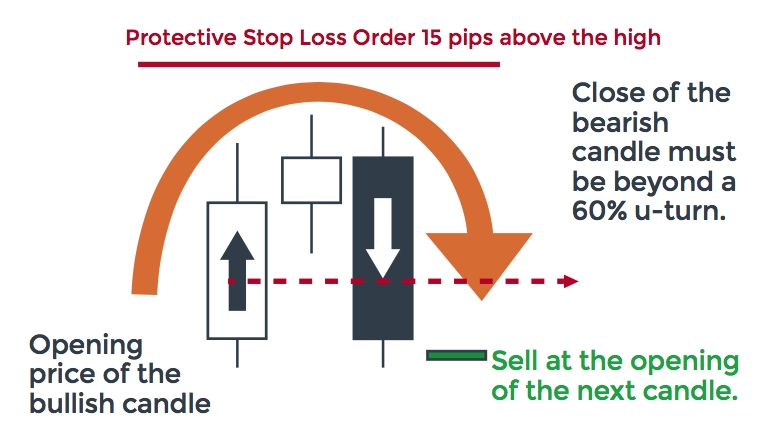

أنماط هبوطية

- تشير الشمعدانات الهابطة إلى أن السوق يتحرك في اتجاه هبوطي.

- بمجرد تحديد شمعة هبوطية ، تأكد من أنها تتبع نفس نسبة الجسم إلى الفتيل كما في الشمعدانات الصعودية.

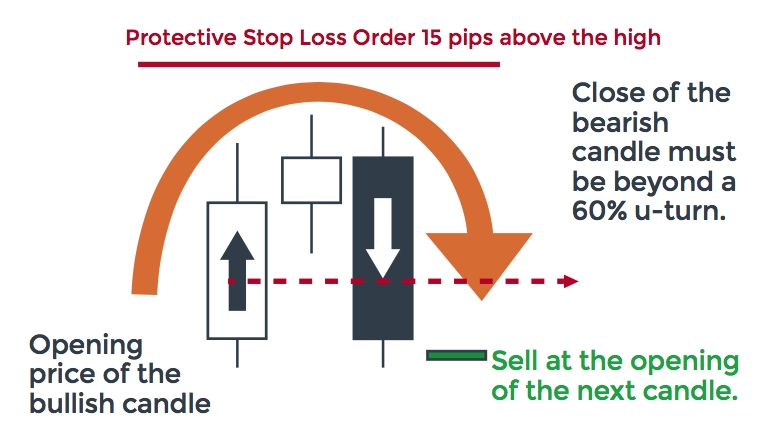

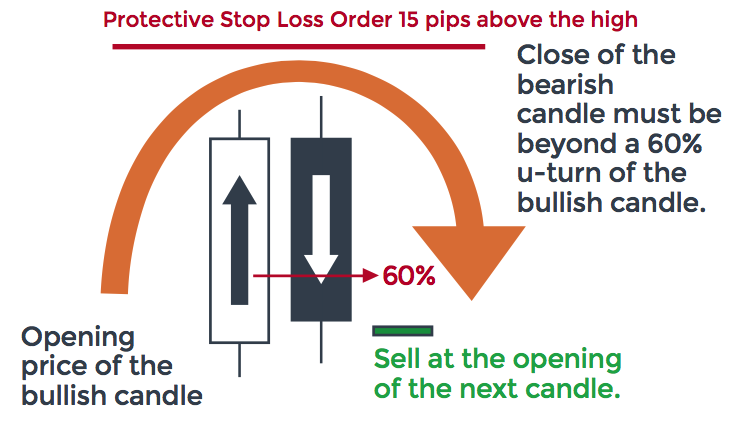

الابتلاع الهبوطي - هذه الأنماط هي عكس الاتجاه الصعودي

- شمعة فارغة مغمورة بالكامل بشمعة مملوءة

- عندما تكتشف ذلك ، يمكنك البيع لأن البائعين في السوق ربما تمكنوا من التغلب على المشترين وقد ينعكس اتجاه السعر

- عندما ترى هذا: بعد ظهور الشمعة الهابطة الابتلاع في اتجاه الاتجاه ، قم بالبيع عند افتتاح الشمعة التالية بأمر وقائي لوقف الخسارة بحوالي 15 نقطة وراء ارتفاع الفتيل .

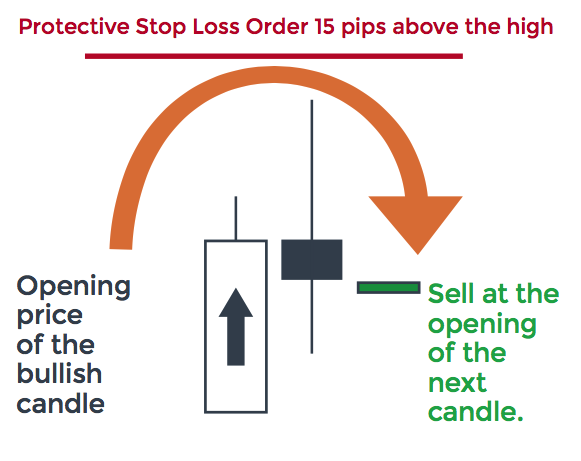

- يظهر Dark Cloud Cover قبل أن ينخفض السعر

- شمعة طويلة فارغة متبوعة بشمعة ممتلئة تفتح عند مستوى مرتفع جديد وتغلق أسفل منتصف الشمعة الفارغة

- ضع في اعتبارك أنه عند تداول العملات ، نادرًا ما تفتح شمعة ثانية عند ارتفاع جديد ، لذلك تفتح الشمعة المملوءة عادة عند مستوى إغلاق الشمعة الفارغة

- بمجرد رؤية هذا النمط ، يمكنك المضي قدمًا والبيع ، أو يمكنك الانتظار حتى يتم تشكيل شمعة مملوءة أخرى أصغر وتأكيد Dark Cloud Cover

- عندما ترى هذا: قم بالبيع في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير تكوين غطاء السحب الداكن الهابط.

- نجمة الهبوط الهابط عبارة عن عصا شمعة مملوءة بجسم صغير وظل علوي طويل وظل سفلي قصير

- عندما يظهر في نهاية الاتجاه الصعودي ، فإنه يوضح لك أنه يمكنك البيع ، حيث أن السعر الذي كان يرتفع حتى تلك النقطة قد يبدأ في الانخفاض بدلاً من ذلك

- عندما ترى هذا: قم بالبيع في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير النجم الهابط.

عندما ترى هذا: قم بالبيع في اتجاه الاتجاه عند افتتاح الشمعة التالية أو عندما يفي بمعايير نجمة المساء الهابطة.

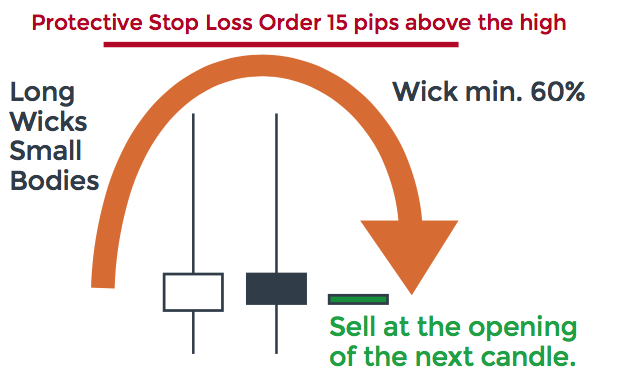

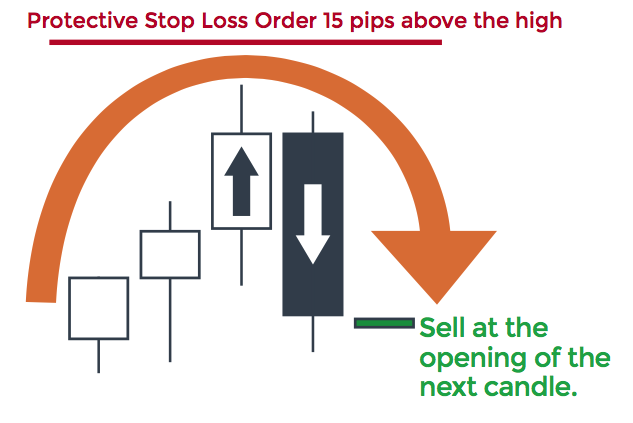

ملقط علوي

عندما ترى هذا: بعد أن يكون لديك شمعتان تفيان بمعايير قمة الملقط ، قم بالبيع عند افتتاح الشمعة التالية مع أمر إيقاف حماية وقائي بحوالي 15 نقطة وراء قمم الفتيل.

جدول المحتويات

الصفحات في الفئات

العلامات