استخدامات مؤشر الماكد MACD

وقت القراءة: 20 دقائق

سوف تقدم هذه المقالة شرحاً لما هو مؤشر الماكد (MACD Indicator)، و ستستكشف الميزات المختلفة لمؤشر ماكد MACD، و كيفية المضاربة مع مؤشر الماكد MACD، و كيفية أداء التداول اليومي باستخدام مؤشر ماكد MACD، و إختراقات ماكد MACD، و أنماط مؤشر الماكد MACD، و المزيد!

مؤشر الماكد MACD هو مؤشر يسمح بتنوع كبير في التداول. يمكننا استخدام MACD من أجل:

- تداول التباعد (Divergence)

- التداول خلال اليوم (Intraday Trading)

- تداول التقاطع ( Cross Trading)

- المضاربة (Scalping)

- الإختراق ( Breakouts)

- جمعه مع قناة أدميرال كيلتنر (MetaTrader 4 MT4SE)

- قراءة أنماط ماكد MACD

في هذه المقالة، ستتعلم أفضل إعدادات MACD للتداول اليومي و التأرجح.

ما هو مؤشر الماكد MACD؟

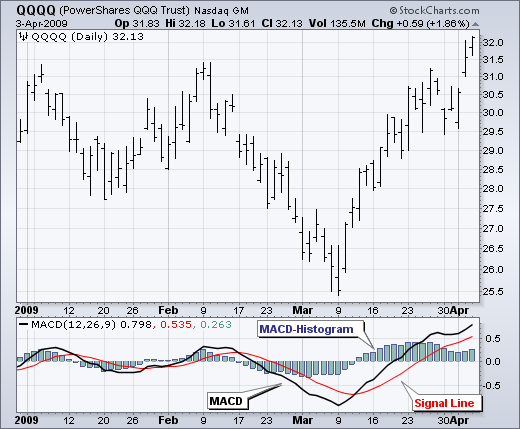

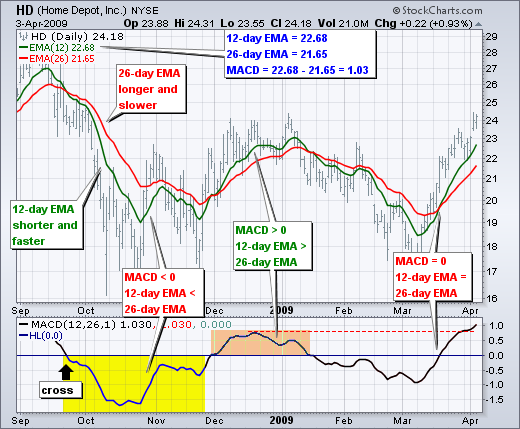

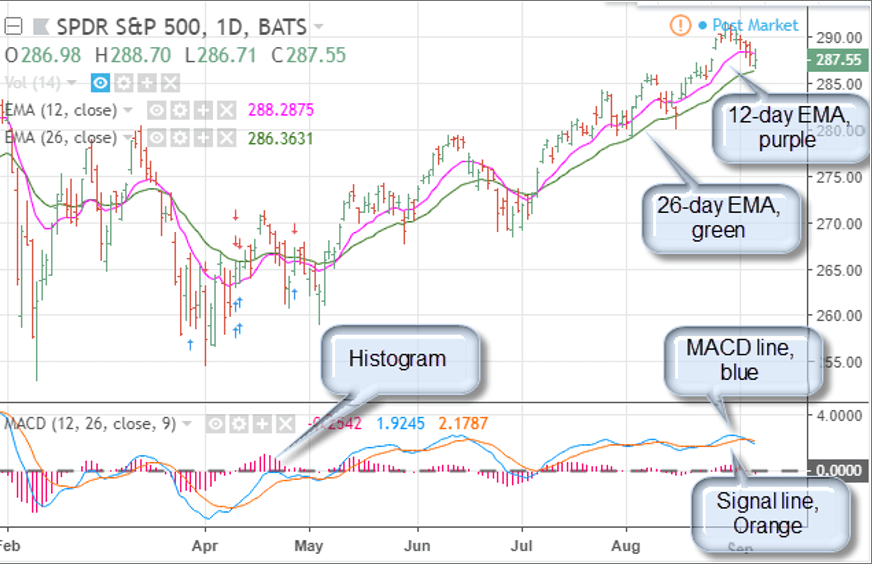

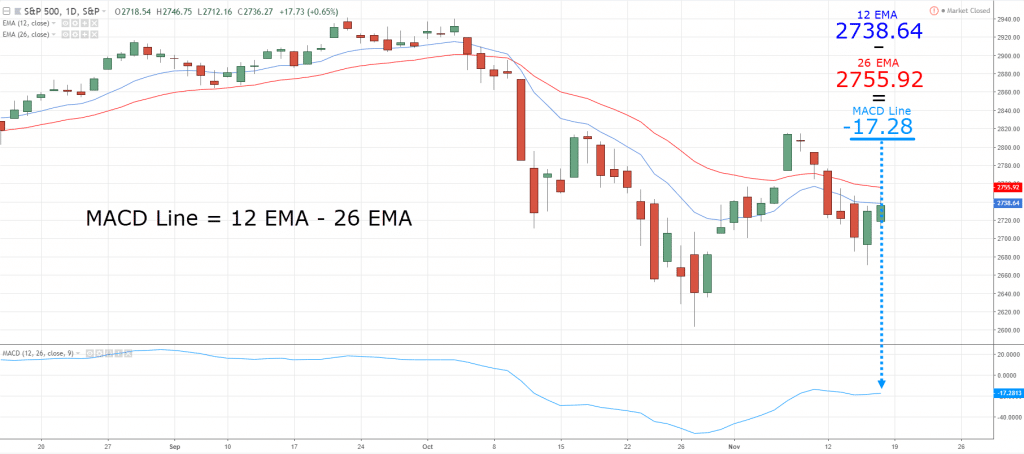

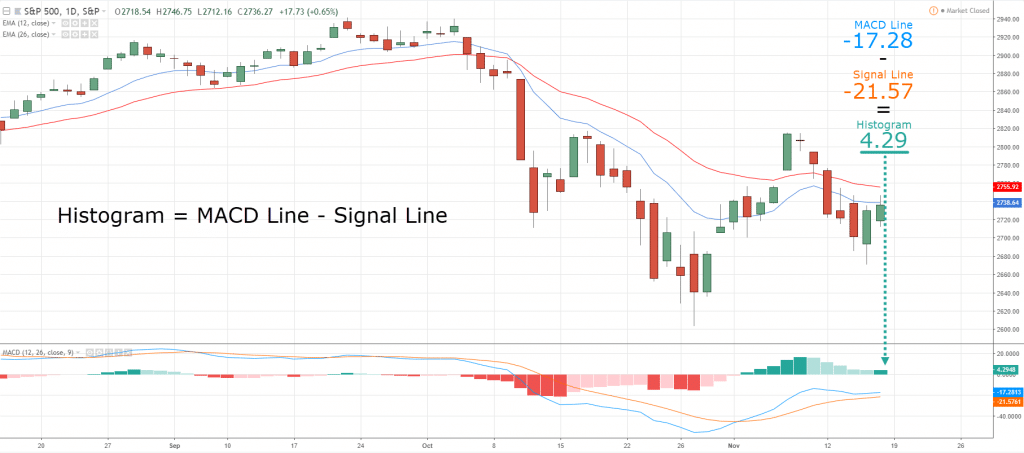

يعتبر مؤشر MACD و هو اختصار Moving Average Convergence Divergence اي تباعد و تقارب متوسط الحركة للتقارب. يعتبر مؤشر الماكد مؤشر زخم لتتبع الاتجاه، يظهر الاتجاه بين متوسطين متحركين (MA) للأسعار و يعتبر أحد اكثر المؤشرات الفنية استعمالاً في التحليل الفني للعملات و الاسهم و الاسواق المالية كافة. تم إنشاء MACD بواسطة Gerald Appeal في أواخر السبعينيات. يتم حساب صيغة مؤشر MACD بطرح متوسط الحركة المتزايد لمدة 26 يوماً (EMA 26) من متوسط الحركة المتزايد لمدة 12 يوماً (EMA 12).

يُعرف EMA لمدة 9 أيام لمؤشر MACD باسم خط الإشارة، والذي يتم رسمه أعلى مؤشر الماكد MACD، و عادةً ما يمثل معلمات لإشارات البيع و الشراء. هذا هو الإعداد الافتراضي. يمثل مؤشر الماكد أحد أفضل مؤشرات متابعة الاتجاه التي صمدت أمام اختبار الزمن. لا تحتاج إلى تنزيل مؤشر الماكد (MACD Indicator) بشكل منفصل، لأنه مدمج مسبقاً في منصة

(MetaTrader 4 (MT4.

المصدر: USD/CAD الرسم البياني للساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراًموثوقاً للأداء في المستقبل.

إصدار آخر من MACD Indicator هو ما يسمى بـ "مؤشر الماكد ذو الخطين"، و الذي يمكن دمجه أيضاً مع

استراتيجيات تداول رائعة. الفرق هو أن مؤشر ماكد MACD الافتراضي لميتاتريدر 4 يفتقر إلى خط الإشارة السريعة (بدلاً من إظهار خط الإشارة السريعة، فإنه يوفر لك رسم بياني منه).

بالنسبة للتداول، فإنه غير مناسب تماماً، إلا اذا كنت تستخدمه مع أدوات أخرى تعمل جنباً إلى جنب مع مؤشر الماكد نفسه. عندما يعبر متوسطي الحركة الأحمر و الأزرق مؤشر الماكد ذو الخطين، يكون مكافئًا لخط MA الاحمر ان يعبر الهيستوجرام الأخضر على MT4 MACD الافتراضي. لا يوجد تأخر بين كلا المؤشرين، حيث إن توقيتهما متماثل تماماً.

المصدر: مخطط GBPJPY - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

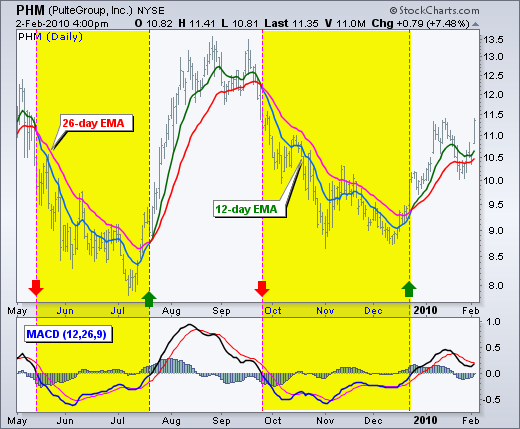

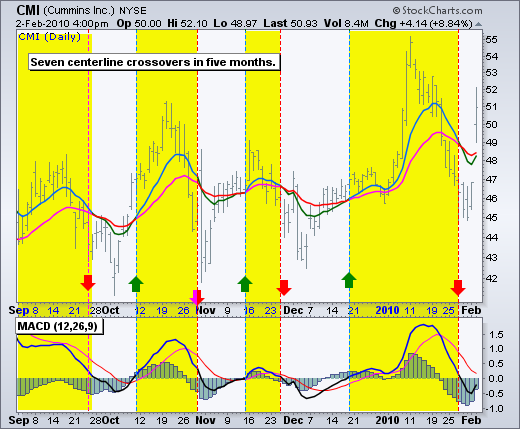

تباعد مؤشر الماكد - MACD Divergence

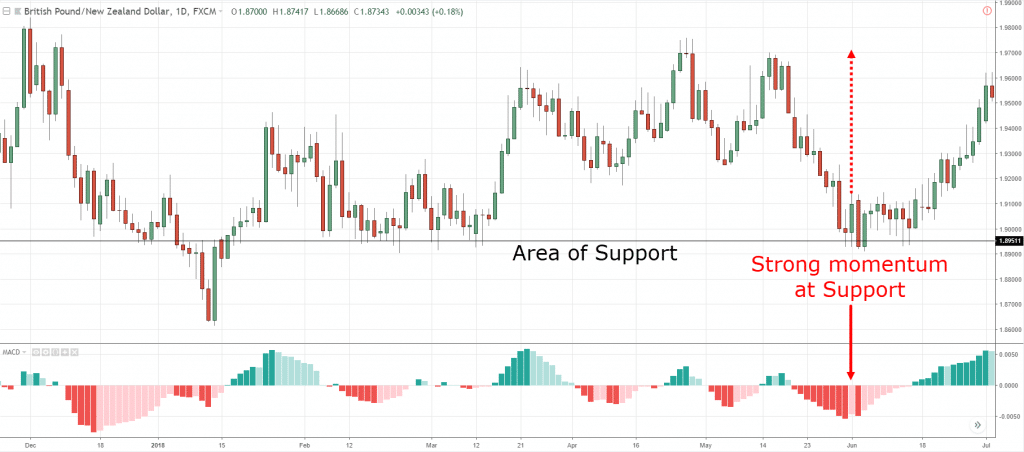

فهم تباعد و تقارب MACD مهم جداً. عندما يصل السعر إلى أدنى مستوى منخفض، إلا أن مؤشر الماكد يحقق انخفاضاً أعلى - نسميه التباعد الصعودي. إذا كان مؤشر الماكد يحقق ارتفاعاً منخفضاً، إلا أن السعر يحقق ارتفاعاً أعلى - نسميها التباعد الهابط. يحدث الاختلاف دائماً/تقريباً بعد حركة سعرية حادة الى الأعلى أو الأدنى. التباعد هو مجرد إشارة إلى أن السعر قد ينعكس، و عادة ما يتم تأكيده عن طريق كسر خط الاتجاه. المثال التالي هو تباعد تصاعدي مع اختراق خط الاتجاه المؤكد.

المصدر: مثال لكسر مؤكد - EUR/USD الرسم البياني للساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

المصدر: مثال على التباعد الهبوطي مع اختراق الاتجاه - مخطط الساعة EUR/USD - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

مؤشر الماكد MACD للتداول اليومي

يمكن استخدام MACD Indicator للتداول اليومي مع الإعدادات الافتراضية (12،26،9). إذا قمنا بتغيير الإعدادات إلى 24،52،9 ، فقد نقوم بإنشاء نظام تداول يومي مثير يعمل بشكل جيد على M30. يستخدم نظام التداول خلال اليوم المؤشرات التالية:

- (Smoothed Moving Average (SMMA) (Close ,365

- (MACD (24،52،9

- (28) Williams Percent Range

- (Admiral Pivot Point Indicator (D1

يتم تداول النظام في أطر زمنية مدتها 30 دقيقة، و هو مناسب لتداول

أزواج العملات الأجنبية الرئيسية مثل: EUR/USD ، GBP/USD ، USD/JPY ، USD/CHF ، AUD/USD ، و أزواج العملات الأخرى مثل: GBP/JPY ، AUD/JPY ، USD/JPY ، NZD/JPY ، و GBP/NZD.

المصدر: مخطط EUR / USD M30 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء المستقبلي.

قواعد التداول اليومي مع مؤشر الماكد هي على النحو التالي:

صفقات الشراء:

- يجب أن يكون السعر أعلى من SMMA

- يجب أن يكون مؤشر MACD أقل من خط الصفر 0

- يجب أن يكون نطاق ويليام ٪ يقطع -80 من الأسفل

صفقات البيع:

- يجب أن يكون السعر أقل من SMMA

- يجب أن يكون مؤشر MACD أعلى من خط 0

- يجب أن يكون نطاق ويليامز ٪ يقطع -20 من الأعلى.

كما ترون من الأمثلة أعلاه، يتم استخدام MACD بطريقة مختلفة تماماً عن ما قد تقرأه على الإنترنت. السبب في ذلك - هو أن مؤشر MACD هو مؤشر زخم كبير و يمكنه التعرف على الارتداد بطريقة رائعة. لا تنسى المبدأ الأساسي للتداول - في الاتجاه الصعودي، نشتري عندما ينخفض السعر؛ في الاتجاه الهبوطي، نبيع عندما بعد ارتفاع السعر. هذا هو بالضبط ما يحدده مؤشر MACD - متى يكون السعر جاهزاً للبيع و/أو الشراء. يجب أن يكون التداول باستخدام مؤشر الماكد أسهلاً بكثير بهذه الطريقة.

التداول باستخدام حساب تجريبي

لديك أيضاً القدرة على التداول بدون مخاطر من خلال

حساب تداول تجريبي. هذا يعني أنه يمكن للمتداولين تجنب تعريض رؤوس أموالهم للخطر، و يمكنهم اختيار متى يرغبون في الانتقال إلى الأسواق الحية. على سبيل المثال، يتيح حساب التداول التجريبي في Admiral Markets للمتداولين الوصول إلى أحدث بيانات السوق في الوقت الفعلي، و القدرة على التداول بالعملة الافتراضية، و الوصول إلى أحدث رؤى التداول من المتداولين الخبراء.

لفتح حساب تداول تجريبي مجاني، انقر فوق اللافتة أدناه!

مؤشر الماكد للمضاربة - MACD Scalping

مؤشر الماكد للمضاربة - MACD Scalping

تستخد استراتيجية المضاربة اللحظية هذه مؤشر الماكد في إعدادات مختلفة. إن الهدف من استخدام ماكد بهذه الطريقة هو التقاط اتجاه إطار زمني أطول لمضاربات لحظية ناجحة على 5 دقائق.

المؤشرات:

- EMA 34 (أزرق)

- EMA 55

- (MACD (34،89،34

- مؤشر ستوكاستيك (8،1،3 و 13،1،3)

- ضبط Admiral Pivot على H1 (يتطلب MT4SE)

الإطار الزمني: 5M

الأزواج: EUR /USD (التركيز) ، GBP/USD ، GBP/JPY ، USD/JPY ، EUR/JPY USD/CHF , AUD/USD

تداولات الشراء:

- يجب أن يكون 34 EMA الازرق أعلى من 55 EMA الاحمر

- يجب أن يكون مؤشر MACD أعلى من خط الصفر 0

- يجب أن يكون مؤشر ستوكاستيك (واحد منهم على الأقل) في منطقة ذروة البيع مؤخراً على مستوى 20 ، ويجب تقاطعه

- الهدف هو النقاط المحورية للساعة الواحدة لمؤشر Admiral Pivot

تداولات البيع:

- يجب أن يكون 34 EMA الأزرق أسفل 55 EMA الاحمر

- يجب أن يكون مؤشر MACD أقل من خط الصفر 0

- يجب أن يكون مؤشر ستوكاستيك (واحد منهم على الأقل) في منطقة ذروة البيع مؤخراً على مستوى 20، و يجب ان يتم تقاطعه

- الهدف هو النقاط المحورية للساعة الواحدة لمؤشر Admiral Pivot

وقف الخسارة:

توضع نقاط الوقف تحت نقاط دعم Admiral Pivot (لصفقات الشراء) أو أعلى من نقاط مقاومة Admiral Pivot (لصفقات البيع).

المصدر: مثال لصفقات - مخطط M5 EUR/USD - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء المستقبلي.

المصدر: مثال لصفقات الشراء - مخطط M5 GBP/JPY - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً على الأداء في المستقبل.

من الأفضل دائماً انتظار تراجع السعر إلى المتوسطات المتحركة قبل إجراء عملية تداول. ضع في اعتبارك أن Admiral Pivot سيتغير كل ساعة عند التعيين على H1. هذه ميزة واضحة لهذا المؤشر مقارنة بنقاط Pivot الأخرى. H1 Pivot أفضل استخدام

لإستراتيجية المضاربة اللحظية M5.

أفضل منصة لتطبيق استراتيجيات مؤشر الماكد

أفضل منصة تداول يمكنك تطبيق جميع المؤشرات التي تحتاجها للتداول هي الإصدار MT5 المطوّر و الحصري لدى Admiral Markets. توفر منصة التداول Metatrader Supreme Edition منصة تخطيط سهلة الاستخدام و التصفح. يمكن للمتداولين عرض مؤشر الماكد، و مجموعة واسعة من المؤشرات الفنية الأخرى، بما في ذلك Admiral Pivot و Keltner Channels على سبيل المثال لا للحصر.

يقدم المكون الإضافي Supreme Edition من Admiral Markets قائمة طويلة من الأدوات الإضافية التي لا تشكل جزءًا أساسياً من حزمة MetaTrader المعتادة. تشمل الميزات الإضافية، على سبيل المثال لا الحصر:

- Sentiment trader

- Mini terminal

- Trade terminal

- Tick chart trader

- Mrading simulator

- Mini charts

المخططات المصغرة مثالية لتحليل الإطار الزمني المتعدد، و حزمة مؤشر إضافية تتضمن نقاط Pivot و قناة كيلتنر.

انقر على اللافتة أدناه لتحصل على تجميل مجاني لمنصة Supreme Edition الخاصة بك!

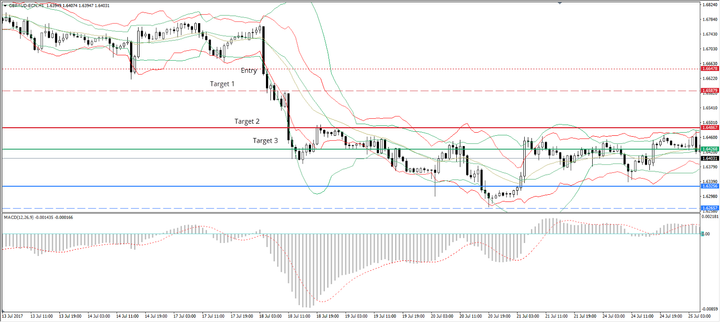

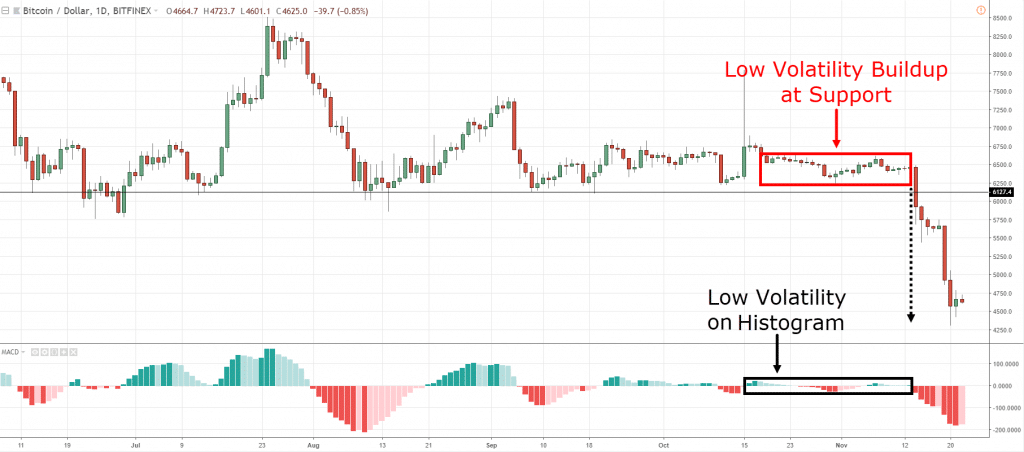

إختراقات ماكد - MACD Breakouts

إختراقات ماكد - MACD Breakouts

يتم استخدام اختراقات ماكد لتأكيد اختراقات Admiral Pivot في اتجاه الترند. بالنسبة لنظام الاختراق هذا، يتم استخدام ماكد (MACD) كعامل تصفية و كتأكيد للخروج.

المؤشرات:

- (Admiral Pivot (D1 (يتطلب MT4SE)

- 50 متوسط التحرك المتزايد (50 EMA)

- 200 متوسط التحرك المتزايد (200 EMA)

- مؤشر ماكد (12 ، 26 ، 9)

الإطار الزمني: H1

أزواج العملات: EUR / USD ، GBP / USD ، AUD / JPY ، GBP / JPY ، USD / CHF ، NZD / USD ، AUD / USD

خذ تداولات الاختراق فقط في اتجاه الترند. يتم تحديد الاتجاه بواسطة 2 EMAs. الاتجاه صعودي إذا كان 50 EMA أعلى من 200 EMA. الاتجاه هابط إذا كان 50 EMA أقل من 200 EMA.

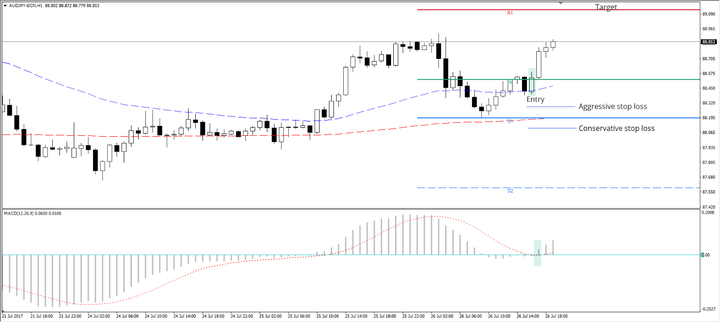

صفقات الشراء:

- الاتجاه صعودي (50EMA> 200EMA)، هيستوجرام ماكد أعلى من خط الصفر 0، و تغلق الشمعة فوق النقطة المحورية.

صفقات قصيرة:

الاتجاه هابط (50EMA <200EMA) ، هيستوجرام ماكد تحت خط الصفر 0، و الشمعة تغلق تحت انقطة المحورية.

الأهداف و المخارج:

- بالنسبة لعمليات تداول الشراء، قم بالخروج عند انخفاض مؤشر ماكد MACD عن الصفر، أو مع هدف ربح محدد مسبقاً (مقاومة النقطة المحورية التالية).

- بالنسبة لعمليات تداول البيع، يمكنك الخروج عندما يتجاوز مؤشر ماكد MACD مستوى الصفر، أو مع هدف ربح محدد مسبقاً (دعم النقطة المحورية التالية).

يمكنك تحريك وقف الخسارة في حالة الربح بمجرد أن يصل السعر إلى 12 نقطة أو أكثر.

وقف الخسارة:

يتم وضع وقف الخسارة أعلى أو أسفل شمعة الدخول (وقف الخسارة متحرر) أو أعلى أو أسفل

الدعم أو المقاومة (وقف الخسارة تحفظي).

المصدر: الرسم البياني لكل ساعة AUD/JPY - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء المستقبلي.

المصدر: GBP/USD الرسم البياني لكل ساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء المستقبلي.

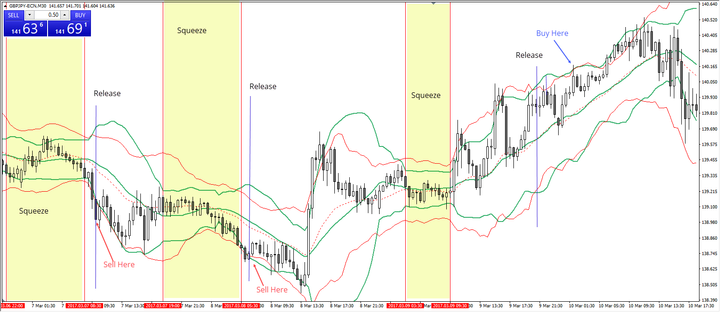

دمج MACD Indicator مع Admiral Keltner

تستخدم هذه الاستراتيجية المؤشرات التالية المطبقة على الرسم البياني:

- البولنجر باند®: الطول 20، الانحراف المعياري 2

- (Admiral Markets Keltner (MT4SE مع الإعدادات الافتراضية

- (MACD (12،26،9

- Admiral Pivot (يحتوي على إعدادات متغيرة، وهو موضح أدناه)

مع كل من Bollinger Bands® و Admiral Keltner ومؤشرات MACD ، يجب عليك استخدام الإعدادات الافتراضية المستخدمة في الغالبية العظمى من

منصات التداول. و مع ذلك، هناك إصداران من قنوات Keltner التي يتم استخدامها بشكل شائع. يعد Admiral Keltner أفضل إصدار للمؤشر في السوق المفتوحة، حيث أن النطاقات مستمدة من متوسط المدى الحقيقي (ATR).

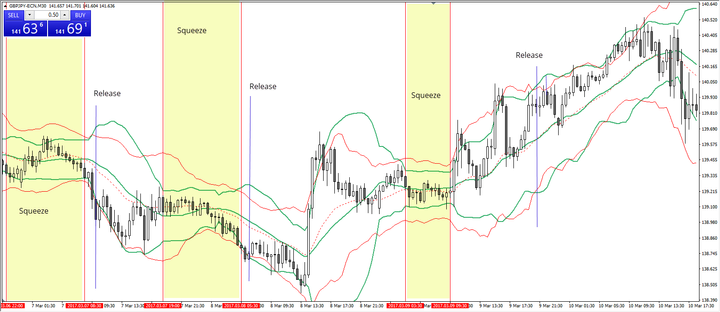

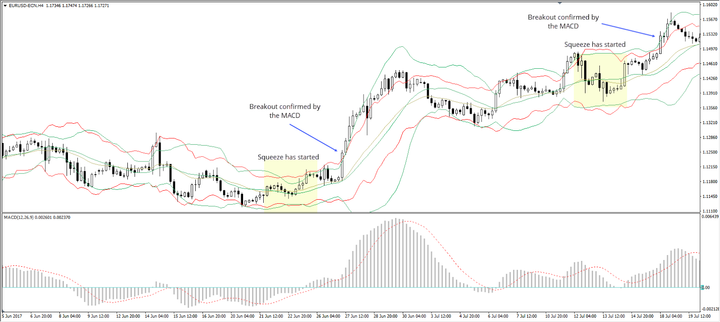

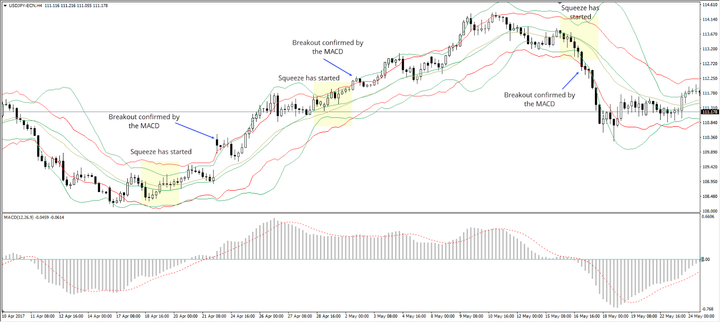

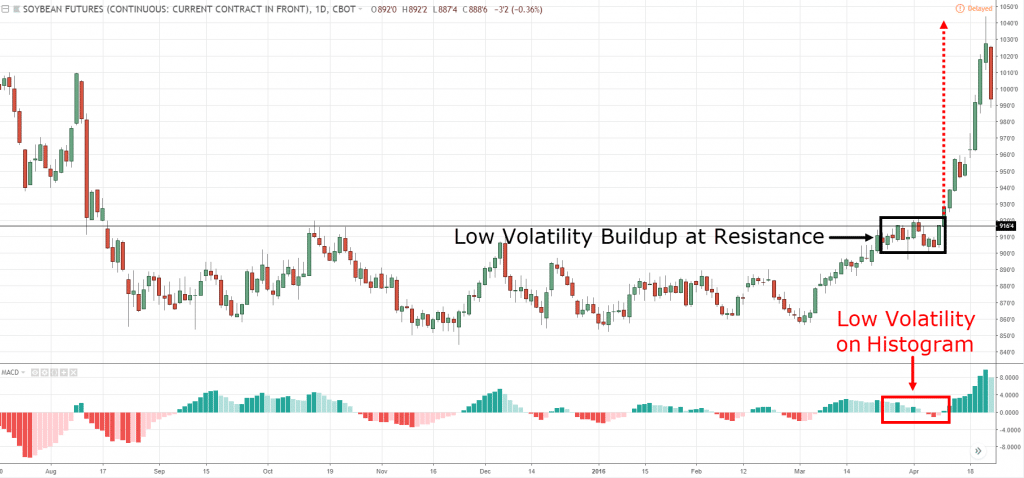

فكر فقط في استخدام Bollinger Bands® مع إستراتيجية اختراق Admiral Keltner عندما يذهب كل من Bollinger Bands® العلوي و السفلي داخل قناة Keltner، مع تأكيد مؤشر MACD. توضح التظليلات الصفراء (في الرسم البياني أدناه) أمثلة على خطوط Bollinger Bands ® (خطوط خضراء) داخل قناة كيلتنر (خطوط حمراء). في تلك المناطق، بدأ الضغط. و مع ذلك، ما زلنا بحاجة إلى انتظار تأكيد مؤشر ماكد MACD.

المصدر: مخطط GBP/JPY M30 - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء المستقبلي.

من أجل التحقق بشكل أفضل لدخول الاختراق المحتمل للضغط، نحتاج إلى إضافة مؤشر ماكد MACD. بعد رسم Bollinger Bands و MACD على مخططاتنا (كلاهما مع الإعدادات الافتراضية) ، يجب أن ننتظر حدوث انكماش للخطوط و تأكيد من مؤشر MACD. عندما تبدأ Bollinger Bands® (كلا الخطين الأخضرين) في الخروج من قناة كيلتنر (الخطوط الحمراء)، يتم تخفيف الضغط، و هناك خطوة على وشك الحدوث. انتظر أن تندلع شمعة فوق أو تحت احد خطوط بولينجر، كحركة تداول شراء أو بيع تم تأكيدها من ماكد (MACD).

تُعلمك Bollinger Bands® و Keltner Channels عندما ينتقل السوق من تقلبات منخفضة إلى تقلبات أعلى. استخدام هذين المؤشرين معاً أقوى من استخدام مؤشر واحد فقط، في حين يجب استخدام كلا المؤشرين معاً. في طريقة التداول هذه، يتم استخدام مؤشر ماكد MACD كمؤشر للزخم، حيث يقوم بترشيح الاختراقات الخاطئة. مؤشر MACD هو مؤشر متأخر يتخلف عن السعر، و يمكن أن يزود المتداولين بإشارة لاحقة، لكن من ناحية أخرى، فإن إشارة MACD دقيقة في ظروف السوق العادية، حيث تقوم بتصفية حركات مزيفة محتملة.

تأكيد التداولات مع مؤشر ماكد (MACD)

المصدر: EUR/USD الرسم البياني للساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

الشراء:

- عند تكوين الضغط (الانكماش)، انتظر حتى يعبر البولنجر باند العلوي للأعلى عبر قناة كيلتنر العليا، ثم انتظر السعر لكسر النطاق العلوي.

- يجب أن يوافق MACD على الاتجاه الذي سلكه السعر، بالإضافة إلى وجود تقاطع سابق يتوافق أيضاً مع اتجاهنا.

البيع:

- عندما يتم تشكيل الضغط، انتظر حتى يمر البولنجر باند السفلي عبر قناة كيلتنر السفلية، و انتظر السعر لكسر النطاق السفلي.

- يجب أن يوافق MACD على الاتجاه الذي سلكه السعر، بالإضافة إلى وجود تقاطع سابق يتوافق أيضاً مع اتجاهنا.

و نوضح مثال آخر أدناه. بعد حدوث كل من الضغط و التحرير (Squeeze & release)، نحتاج فقط إلى الانتظار حتى تندلع الشمعة أعلى أو أسفل Bollinger Band، مع تأكيد MACD على الدخول، ثم نأخذ الصفقة.

المصدر: الرسم البياني لكل ساعة AUD/USD - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

الأطر الزمنية الموصى بها للاستراتيجية هي

الرسوم البيانية M30 - D1. يمكن تطبيق الاستراتيجية على أي أداة. يتم تنفيذ التداول خلال اليوم في الغالب على الرسوم البيانية M30 و H1. يوصى باستخدام Admiral Pivot Point لوضع وقف الخسائر و أهداف جني الأرباح.

يتم وضع وقف الخسارة لعمليات الشراء عند 5-10 نقاط أسفل الخط الأوسط لـ Bollinger Band، أو أسفل دعم Admiral Pivot الأقرب، بينما يتم وضع وقف الخسارة لعمليات تداولات البيع 5-10 نقاط فوق الخط الأوسط لـ Bollinger Band، أو فوق أقرب دعم Admiral Pivot . يتم حساب المستويات المستهدفة باستخدام مؤشر Admiral Pivot. بالنسبة إلى مخطط M30-H1 ، فإننا نستخدم نقاط محورية يومية، لمخططات H4 و D1 محاور أسبوعية. يمكن تغيير كلا الإعدادات بسهولة في المؤشر نفسه.

المصدر: GBP/AUD الرسم البياني لكل ساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

تداول مع MetaTrader 4

MetaTrader 4 هي عبارة عن منصة تداول فاخرة تقدم للمتداولين المحترفين مجموعة من المزايا الحصرية مثل: دعم متعدد اللغات، إمكانات متقدمة للرسوم البيانية،

التداول الآلي، القدرة على تخصيص و تغيير المنصة بالكامل لتناسب تفضيلاتك الفردية في التداول، الرسم البياني المباشر،

أخبار التداول،

التحليل الفني و أكثر من ذلك بكثير! انقر على اللافتة أدناه لتلقي تنزيل MetaTrader 4 المجاني!

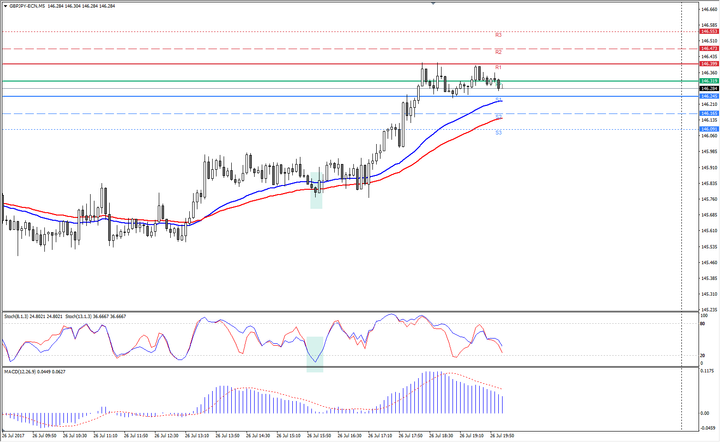

أنماط مؤشر ماكد (MACD)

أنماط مؤشر ماكد (MACD)

عندما نطبق 5،13،1 بدلاً من الإعدادات القياسية 12،26،9، يمكننا تحقيق تمثيل مرئي لأنماط MACD. يمكن تطبيق هذه الأنماط على استراتيجيات و أنظمة التداول المختلفة، كمرشح إضافي لتأكيد دخول الصفقات. يُقال إن أفضل إعداد MACD لنموذج MACD هو 5،13،1.

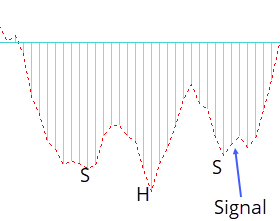

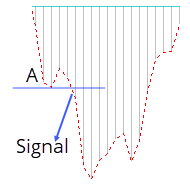

SHS MACD صعودي

هذا هو نموذج SHS MACD صعودي (نموذج الرأس والكتفين المقلوب) الذي يشير إلى انعكاس، و من المحتمل أن يكون هناك اتجاه صعودي. يتم إجراء دخول محتمل بعد اكتمال النموذج، عند فتح الشريط التالي.

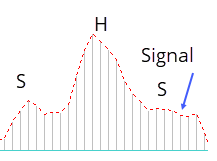

SHS MACD هبوطي

هذا هو نموذج SHS MACD هبوطي (الرأس والكتفين) الذي يمثل انعكاساً و تحولًا ممكناً إلى اتجاه صعودي. يتم إجراء إدخال محتمل بعد اكتمال النموذج، عند فتح الشريط التالي.

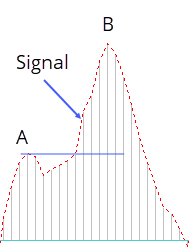

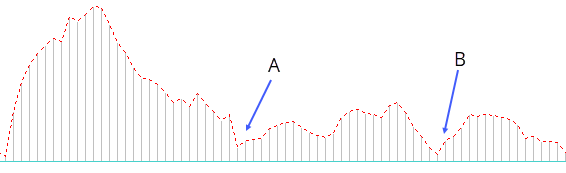

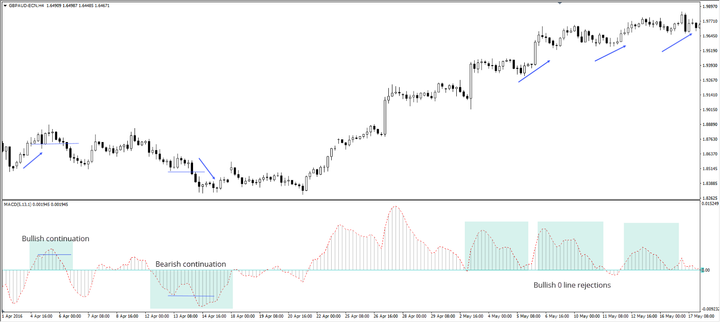

استمرار صعودي لمؤشر الماكد

يشير نموذج استمرار الصعود إلى استمرار الاتجاه الصعودي. أولاً، يقوم مؤشر الماكد بأخذ منعطف الى الاتجاه الهبوطي من النقطة A، مما يشير إلى حدوث ارتداد. في وقت لاحق، عندما يتم كسر النقطة A بواسطة هيستوجرام مؤشر ماكد، فإنها إشارة لدخول صفقات الشراء.

استمرار هبوطي لمؤشر الماكد

يشير نمط استمرار الاتجاه الهبوطي إلى استمرار الاتجاه العكسي. أولاً، يقوم MACD بالانعطاف رأسًا على عقب من النقطة A، مما يمثل ارتداداً. في وقت لاحق، عندما يتم كسر النقطة A بواسطة هيستوجرا مؤشر ماكد، فإنها إشارة لدخول صفقات البيع.

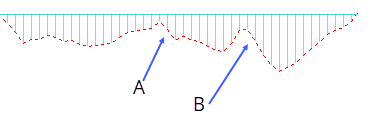

ماكد صعودي يرفض خط الصفر 0

عندما ينخفض مؤشر الماكد MACD باتجاه خطالصفر، و يعود للأعلى فوق خط الصفر مباشرةً، فإن ذلك عادة ما يكون حركة مستمرة في الاتجاه. تشير النقطتان A و B إلى استمرار الاتجاه الصعودي.

ماكد صعودي يرفض خط الصفر 0

عندما يأتي مؤشر الماكد نحو خط الصفر، و ينعكس إلى ما دون خط الصفر مباشرة، فإنه عادةً ما يكون استمراراً في الاتجاه. تشير النقطتان A و B إلى استمرار الاتجاه الهبوطي.

المصدر: مثال كما هو موضح في الرسم البياني - الرسم البياني لكل ساعة GBP/JPY - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

المصدر: GBP/JPY الرسم البياني للساعة - يرجى ملاحظة: الأداء السابق لا يشير إلى النتائج المستقبلية، كما أنه ليس مؤشراً موثوقاً للأداء في المستقبل.

ضع في اعتبارك أن أفضل إطار زمني لأنماط الماكد هو H4. باستخدام MACD بالطريقة الصحيحة،

:max_bytes(150000):strip_icc():format(webp)/Figure1-5c425ae246e0fb0001296aaf.png)

:max_bytes(150000):strip_icc():format(webp)/Figure2-5c425aecc9e77c0001bc2f4f.png)

المعنى:

المعنى:

تحركات MACD لأنه يتفاعل بسرعة مع تغيرات الأسعار.

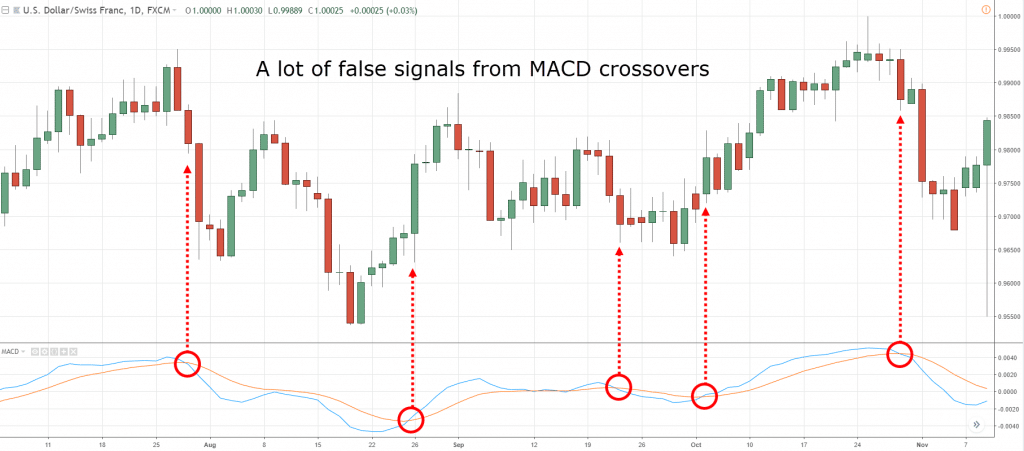

تحركات MACD لأنه يتفاعل بسرعة مع تغيرات الأسعار. لا يمكن لمؤشر واحد أن يؤلف منطق استثمار سليمًا بمفرده. كل واحد من المؤشرات الفنية يتخلف بشكل أساسي عن تفسير اتجاه السوق. يمكنك بسهولة اكتشاف أن إشارة واحدة على مؤشر معين ستعارض مباشرة إشارة على مؤشر آخر ، مما يجعل من الصعب للغاية الوصول إلى نتيجة تداول لا تستند إلى تحيز الإدراك المتأخر. ومن ثم ، فإن استخدام الكثير من المؤشرات يؤدي إلى تشويش رؤية المتداول. يجب أن يكون التمسك بما يعمل بالفعل هو هدف المتداول الفائز. بغض النظر عن مدى جمال المؤشرات على مخططاتنا ، يجب أن نتحلى بالعقلانية وندير التداول كعمل جاد للغاية .

لا يمكن لمؤشر واحد أن يؤلف منطق استثمار سليمًا بمفرده. كل واحد من المؤشرات الفنية يتخلف بشكل أساسي عن تفسير اتجاه السوق. يمكنك بسهولة اكتشاف أن إشارة واحدة على مؤشر معين ستعارض مباشرة إشارة على مؤشر آخر ، مما يجعل من الصعب للغاية الوصول إلى نتيجة تداول لا تستند إلى تحيز الإدراك المتأخر. ومن ثم ، فإن استخدام الكثير من المؤشرات يؤدي إلى تشويش رؤية المتداول. يجب أن يكون التمسك بما يعمل بالفعل هو هدف المتداول الفائز. بغض النظر عن مدى جمال المؤشرات على مخططاتنا ، يجب أن نتحلى بالعقلانية وندير التداول كعمل جاد للغاية .

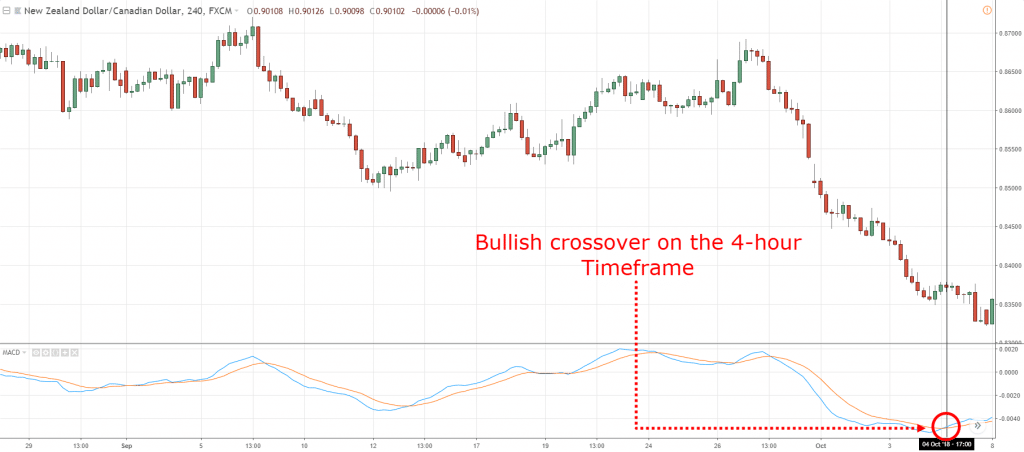

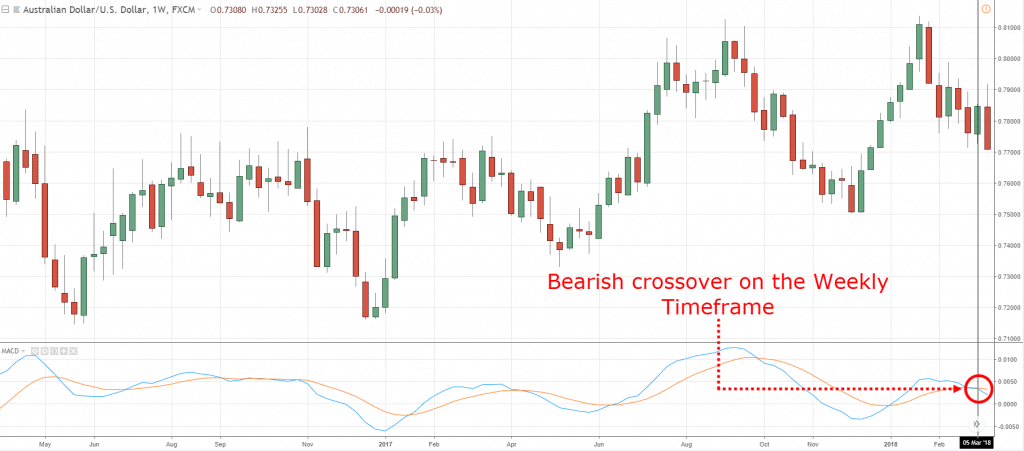

مخطط تقاطع صعودي (أو إيجابي):

مخطط تقاطع صعودي (أو إيجابي):