تثبيت التطبيق

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

ملاحظة: This feature may not be available in some browsers.

أنت تستخدم أحد المتصفحات القديمة. قد لا يتم عرض هذا الموقع أو المواقع الأخرى بشكل صحيح.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

يجب عليك ترقية متصفحك أو استخدام أحد المتصفحات البديلة.

معلومات بسيطة ..و لكنها ذات قيمة اساسية في دقة التحليل الفني

- بادئ الموضوع justice

- تاريخ البدء

انعكاسات كتلة الجزيرة

0حفظ

كيف يمكننا تداول الانتكاسات العنقودية الجزرية

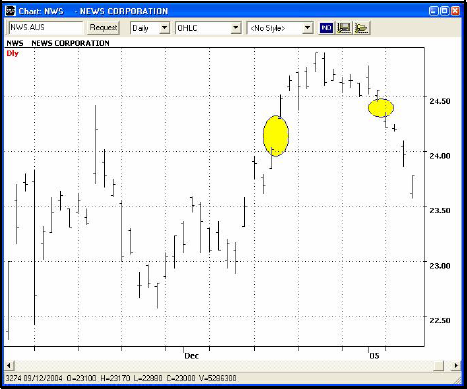

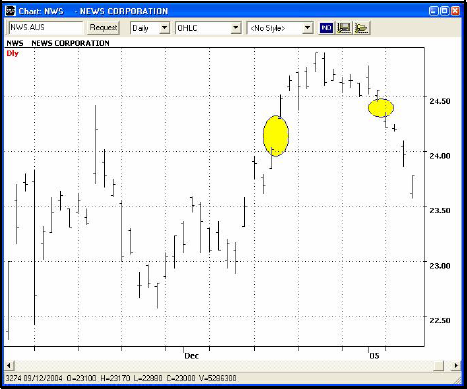

لنبدأ بتحديد ماهية انعكاسات مجموعة الجزر . قد تكون على دراية بمصطلح "انعكاس الجزيرة" - حيث تتشكل فجوة أو مخطط أعلى أو أسفل الاتجاه ، على جانبي يوم الانعكاس. حسنًا ، يعد نمط الرسم البياني لسعر انعكاس مجموعة الجزيرة امتدادًا لذلك. دعونا نلقي نظرة على واحد.

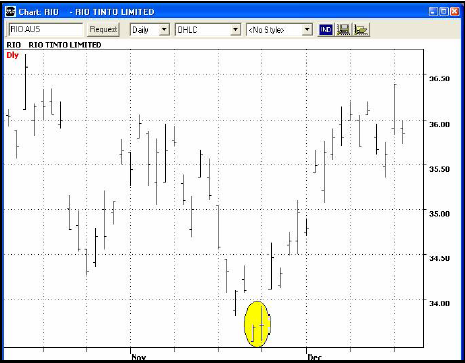

هنا يمكننا بسهولة ملاحظة النمط النموذجي. يمكننا أن نرى فجوة في الطريق إلى النمط ، متبوعة بفجوة أخرى عند الخروج (مظللة باللون الأصفر). بين هاتين الفجوتين نجد أن حركة السعر تتماسك داخل نطاق قبل حدوث الاختراق. يمكن العثور على هذا النمط في الجزء العلوي أو السفلي من الحركة.

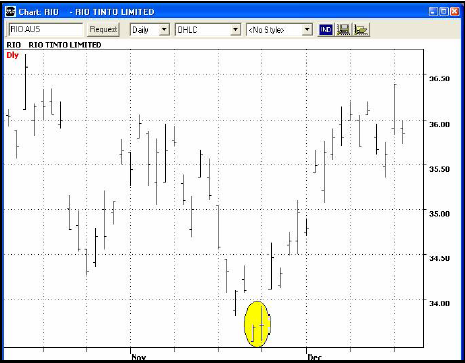

هذا مثال على انعكاس كتلة الجزيرة ، ولكن هذه المرة في الجزء السفلي من الحركة.

بالنظر إلى المثالين أعلاه ، يجب أن نلاحظ شيئًا مهمًا. يمكن أن يختلف عدد الأيام التي تشكل الكتلة من نمط إلى آخر. كان للنمط الأول 12 يوم تداول بين الفجوات بينما كان للنمط الثاني يومين فقط. النقطة المهمة هي أنه طالما تم تضمين أكثر من يوم تداول واحد ، يمكن تسمية النمط بانعكاس كتلة الجزيرة وليس ببساطة "انعكاس الجزيرة".

سيكولوجية السوق وراء انعكاس كتلة الجزيرة

يخبرنا علم النفس وراء هذا النمط أن الأمان الأساسي قد وصل إلى نقطة حيث يبذل جهدًا أخيرًا لدفع السعر أعلى (أو لأسفل) ولكن في هذه المرحلة ، نفد قوته ، بحيث تتغير معنويات السوق الآن عن ذلك بينما تتطور الكتلة.

هناك شيء واحد يجب البحث عنه ، وهو زيادة حجم الأمان في بداية النموذج (مباشرة بعد الفجوة الأولى) ثم يبدأ هذا الحجم في التراجع مع استمرار عملية الدمج. يرجع الانخفاض في الحجم في الغالب إلى فقدان المشترين اقتناعهم بأن الأوراق المالية ستحقق ربحًا ، بينما يجلس المتداولون الآخرون على الهامش في انتظار تحديد الاتجاه الجديد ، أو عودة تقلب الأسعار.

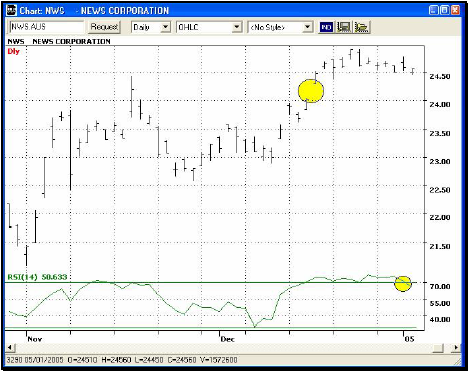

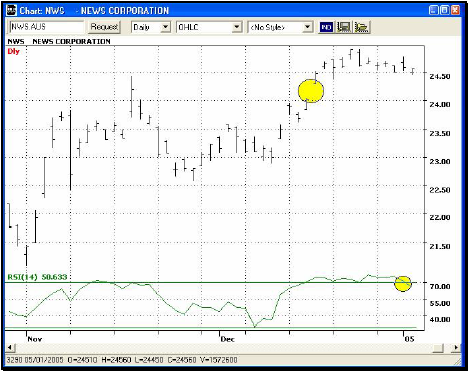

و مؤشر القوة النسبيةيمكن أن يكون (RSI) حليفًا مفيدًا عند تحديد انعكاسات مجموعة الجزر ، حيث إنه يحدد الضعف الداخلي في الاتجاه. فيما يلي مثال على ذلك في الرسم البياني أدناه.

لاحظ في الصورة أعلاه ، كيف يشير مؤشر القوة النسبية إلى الضعف الداخلي في حركة أسعار الأسهم مع إشارة تحيز هبوطية قوية جدًا ، في نفس الوقت الذي يتم فيه توحيد الأسعار في الكتلة. أن يأتي مؤشر القوة النسبية من منطقة "الإفراط في الشراء" وخرق خط الإشارة 70 يشير إلى أن اتجاه السهم يفقد قوته الداخلية. ومع ذلك ، ليس لدينا إشارة دخول حتى الآن. ما زلنا ننتظر تأكيد نمط انعكاس كتلة الجزيرة أولاً.

لا يتم التحقق من صحة هذا النمط حتى ينتج السهم فجوة سعرية في الاتجاه المعاكس بعد فترة التوحيد ، مصحوبة بزيادة في الحجم ليوم التداول المحدد. ستكون هناك حاجة للصبر لانتظار هذه النتيجة.

مزيد من التحقق

لزيادة الاحتمالات لصالحنا ، يجدر النظر إلى ما تخبرنا به Bollinger Bands و CStats. يوضح المثال أدناه اشتعال Bollinger Bands في يوم اختراق التحقق. نلاحظ أيضًا أن CStats ( Stochastics ) تظهر ضعفًا ، حيث انخفض السهم قليلاً فقط وانتقلت CStats من منطقة الشراء المفرط إلى منطقة البيع المفرط تقريبًا.

التحقق الآخر من صحة المتداولين على المدى القصير هو التقاطع بين المتوسط المتحرك الأسي لمدة 3 و 9 أيام في يوم الاختراق.

انعكاسات كتلة الجزيرة

0حفظ

http://www.options-trading-mastery.com/island-cluster-reversals.html

0حفظ

كيف يمكننا تداول الانتكاسات العنقودية الجزرية

لنبدأ بتحديد ماهية انعكاسات مجموعة الجزر . قد تكون على دراية بمصطلح "انعكاس الجزيرة" - حيث تتشكل فجوة أو مخطط أعلى أو أسفل الاتجاه ، على جانبي يوم الانعكاس. حسنًا ، يعد نمط الرسم البياني لسعر انعكاس مجموعة الجزيرة امتدادًا لذلك. دعونا نلقي نظرة على واحد.

هنا يمكننا بسهولة ملاحظة النمط النموذجي. يمكننا أن نرى فجوة في الطريق إلى النمط ، متبوعة بفجوة أخرى عند الخروج (مظللة باللون الأصفر). بين هاتين الفجوتين نجد أن حركة السعر تتماسك داخل نطاق قبل حدوث الاختراق. يمكن العثور على هذا النمط في الجزء العلوي أو السفلي من الحركة.

هذا مثال على انعكاس كتلة الجزيرة ، ولكن هذه المرة في الجزء السفلي من الحركة.

بالنظر إلى المثالين أعلاه ، يجب أن نلاحظ شيئًا مهمًا. يمكن أن يختلف عدد الأيام التي تشكل الكتلة من نمط إلى آخر. كان للنمط الأول 12 يوم تداول بين الفجوات بينما كان للنمط الثاني يومين فقط. النقطة المهمة هي أنه طالما تم تضمين أكثر من يوم تداول واحد ، يمكن تسمية النمط بانعكاس كتلة الجزيرة وليس ببساطة "انعكاس الجزيرة".

سيكولوجية السوق وراء انعكاس كتلة الجزيرة

يخبرنا علم النفس وراء هذا النمط أن الأمان الأساسي قد وصل إلى نقطة حيث يبذل جهدًا أخيرًا لدفع السعر أعلى (أو لأسفل) ولكن في هذه المرحلة ، نفد قوته ، بحيث تتغير معنويات السوق الآن عن ذلك بينما تتطور الكتلة.

هناك شيء واحد يجب البحث عنه ، وهو زيادة حجم الأمان في بداية النموذج (مباشرة بعد الفجوة الأولى) ثم يبدأ هذا الحجم في التراجع مع استمرار عملية الدمج. يرجع الانخفاض في الحجم في الغالب إلى فقدان المشترين اقتناعهم بأن الأوراق المالية ستحقق ربحًا ، بينما يجلس المتداولون الآخرون على الهامش في انتظار تحديد الاتجاه الجديد ، أو عودة تقلب الأسعار.

و مؤشر القوة النسبيةيمكن أن يكون (RSI) حليفًا مفيدًا عند تحديد انعكاسات مجموعة الجزر ، حيث إنه يحدد الضعف الداخلي في الاتجاه. فيما يلي مثال على ذلك في الرسم البياني أدناه.

لاحظ في الصورة أعلاه ، كيف يشير مؤشر القوة النسبية إلى الضعف الداخلي في حركة أسعار الأسهم مع إشارة تحيز هبوطية قوية جدًا ، في نفس الوقت الذي يتم فيه توحيد الأسعار في الكتلة. أن يأتي مؤشر القوة النسبية من منطقة "الإفراط في الشراء" وخرق خط الإشارة 70 يشير إلى أن اتجاه السهم يفقد قوته الداخلية. ومع ذلك ، ليس لدينا إشارة دخول حتى الآن. ما زلنا ننتظر تأكيد نمط انعكاس كتلة الجزيرة أولاً.

لا يتم التحقق من صحة هذا النمط حتى ينتج السهم فجوة سعرية في الاتجاه المعاكس بعد فترة التوحيد ، مصحوبة بزيادة في الحجم ليوم التداول المحدد. ستكون هناك حاجة للصبر لانتظار هذه النتيجة.

مزيد من التحقق

لزيادة الاحتمالات لصالحنا ، يجدر النظر إلى ما تخبرنا به Bollinger Bands و CStats. يوضح المثال أدناه اشتعال Bollinger Bands في يوم اختراق التحقق. نلاحظ أيضًا أن CStats ( Stochastics ) تظهر ضعفًا ، حيث انخفض السهم قليلاً فقط وانتقلت CStats من منطقة الشراء المفرط إلى منطقة البيع المفرط تقريبًا.

التحقق الآخر من صحة المتداولين على المدى القصير هو التقاطع بين المتوسط المتحرك الأسي لمدة 3 و 9 أيام في يوم الاختراق.

انعكاسات كتلة الجزيرة

0حفظ

http://www.options-trading-mastery.com/island-cluster-reversals.html

التعديل الأخير:

يمكن للأطر الزمنية المتعددة مضاعفة العوائد

جوي فوندورا

تم التحديث في 12 أكتوبر 2020

جدول المحتويات

من أجل جني الأموال باستمرار في الأسواق ، يحتاج المتداولون إلى تعلم كيفية تحديد الاتجاه الأساسي والتداول حوله وفقًا لذلك. تشمل الكليشيهات الشائعة: "التجارة مع الاتجاه" ، "لا تحارب الشريط" ، و "الاتجاه هو صديقك". لكن إلى متى يستمر الاتجاه؟ متى يجب أن تدخل أو تخرج من صفقة؟ ما الذي يعنيه بالضبط أن تكون متداولًا على المدى القصير؟ نحن هنا نتعمق في الأطر الزمنية للتداول.

[paste:font size="4"]الماخذ الرئيسية

يمكن تصنيف الاتجاهات على أنها أولية ومتوسطة وقصيرة المدى . ومع ذلك ، توجد الأسواق في عدة أطر زمنية في وقت واحد. على هذا النحو ، يمكن أن يكون هناك اتجاهات متضاربة داخل سهم معين اعتمادًا على الإطار الزمني الذي يتم النظر فيه. ليس من غير المألوف أن يكون السهم في اتجاه صعودي أساسي بينما يكون غارقًا في اتجاهات هبوطية متوسطة وقصيرة المدى .

عادةً ما يتمسك المتداولون المبتدئون أو المبتدئون بإطار زمني محدد ، متجاهلين الاتجاه الأساسي الأكثر قوة. بالتناوب ، قد يتداول المتداولون في الاتجاه الأساسي ولكنهم يقللون من أهمية تحسين مدخلاتهم في إطار زمني مثالي قصير المدى. تابع القراءة لمعرفة المزيد حول الإطار الزمني الذي يجب عليك تتبعه للحصول على أفضل نتائج التداول.

ما الأطر الزمنية التي يجب أن تتبعها؟

القاعدة العامة هي أنه كلما زاد الإطار الزمني ، زادت موثوقية الإشارات التي يتم تقديمها. أثناء التنقل في الأطر الزمنية ، تصبح المخططات أكثر تلوثًا بالحركات والضوضاء الخاطئة . من الناحية المثالية ، يجب على المتداولين استخدام إطار زمني أطول لتحديد الاتجاه الأساسي لأي شيء يتداولونه.

بمجرد تحديد الاتجاه الأساسي ، يمكن للمتداولين استخدام الإطار الزمني المفضل لديهم لتحديد الاتجاه المتوسط وإطار زمني أسرع لتحديد الاتجاه قصير المدى. بعض الأمثلة على وضع أطر زمنية متعددة قيد الاستخدام قد تكون:

مثال على التداول

بدأت Holly Frontier Corp NYSE: HFC ، المعروفة سابقًا باسم Holly Corp. ، بالظهور على بعض شاشات الأسهم الخاصة بنا في وقت مبكر من عام 2007 حيث اقتربت من أعلى مستوى لها في 52 أسبوعًا وكانت تظهر قوة نسبية مقابل الأسهم الأخرى في قطاعها. كما ترون من الرسم البياني أدناه ، يظهر الرسم البياني اليومي نطاق تداول ضيق للغاية يتشكل فوق المتوسطين المتحركين البسيطين لـ 20 و 50 يومًا . و بولينجر Bands® تم الكشف عن أيضا حاد انكماش بسبب تقلب انخفضت وتحذر من زيادة محتملة على الطريق. لأن الرسم البياني اليومي هو الإطار الزمني المفضل لتحديد الصفقات المتأرجحة المحتملة ، الرسم البياني الأسبوعي قد يحتاج إلى استشارته لتحديد الاتجاه الأساسي والتحقق من توافقه مع فرضيتنا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-01-34fc7c898c3240f5a7e88b0f10c564ed.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كشفت نظرة سريعة على الجريدة الأسبوعية أن المركز لم يكن يُظهر قوته فحسب ، بل كان أيضًا قريبًا جدًا من تحقيق ارتفاعات قياسية جديدة . علاوة على ذلك ، كان يُظهر ارتدادًا جزئيًا محتملاً ضمن نطاق التداول المحدد ، مما يشير إلى أن الاختراق قد يحدث قريبًا.

كان الهدف المتوقع لمثل هذا الاختراق هو 20 نقطة مثيرة. مع تزامن المخططين ، تمت إضافة HOC إلى قائمة المراقبة كتجارة محتملة. بعد بضعة أيام ، حاول HOC الخروج ، وبعد أسبوع ونصف متقلب ، تمكن HOC من الإغلاق فوق القاعدة بأكملها.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-02-6be5c91190214029b744f7815fe9194c.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كانت التجارة ذات الترتيب الأعلى من الصعب جدًا القيام بها عند نقطة الاختراق نظرًا لزيادة التقلبات. ومع ذلك ، فإن هذه الأنواع من الاختراقات تقدم عادة دخولًا آمنًا للغاية عند أول تراجع بعد الاختراق. عندما تم تأكيد الاختراق على الرسم البياني الأسبوعي ، فإن احتمالية الفشل على الرسم البياني اليومي ستقل بشكل كبير إذا تم العثور على نقطة دخول مناسبة. ساعد استخدام أطر زمنية متعددة في تحديد قاع التراجع الدقيق في أوائل أبريل 2007. ويظهر الرسم البياني أدناه المطرقةشمعة تتشكل على المتوسط المتحرك البسيط لـ 20 يومًا ومتوسط دعم Bollinger Band®. كما يوضح أيضًا اقتراب HOC من نقطة الاختراق السابقة ، والتي تقدم عادةً الدعم أيضًا. كان الدخول في النقطة التي تخلص فيها السهم من قمة شمعة المطرقة ، ويفضل أن يكون ذلك عند زيادة الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-03-76359df147ee4af68ef29ff008f7ae3f.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

من خلال الانتقال إلى إطار زمني أقل ، أصبح من الأسهل تحديد أن التراجع يقترب من نهايته وأن احتمالية الاختراق كانت وشيكة. يظهر الرسم البياني أدناه مخطط 60 دقيقة مع قناة اتجاه هبوطي واضحة . لاحظ كيف تم سحب المكوّنات ذات الترتيب الأعلى باستمرار من خلال المتوسط المتحرك البسيط لـ 20 فترة. ملاحظة مهمة هي أن معظم المؤشرات ستعمل عبر أطر زمنية متعددة أيضًا. أغلق HOC فوق أعلى مستوى يومي سابق في الساعة الأولى من التداول في 4 أبريل 2007 ، مما يشير إلى الدخول. أكدت الشمعة التالية التي مدتها 60 دقيقة بوضوح أن التراجع قد انتهى ، مع حركة قوية مع ارتفاع في الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-04-cdcef428a62d43d4b05d119b75fb4bcc.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

يمكن الاستمرار في مراقبة التجارة عبر أطر زمنية متعددة مع تخصيص وزن أكبر للاتجاه الأطول.

يوضح الرسم البياني أدناه كيف تم تحقيق هدف المكوّن الأعلى مرتبة:

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-05-b421ab3f51704f6084b1d95511d27fb2.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

الخط السفلي

من خلال قضاء الوقت في تحليل أطر زمنية متعددة ، يمكن للمتداولين زيادة فرصهم في التجارة الناجحة بشكل كبير. يمكن أن تساعد مراجعة الرسوم البيانية طويلة الأجل المتداولين في تأكيد فرضياتهم ، ولكن الأهم من ذلك أنها يمكن أن تحذر المتداولين من عدم توافق الأطر الزمنية المنفصلة. باستخدام أطر زمنية أضيق ، يمكن للمتداولين أيضًا تحسين مداخلهم ومخارجهم بشكل كبير. في النهاية ، يتيح الجمع بين الأطر الزمنية المتعددة للمتداولين فهم اتجاه ما يتداولونه بشكل أفضل وغرس الثقة في قراراتهم.

تنافس بدون مخاطر مع 100000 دولار في النقد الافتراضي

اختبر مهاراتك في التداول من خلال محاكي الأسهم المجاني. تنافس مع الآلاف من متداولي Investopedia وتداول طريقك إلى القمة! قم بإرسال الصفقات في بيئة افتراضية قبل أن تبدأ في المخاطرة بأموالك الخاصة. مارس استراتيجيات التداول حتى تكون لديك الممارسة التي تحتاجها عندما تكون مستعدًا لدخول السوق الحقيقي. جرب محاكي الأسهم اليوم >>https://www.investopedia.com/articles/trading/07/timeframes.asp

- موقع التواصل الاجتماعي الفيسبوك

- تويتر

- لينكيدين

جوي فوندورا

تم التحديث في 12 أكتوبر 2020

جدول المحتويات

من أجل جني الأموال باستمرار في الأسواق ، يحتاج المتداولون إلى تعلم كيفية تحديد الاتجاه الأساسي والتداول حوله وفقًا لذلك. تشمل الكليشيهات الشائعة: "التجارة مع الاتجاه" ، "لا تحارب الشريط" ، و "الاتجاه هو صديقك". لكن إلى متى يستمر الاتجاه؟ متى يجب أن تدخل أو تخرج من صفقة؟ ما الذي يعنيه بالضبط أن تكون متداولًا على المدى القصير؟ نحن هنا نتعمق في الأطر الزمنية للتداول.

[paste:font size="4"]الماخذ الرئيسية

- يشير الإطار الزمني إلى مقدار الوقت الذي يستمر فيه الاتجاه في السوق ، والذي يمكن تحديده واستخدامه من قبل المتداولين.

- الأطر الزمنية الأساسية أو الفورية قابلة للتنفيذ في الوقت الحالي وهي ذات فائدة للمتداولين اليوميين والتداول عالي التردد.

- ومع ذلك ، يجب أن تكون الأطر الزمنية الأخرى على الرادار الخاص بك والتي يمكنها تأكيد أو دحض نمط ما ، أو تشير إلى اتجاهات متزامنة أو متناقضة تحدث.

- يمكن أن تتراوح هذه الأطر الزمنية من دقائق أو ساعات إلى أيام أو أسابيع ، أو حتى أطول.

يمكن تصنيف الاتجاهات على أنها أولية ومتوسطة وقصيرة المدى . ومع ذلك ، توجد الأسواق في عدة أطر زمنية في وقت واحد. على هذا النحو ، يمكن أن يكون هناك اتجاهات متضاربة داخل سهم معين اعتمادًا على الإطار الزمني الذي يتم النظر فيه. ليس من غير المألوف أن يكون السهم في اتجاه صعودي أساسي بينما يكون غارقًا في اتجاهات هبوطية متوسطة وقصيرة المدى .

عادةً ما يتمسك المتداولون المبتدئون أو المبتدئون بإطار زمني محدد ، متجاهلين الاتجاه الأساسي الأكثر قوة. بالتناوب ، قد يتداول المتداولون في الاتجاه الأساسي ولكنهم يقللون من أهمية تحسين مدخلاتهم في إطار زمني مثالي قصير المدى. تابع القراءة لمعرفة المزيد حول الإطار الزمني الذي يجب عليك تتبعه للحصول على أفضل نتائج التداول.

ما الأطر الزمنية التي يجب أن تتبعها؟

القاعدة العامة هي أنه كلما زاد الإطار الزمني ، زادت موثوقية الإشارات التي يتم تقديمها. أثناء التنقل في الأطر الزمنية ، تصبح المخططات أكثر تلوثًا بالحركات والضوضاء الخاطئة . من الناحية المثالية ، يجب على المتداولين استخدام إطار زمني أطول لتحديد الاتجاه الأساسي لأي شيء يتداولونه.

بمجرد تحديد الاتجاه الأساسي ، يمكن للمتداولين استخدام الإطار الزمني المفضل لديهم لتحديد الاتجاه المتوسط وإطار زمني أسرع لتحديد الاتجاه قصير المدى. بعض الأمثلة على وضع أطر زمنية متعددة قيد الاستخدام قد تكون:

- يمكن للمتداول المتأرجح ، الذي يركز على الرسوم البيانية اليومية لاتخاذ القرارات ، استخدام الرسوم البيانية الأسبوعية لتحديد الاتجاه الأساسي ومخططات 60 دقيقة لتحديد الاتجاه قصير المدى.

- A متداول اليوم يمكن مقايضة من الرسوم البيانية لمدة 15 دقيقة، واستخدام الرسوم البيانية لمدة 60 دقيقة لتحديد الإتجاه الأساسي ومخطط لمدة خمس دقائق (أو حتى مخطط التجزئة) لتحديد الاتجاه على المدى القصير.

- يمكن لمتداول المركز طويل الأجل التركيز على الرسوم البيانية الأسبوعية أثناء استخدام الرسوم البيانية الشهرية لتحديد الاتجاه الأساسي والرسوم البيانية اليومية لتحسين عمليات الدخول والمخارج.

مثال على التداول

بدأت Holly Frontier Corp NYSE: HFC ، المعروفة سابقًا باسم Holly Corp. ، بالظهور على بعض شاشات الأسهم الخاصة بنا في وقت مبكر من عام 2007 حيث اقتربت من أعلى مستوى لها في 52 أسبوعًا وكانت تظهر قوة نسبية مقابل الأسهم الأخرى في قطاعها. كما ترون من الرسم البياني أدناه ، يظهر الرسم البياني اليومي نطاق تداول ضيق للغاية يتشكل فوق المتوسطين المتحركين البسيطين لـ 20 و 50 يومًا . و بولينجر Bands® تم الكشف عن أيضا حاد انكماش بسبب تقلب انخفضت وتحذر من زيادة محتملة على الطريق. لأن الرسم البياني اليومي هو الإطار الزمني المفضل لتحديد الصفقات المتأرجحة المحتملة ، الرسم البياني الأسبوعي قد يحتاج إلى استشارته لتحديد الاتجاه الأساسي والتحقق من توافقه مع فرضيتنا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-01-34fc7c898c3240f5a7e88b0f10c564ed.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كشفت نظرة سريعة على الجريدة الأسبوعية أن المركز لم يكن يُظهر قوته فحسب ، بل كان أيضًا قريبًا جدًا من تحقيق ارتفاعات قياسية جديدة . علاوة على ذلك ، كان يُظهر ارتدادًا جزئيًا محتملاً ضمن نطاق التداول المحدد ، مما يشير إلى أن الاختراق قد يحدث قريبًا.

كان الهدف المتوقع لمثل هذا الاختراق هو 20 نقطة مثيرة. مع تزامن المخططين ، تمت إضافة HOC إلى قائمة المراقبة كتجارة محتملة. بعد بضعة أيام ، حاول HOC الخروج ، وبعد أسبوع ونصف متقلب ، تمكن HOC من الإغلاق فوق القاعدة بأكملها.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-02-6be5c91190214029b744f7815fe9194c.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كانت التجارة ذات الترتيب الأعلى من الصعب جدًا القيام بها عند نقطة الاختراق نظرًا لزيادة التقلبات. ومع ذلك ، فإن هذه الأنواع من الاختراقات تقدم عادة دخولًا آمنًا للغاية عند أول تراجع بعد الاختراق. عندما تم تأكيد الاختراق على الرسم البياني الأسبوعي ، فإن احتمالية الفشل على الرسم البياني اليومي ستقل بشكل كبير إذا تم العثور على نقطة دخول مناسبة. ساعد استخدام أطر زمنية متعددة في تحديد قاع التراجع الدقيق في أوائل أبريل 2007. ويظهر الرسم البياني أدناه المطرقةشمعة تتشكل على المتوسط المتحرك البسيط لـ 20 يومًا ومتوسط دعم Bollinger Band®. كما يوضح أيضًا اقتراب HOC من نقطة الاختراق السابقة ، والتي تقدم عادةً الدعم أيضًا. كان الدخول في النقطة التي تخلص فيها السهم من قمة شمعة المطرقة ، ويفضل أن يكون ذلك عند زيادة الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-03-76359df147ee4af68ef29ff008f7ae3f.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

من خلال الانتقال إلى إطار زمني أقل ، أصبح من الأسهل تحديد أن التراجع يقترب من نهايته وأن احتمالية الاختراق كانت وشيكة. يظهر الرسم البياني أدناه مخطط 60 دقيقة مع قناة اتجاه هبوطي واضحة . لاحظ كيف تم سحب المكوّنات ذات الترتيب الأعلى باستمرار من خلال المتوسط المتحرك البسيط لـ 20 فترة. ملاحظة مهمة هي أن معظم المؤشرات ستعمل عبر أطر زمنية متعددة أيضًا. أغلق HOC فوق أعلى مستوى يومي سابق في الساعة الأولى من التداول في 4 أبريل 2007 ، مما يشير إلى الدخول. أكدت الشمعة التالية التي مدتها 60 دقيقة بوضوح أن التراجع قد انتهى ، مع حركة قوية مع ارتفاع في الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-04-cdcef428a62d43d4b05d119b75fb4bcc.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

يمكن الاستمرار في مراقبة التجارة عبر أطر زمنية متعددة مع تخصيص وزن أكبر للاتجاه الأطول.

يوضح الرسم البياني أدناه كيف تم تحقيق هدف المكوّن الأعلى مرتبة:

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-05-b421ab3f51704f6084b1d95511d27fb2.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

الخط السفلي

من خلال قضاء الوقت في تحليل أطر زمنية متعددة ، يمكن للمتداولين زيادة فرصهم في التجارة الناجحة بشكل كبير. يمكن أن تساعد مراجعة الرسوم البيانية طويلة الأجل المتداولين في تأكيد فرضياتهم ، ولكن الأهم من ذلك أنها يمكن أن تحذر المتداولين من عدم توافق الأطر الزمنية المنفصلة. باستخدام أطر زمنية أضيق ، يمكن للمتداولين أيضًا تحسين مداخلهم ومخارجهم بشكل كبير. في النهاية ، يتيح الجمع بين الأطر الزمنية المتعددة للمتداولين فهم اتجاه ما يتداولونه بشكل أفضل وغرس الثقة في قراراتهم.

تنافس بدون مخاطر مع 100000 دولار في النقد الافتراضي

اختبر مهاراتك في التداول من خلال محاكي الأسهم المجاني. تنافس مع الآلاف من متداولي Investopedia وتداول طريقك إلى القمة! قم بإرسال الصفقات في بيئة افتراضية قبل أن تبدأ في المخاطرة بأموالك الخاصة. مارس استراتيجيات التداول حتى تكون لديك الممارسة التي تحتاجها عندما تكون مستعدًا لدخول السوق الحقيقي. جرب محاكي الأسهم اليوم >>https://www.investopedia.com/articles/trading/07/timeframes.asp

يمكن للأطر الزمنية المتعددة مضاعفة العوائد

جوي فوندورا

تم التحديث في 12 أكتوبر 2020

جدول المحتويات

من أجل جني الأموال باستمرار في الأسواق ، يحتاج المتداولون إلى تعلم كيفية تحديد الاتجاه الأساسي والتداول حوله وفقًا لذلك. تشمل الكليشيهات الشائعة: "التجارة مع الاتجاه" ، "لا تحارب الشريط" ، و "الاتجاه هو صديقك". لكن إلى متى يستمر الاتجاه؟ متى يجب أن تدخل أو تخرج من صفقة؟ ما الذي يعنيه بالضبط أن تكون متداولًا على المدى القصير؟ نحن هنا نتعمق في الأطر الزمنية للتداول.

[paste:font size="4"]الماخذ الرئيسية

يمكن تصنيف الاتجاهات على أنها أولية ومتوسطة وقصيرة المدى . ومع ذلك ، توجد الأسواق في عدة أطر زمنية في وقت واحد. على هذا النحو ، يمكن أن يكون هناك اتجاهات متضاربة داخل سهم معين اعتمادًا على الإطار الزمني الذي يتم النظر فيه. ليس من غير المألوف أن يكون السهم في اتجاه صعودي أساسي بينما يكون غارقًا في اتجاهات هبوطية متوسطة وقصيرة المدى .

عادةً ما يتمسك المتداولون المبتدئون أو المبتدئون بإطار زمني محدد ، متجاهلين الاتجاه الأساسي الأكثر قوة. بالتناوب ، قد يتداول المتداولون في الاتجاه الأساسي ولكنهم يقللون من أهمية تحسين مدخلاتهم في إطار زمني مثالي قصير المدى. تابع القراءة لمعرفة المزيد حول الإطار الزمني الذي يجب عليك تتبعه للحصول على أفضل نتائج التداول.

ما الأطر الزمنية التي يجب أن تتبعها؟

القاعدة العامة هي أنه كلما زاد الإطار الزمني ، زادت موثوقية الإشارات التي يتم تقديمها. أثناء التنقل في الأطر الزمنية ، تصبح المخططات أكثر تلوثًا بالحركات والضوضاء الخاطئة . من الناحية المثالية ، يجب على المتداولين استخدام إطار زمني أطول لتحديد الاتجاه الأساسي لأي شيء يتداولونه.

بمجرد تحديد الاتجاه الأساسي ، يمكن للمتداولين استخدام الإطار الزمني المفضل لديهم لتحديد الاتجاه المتوسط وإطار زمني أسرع لتحديد الاتجاه قصير المدى. بعض الأمثلة على وضع أطر زمنية متعددة قيد الاستخدام قد تكون:

مثال على التداول

بدأت Holly Frontier Corp NYSE: HFC ، المعروفة سابقًا باسم Holly Corp. ، بالظهور على بعض شاشات الأسهم الخاصة بنا في وقت مبكر من عام 2007 حيث اقتربت من أعلى مستوى لها في 52 أسبوعًا وكانت تظهر قوة نسبية مقابل الأسهم الأخرى في قطاعها. كما ترون من الرسم البياني أدناه ، يظهر الرسم البياني اليومي نطاق تداول ضيق للغاية يتشكل فوق المتوسطين المتحركين البسيطين لـ 20 و 50 يومًا . و بولينجر Bands® تم الكشف عن أيضا حاد انكماش بسبب تقلب انخفضت وتحذر من زيادة محتملة على الطريق. لأن الرسم البياني اليومي هو الإطار الزمني المفضل لتحديد الصفقات المتأرجحة المحتملة ، الرسم البياني الأسبوعي قد يحتاج إلى استشارته لتحديد الاتجاه الأساسي والتحقق من توافقه مع فرضيتنا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-01-34fc7c898c3240f5a7e88b0f10c564ed.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كشفت نظرة سريعة على الجريدة الأسبوعية أن المركز لم يكن يُظهر قوته فحسب ، بل كان أيضًا قريبًا جدًا من تحقيق ارتفاعات قياسية جديدة . علاوة على ذلك ، كان يُظهر ارتدادًا جزئيًا محتملاً ضمن نطاق التداول المحدد ، مما يشير إلى أن الاختراق قد يحدث قريبًا.

كان الهدف المتوقع لمثل هذا الاختراق هو 20 نقطة مثيرة. مع تزامن المخططين ، تمت إضافة HOC إلى قائمة المراقبة كتجارة محتملة. بعد بضعة أيام ، حاول HOC الخروج ، وبعد أسبوع ونصف متقلب ، تمكن HOC من الإغلاق فوق القاعدة بأكملها.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-02-6be5c91190214029b744f7815fe9194c.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كانت التجارة ذات الترتيب الأعلى من الصعب جدًا القيام بها عند نقطة الاختراق نظرًا لزيادة التقلبات. ومع ذلك ، فإن هذه الأنواع من الاختراقات تقدم عادة دخولًا آمنًا للغاية عند أول تراجع بعد الاختراق. عندما تم تأكيد الاختراق على الرسم البياني الأسبوعي ، فإن احتمالية الفشل على الرسم البياني اليومي ستقل بشكل كبير إذا تم العثور على نقطة دخول مناسبة. ساعد استخدام أطر زمنية متعددة في تحديد قاع التراجع الدقيق في أوائل أبريل 2007. ويظهر الرسم البياني أدناه المطرقةشمعة تتشكل على المتوسط المتحرك البسيط لـ 20 يومًا ومتوسط دعم Bollinger Band®. كما يوضح أيضًا اقتراب HOC من نقطة الاختراق السابقة ، والتي تقدم عادةً الدعم أيضًا. كان الدخول في النقطة التي تخلص فيها السهم من قمة شمعة المطرقة ، ويفضل أن يكون ذلك عند زيادة الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-03-76359df147ee4af68ef29ff008f7ae3f.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

من خلال الانتقال إلى إطار زمني أقل ، أصبح من الأسهل تحديد أن التراجع يقترب من نهايته وأن احتمالية الاختراق كانت وشيكة. يظهر الرسم البياني أدناه مخطط 60 دقيقة مع قناة اتجاه هبوطي واضحة . لاحظ كيف تم سحب المكوّنات ذات الترتيب الأعلى باستمرار من خلال المتوسط المتحرك البسيط لـ 20 فترة. ملاحظة مهمة هي أن معظم المؤشرات ستعمل عبر أطر زمنية متعددة أيضًا. أغلق HOC فوق أعلى مستوى يومي سابق في الساعة الأولى من التداول في 4 أبريل 2007 ، مما يشير إلى الدخول. أكدت الشمعة التالية التي مدتها 60 دقيقة بوضوح أن التراجع قد انتهى ، مع حركة قوية مع ارتفاع في الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-04-cdcef428a62d43d4b05d119b75fb4bcc.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

يمكن الاستمرار في مراقبة التجارة عبر أطر زمنية متعددة مع تخصيص وزن أكبر للاتجاه الأطول.

يوضح الرسم البياني أدناه كيف تم تحقيق هدف المكوّن الأعلى مرتبة:

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-05-b421ab3f51704f6084b1d95511d27fb2.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

الخط السفلي

من خلال قضاء الوقت في تحليل أطر زمنية متعددة ، يمكن للمتداولين زيادة فرصهم في التجارة الناجحة بشكل كبير. يمكن أن تساعد مراجعة الرسوم البيانية طويلة الأجل المتداولين في تأكيد فرضياتهم ، ولكن الأهم من ذلك أنها يمكن أن تحذر المتداولين من عدم توافق الأطر الزمنية المنفصلة. باستخدام أطر زمنية أضيق ، يمكن للمتداولين أيضًا تحسين مداخلهم ومخارجهم بشكل كبير. في النهاية ، يتيح الجمع بين الأطر الزمنية المتعددة للمتداولين فهم اتجاه ما يتداولونه بشكل أفضل وغرس الثقة في قراراتهم.

تنافس بدون مخاطر مع 100000 دولار في النقد الافتراضي

اختبر مهاراتك في التداول من خلال محاكي الأسهم المجاني. تنافس مع الآلاف من متداولي Investopedia وتداول طريقك إلى القمة! قم بإرسال الصفقات في بيئة افتراضية قبل أن تبدأ في المخاطرة بأموالك الخاصة. مارس استراتيجيات التداول حتى تكون لديك الممارسة التي تحتاجها عندما تكون مستعدًا لدخول السوق الحقيقي. جرب محاكي الأسهم اليوم >>https://www.investopedia.com/articles/trading/07/timeframes.asp

- موقع التواصل الاجتماعي الفيسبوك

- تويتر

- لينكيدين

جوي فوندورا

تم التحديث في 12 أكتوبر 2020

جدول المحتويات

من أجل جني الأموال باستمرار في الأسواق ، يحتاج المتداولون إلى تعلم كيفية تحديد الاتجاه الأساسي والتداول حوله وفقًا لذلك. تشمل الكليشيهات الشائعة: "التجارة مع الاتجاه" ، "لا تحارب الشريط" ، و "الاتجاه هو صديقك". لكن إلى متى يستمر الاتجاه؟ متى يجب أن تدخل أو تخرج من صفقة؟ ما الذي يعنيه بالضبط أن تكون متداولًا على المدى القصير؟ نحن هنا نتعمق في الأطر الزمنية للتداول.

[paste:font size="4"]الماخذ الرئيسية

- يشير الإطار الزمني إلى مقدار الوقت الذي يستمر فيه الاتجاه في السوق ، والذي يمكن تحديده واستخدامه من قبل المتداولين.

- الأطر الزمنية الأساسية أو الفورية قابلة للتنفيذ في الوقت الحالي وهي ذات فائدة للمتداولين اليوميين والتداول عالي التردد.

- ومع ذلك ، يجب أن تكون الأطر الزمنية الأخرى على الرادار الخاص بك والتي يمكنها تأكيد أو دحض نمط ما ، أو تشير إلى اتجاهات متزامنة أو متناقضة تحدث.

- يمكن أن تتراوح هذه الأطر الزمنية من دقائق أو ساعات إلى أيام أو أسابيع ، أو حتى أطول.

يمكن تصنيف الاتجاهات على أنها أولية ومتوسطة وقصيرة المدى . ومع ذلك ، توجد الأسواق في عدة أطر زمنية في وقت واحد. على هذا النحو ، يمكن أن يكون هناك اتجاهات متضاربة داخل سهم معين اعتمادًا على الإطار الزمني الذي يتم النظر فيه. ليس من غير المألوف أن يكون السهم في اتجاه صعودي أساسي بينما يكون غارقًا في اتجاهات هبوطية متوسطة وقصيرة المدى .

عادةً ما يتمسك المتداولون المبتدئون أو المبتدئون بإطار زمني محدد ، متجاهلين الاتجاه الأساسي الأكثر قوة. بالتناوب ، قد يتداول المتداولون في الاتجاه الأساسي ولكنهم يقللون من أهمية تحسين مدخلاتهم في إطار زمني مثالي قصير المدى. تابع القراءة لمعرفة المزيد حول الإطار الزمني الذي يجب عليك تتبعه للحصول على أفضل نتائج التداول.

ما الأطر الزمنية التي يجب أن تتبعها؟

القاعدة العامة هي أنه كلما زاد الإطار الزمني ، زادت موثوقية الإشارات التي يتم تقديمها. أثناء التنقل في الأطر الزمنية ، تصبح المخططات أكثر تلوثًا بالحركات والضوضاء الخاطئة . من الناحية المثالية ، يجب على المتداولين استخدام إطار زمني أطول لتحديد الاتجاه الأساسي لأي شيء يتداولونه.

بمجرد تحديد الاتجاه الأساسي ، يمكن للمتداولين استخدام الإطار الزمني المفضل لديهم لتحديد الاتجاه المتوسط وإطار زمني أسرع لتحديد الاتجاه قصير المدى. بعض الأمثلة على وضع أطر زمنية متعددة قيد الاستخدام قد تكون:

- يمكن للمتداول المتأرجح ، الذي يركز على الرسوم البيانية اليومية لاتخاذ القرارات ، استخدام الرسوم البيانية الأسبوعية لتحديد الاتجاه الأساسي ومخططات 60 دقيقة لتحديد الاتجاه قصير المدى.

- A متداول اليوم يمكن مقايضة من الرسوم البيانية لمدة 15 دقيقة، واستخدام الرسوم البيانية لمدة 60 دقيقة لتحديد الإتجاه الأساسي ومخطط لمدة خمس دقائق (أو حتى مخطط التجزئة) لتحديد الاتجاه على المدى القصير.

- يمكن لمتداول المركز طويل الأجل التركيز على الرسوم البيانية الأسبوعية أثناء استخدام الرسوم البيانية الشهرية لتحديد الاتجاه الأساسي والرسوم البيانية اليومية لتحسين عمليات الدخول والمخارج.

مثال على التداول

بدأت Holly Frontier Corp NYSE: HFC ، المعروفة سابقًا باسم Holly Corp. ، بالظهور على بعض شاشات الأسهم الخاصة بنا في وقت مبكر من عام 2007 حيث اقتربت من أعلى مستوى لها في 52 أسبوعًا وكانت تظهر قوة نسبية مقابل الأسهم الأخرى في قطاعها. كما ترون من الرسم البياني أدناه ، يظهر الرسم البياني اليومي نطاق تداول ضيق للغاية يتشكل فوق المتوسطين المتحركين البسيطين لـ 20 و 50 يومًا . و بولينجر Bands® تم الكشف عن أيضا حاد انكماش بسبب تقلب انخفضت وتحذر من زيادة محتملة على الطريق. لأن الرسم البياني اليومي هو الإطار الزمني المفضل لتحديد الصفقات المتأرجحة المحتملة ، الرسم البياني الأسبوعي قد يحتاج إلى استشارته لتحديد الاتجاه الأساسي والتحقق من توافقه مع فرضيتنا.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-01-34fc7c898c3240f5a7e88b0f10c564ed.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كشفت نظرة سريعة على الجريدة الأسبوعية أن المركز لم يكن يُظهر قوته فحسب ، بل كان أيضًا قريبًا جدًا من تحقيق ارتفاعات قياسية جديدة . علاوة على ذلك ، كان يُظهر ارتدادًا جزئيًا محتملاً ضمن نطاق التداول المحدد ، مما يشير إلى أن الاختراق قد يحدث قريبًا.

كان الهدف المتوقع لمثل هذا الاختراق هو 20 نقطة مثيرة. مع تزامن المخططين ، تمت إضافة HOC إلى قائمة المراقبة كتجارة محتملة. بعد بضعة أيام ، حاول HOC الخروج ، وبعد أسبوع ونصف متقلب ، تمكن HOC من الإغلاق فوق القاعدة بأكملها.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-02-6be5c91190214029b744f7815fe9194c.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

كانت التجارة ذات الترتيب الأعلى من الصعب جدًا القيام بها عند نقطة الاختراق نظرًا لزيادة التقلبات. ومع ذلك ، فإن هذه الأنواع من الاختراقات تقدم عادة دخولًا آمنًا للغاية عند أول تراجع بعد الاختراق. عندما تم تأكيد الاختراق على الرسم البياني الأسبوعي ، فإن احتمالية الفشل على الرسم البياني اليومي ستقل بشكل كبير إذا تم العثور على نقطة دخول مناسبة. ساعد استخدام أطر زمنية متعددة في تحديد قاع التراجع الدقيق في أوائل أبريل 2007. ويظهر الرسم البياني أدناه المطرقةشمعة تتشكل على المتوسط المتحرك البسيط لـ 20 يومًا ومتوسط دعم Bollinger Band®. كما يوضح أيضًا اقتراب HOC من نقطة الاختراق السابقة ، والتي تقدم عادةً الدعم أيضًا. كان الدخول في النقطة التي تخلص فيها السهم من قمة شمعة المطرقة ، ويفضل أن يكون ذلك عند زيادة الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-03-76359df147ee4af68ef29ff008f7ae3f.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

من خلال الانتقال إلى إطار زمني أقل ، أصبح من الأسهل تحديد أن التراجع يقترب من نهايته وأن احتمالية الاختراق كانت وشيكة. يظهر الرسم البياني أدناه مخطط 60 دقيقة مع قناة اتجاه هبوطي واضحة . لاحظ كيف تم سحب المكوّنات ذات الترتيب الأعلى باستمرار من خلال المتوسط المتحرك البسيط لـ 20 فترة. ملاحظة مهمة هي أن معظم المؤشرات ستعمل عبر أطر زمنية متعددة أيضًا. أغلق HOC فوق أعلى مستوى يومي سابق في الساعة الأولى من التداول في 4 أبريل 2007 ، مما يشير إلى الدخول. أكدت الشمعة التالية التي مدتها 60 دقيقة بوضوح أن التراجع قد انتهى ، مع حركة قوية مع ارتفاع في الحجم.

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-04-cdcef428a62d43d4b05d119b75fb4bcc.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

يمكن الاستمرار في مراقبة التجارة عبر أطر زمنية متعددة مع تخصيص وزن أكبر للاتجاه الأطول.

يوضح الرسم البياني أدناه كيف تم تحقيق هدف المكوّن الأعلى مرتبة:

:max_bytes(150000):strip_icc():format(webp)/dotdash_Final_Multiple_Time_Frames_Can_Multiply_Returns_Sep_2020-05-b421ab3f51704f6084b1d95511d27fb2.jpg)

مصدر الصورة Sabrina Jiang © Investopedia 2020

الخط السفلي

من خلال قضاء الوقت في تحليل أطر زمنية متعددة ، يمكن للمتداولين زيادة فرصهم في التجارة الناجحة بشكل كبير. يمكن أن تساعد مراجعة الرسوم البيانية طويلة الأجل المتداولين في تأكيد فرضياتهم ، ولكن الأهم من ذلك أنها يمكن أن تحذر المتداولين من عدم توافق الأطر الزمنية المنفصلة. باستخدام أطر زمنية أضيق ، يمكن للمتداولين أيضًا تحسين مداخلهم ومخارجهم بشكل كبير. في النهاية ، يتيح الجمع بين الأطر الزمنية المتعددة للمتداولين فهم اتجاه ما يتداولونه بشكل أفضل وغرس الثقة في قراراتهم.

تنافس بدون مخاطر مع 100000 دولار في النقد الافتراضي

اختبر مهاراتك في التداول من خلال محاكي الأسهم المجاني. تنافس مع الآلاف من متداولي Investopedia وتداول طريقك إلى القمة! قم بإرسال الصفقات في بيئة افتراضية قبل أن تبدأ في المخاطرة بأموالك الخاصة. مارس استراتيجيات التداول حتى تكون لديك الممارسة التي تحتاجها عندما تكون مستعدًا لدخول السوق الحقيقي. جرب محاكي الأسهم اليوم >>https://www.investopedia.com/articles/trading/07/timeframes.asp

- مقالات فوركس

- استراتيجيات التداول

كيفية استخدام الإطار الزمني الأسبوعي في تجارة الفوركس

آدم ليمون

في 28 فبراير 2020 | تم التحديث في 13 أكتوبر 2020

- 1

ما هو الإطار الزمني في تداول الفوركس؟ - 2

لماذا يجب عليك استخدام الإطار الزمني الأسبوعي في تجارة الفوركس - 3

كيفية قياس الاتجاه مع الإطار الزمني الأسبوعي - 4

هل يجب عليك استخدام إطار زمني واحد فقط في تجارة الفوركس؟ - 5

تداول متعدد الأطر الزمنية مع الإطار الزمني الأسبوعي - 6

إستراتيجية اتجاه الاختراق الأسبوعي للأطر الزمنية المتعددة - 7

إستراتيجية الاتجاه الأسبوعي للأطر الزمنية المتعددة "شراء الانخفاضات" - 8

التداول بالإطار الزمني الأسبوعي فقط - 9

إستراتيجية اتجاه الإطار الزمني الأسبوعي "شراء الانخفاضات القوية" - 10

إستراتيجية الإطار الزمني الأسبوعي "التقلب العالي يعني الانعكاس" - 11

افكار اخيرة - 12

كيف تستخدم الإطار الزمني الأسبوعي في تداول الفوركس؟

أحد الأسباب الرئيسية التي تجعل معظم متداولي الفوركس يخسرون المال هو الفشل في التداول بناءً على الأطر الزمنية الأطول أجلاً مثل الإطار الزمني الأسبوعي. تشرح هذه المقالة سبب وكيفية استخدام الإطار الزمني الأسبوعي في تداولك في فوركس ، وتحدد كلاً من القواعد والأداء التاريخي الفعلي لبعض استراتيجيات التداول ذات الإطار الزمني الأسبوعي التي قد تستخدمها أو تكيفها.

ما هو الإطار الزمني في تداول الفوركس؟

" الإطار الزمني" في تداول الفوركس يعني الوحدة الزمنية التي يعتمد عليها مخطط السعر الذي تشاهده. على سبيل المثال ، في مخطط الشموع اليابانية للإطار الزمني الأسبوعي ، تمثل كل شمعة أسبوعًا واحدًا من الوقت. في مخطط الشموع اليابانية بإطار زمني مدته 5 دقائق ، تمثل كل شمعة 5 دقائق من الوقت. تُظهر الأطر الزمنية الأقصر تفاصيل أكثر بكثير عن حركة السعر بمرور الوقت ، لكن الأطر الزمنية الأطول تُظهر صورًا أوسع وأطول أجلاً للاتجاهات والنطاقات في السعر.

الإعلانات

اختبر مهاراتك - تداول على الإطار الزمني الأسبوعي الآن

افتح حساب تجريبي مجاني

لماذا يجب عليك استخدام الإطار الزمني الأسبوعي في تجارة الفوركس

الأداة الأكثر فاعلية وربحية وقوة التي يمكنك استخدامها لتداول العملات الأجنبية هي الانتباه إلى ما إذا كان هناك اتجاه طويل الأجل أو نطاق في أي أزواج أو تقاطعات عملات ، خاصة الأزواج الرئيسية ؛ وإذا كان الأمر كذلك ، في أي اتجاه يسير هذا الاتجاه. بعد ذلك ، تأكد من أنك تتداول في نفس اتجاه هذا الاتجاه ، أو تداول الانعكاسات من الدعم والمقاومة عندما لا يكون هناك اتجاه والسعر يتراوح. استخدم مخطط سعر الإطار الزمني الأعلى مثل الإطار الزمني الأسبوعي لإجراء هذه المكالمات.

بينما يمكنك استخدام مخطط الإطار الزمني اليومي لنفس الغرض ، يجب عليك استخدام الإطار الزمني الأسبوعي في تداول العملات الأجنبية لهذا الغرض لأنه من الأسهل الحكم على حركة السعر على المدى الطويل في لمحة سريعة هناك. من المستحسن أيضًا البحث واستخدام مخطط إطار زمني أقصر واحد على الأقل ، مثل 4 ساعات أو إطارات زمنية كل ساعة ، لضبط إدخالات ومخارج التجارة لجعلها أكثر دقة ، مما يعني أيضًا المزيد مربح.

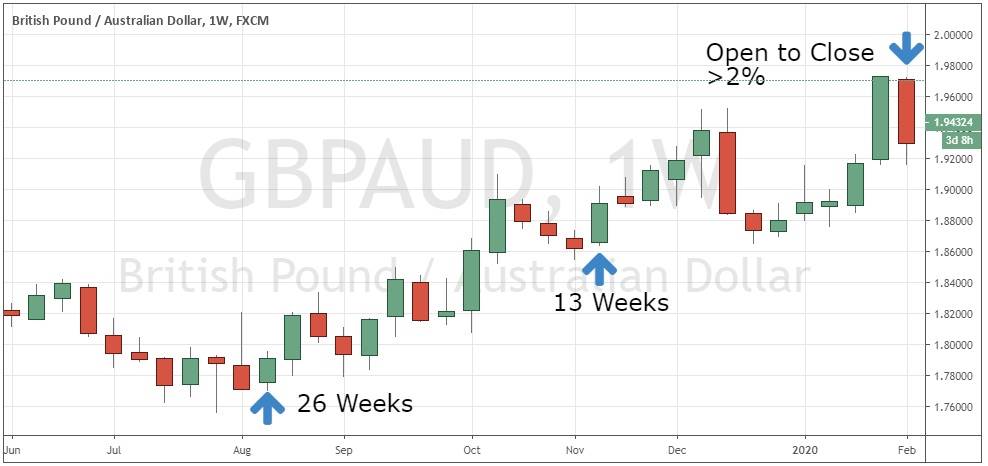

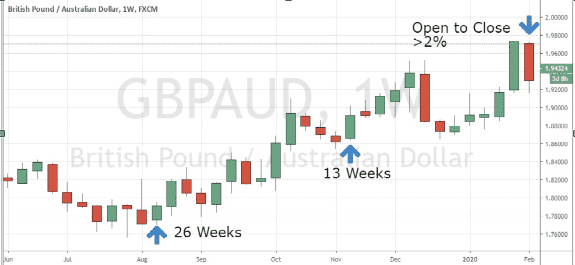

كيفية قياس الاتجاه مع الإطار الزمني الأسبوعي

السبب في أن الإطار الزمني الأسبوعي هو أفضل إطار زمني لتداول الفوركس هو أن بيانات فوركس التاريخية تُظهر أنه عندما يكون السعر أعلى مما كان عليه قبل عدة أشهر ، فمن المرجح أن يرتفع أكثر من الانخفاض ، والعكس صحيح عندما يكون السعر أقل مما كانت عليه قبل عدة أشهر. لذلك ، إذا قمت بسحب الرسم البياني الأسبوعي لأعلى ، فإن إحدى الحيل السهلة التي يمكنك القيام بها لإنشاء أفضل مؤشر للاتجاه هي العد التنازلي 13 و 26 أسبوعًا من الشمعة الأسبوعية الحالية. هل السعر الآن أعلى مما كان عليه في تلك الأوقات؟ إذا كانت الإجابة بنعم ، فلديك اتجاه صعودي طويل المدى. إذا كان منخفضًا عند كليهما ، يكون لديك اتجاه هبوطي طويل المدى. إذا كانت النتائج مختلطة ، فلا يوجد اتجاه. انسَ كل مؤشرات فوركس الفاخرة - فهذه طريقة بسيطة وفعالة للغاية.

على سبيل المثال ، يُظهر مخطط الإطار الزمني الأسبوعي لزوج العملات EUR / USD أدناه الشمعة الأسبوعية الحالية ، في أقصى اليمين ، أسفل أسعار الافتتاح للشمعدانات منذ 13 و 26 أسبوعًا. لذلك ، هناك اتجاه هبوطي واضح ، ويمكن للمتداولين هذا الأسبوع البحث عن صفقات بيع في هذا الزوج من العملات.

الإطار الزمني الأسبوعي: اتجاه هبوطي طويل المدى

في مثال آخر ، يُظهر مخطط الإطار الزمني الأسبوعي لزوج العملات GBP / USD أدناه الشمعة الأسبوعية الحالية ، في أقصى اليمين ، وتغلق فوق سعر افتتاح الشمعة منذ 13 أسبوعًا ، ولكن أيضًا أقل من سعر افتتاح الشمعة من منذ 26 أسبوعًا. لذلك ، لا يوجد اتجاه طويل الأجل ، ويجب على المتداولين في الأسبوع المقبل الذين يرغبون في تداول هذا الزوج من العملات أن يتطلعوا إلى تداول الانعكاسات عند مستويات الدعم والمقاومة.

الإطار الزمني الأسبوعي: لا يوجد اتجاه طويل المدى

هل يجب عليك استخدام إطار زمني واحد فقط في تجارة الفوركس؟

على الرغم من أن الرسم البياني للإطار الزمني الأسبوعي يمكن أن يُظهر لك ميزة التداول ، إلا أنه في جميع الحالات باستثناء ظروف محدودة للغاية (موضحة بمزيد من التفاصيل أدناه في قسم "تداول العملات الأجنبية مع الإطار الزمني الأسبوعي فقط") ، فليس من الذكاء التداول باستخدام الوقت الأسبوعي الإطار وحده. في الواقع ، يعد استخدام إطار زمني واحد فقط لتداول الفوركس فكرة سيئة ، مهما كان الإطار الزمني الذي قد تختاره. ومع ذلك ، فإن استخدام الأطر الزمنية الأعلى مثل الرسم البياني الأسبوعي للسعر يمكن أن يخبرك على الأقل ما إذا كان هناك اتجاه طويل الأجل وإذا كان الأمر كذلك ، في أي اتجاه.

هناك عدة أسباب تجعل التداول باستخدام الإطار الزمني الأسبوعي وحده فكرة سيئة:

- إنه طويل المدى وبطيء في الاستخدام بمفرده. بينما يمكنك بسهولة فتح صفقة جيدة في إطار زمني قصير مثل 5 دقائق لخمسين شمعة ، إذا حاولت فتح صفقة لمدة 50 أسبوعًا ، فستواجه العديد من المشكلات.

- يفرض بعض وسطاء الفوركس حدًا زمنيًا على مدة التداولات ، مما يفرض عليك إغلاق صفقة مفتوحة بعد أن تكون مفتوحة عادةً لبضعة أسابيع أو أشهر. يعلن عدد قليل من الوسطاء عن هذه الحقيقة - عليك التحقق من الأحرف الصغيرة أو مطالبة الوسيط مباشرة لمعرفة ذلك ..

- سيقوم جميع وسطاء الفوركس ، ما لم يكن لديك حساب وسيط فوركس إسلامي ، إما بتحصيل أو دفع مبلغ صغير بناءً على حجم تداولك وأسعار الفائدة بين البنوك ("غدًا / التالي") للعملات المعنية في الزوج. عادة، بل هو المسؤول وليس الائتمان - منحازة للنظام ضد التاجر وليس وسيلة يمكن سطاء الفوركس كسب المال بهدوء من التجار على المدى الطويل . حتى لو كانت الرسوم صغيرة عادةً ، مثل ربع نقطة في اليوم ، إذا كنت تحتفظ بصفقة مفتوحة لفترة طويلة ، فإن رسوم المقايضة بين عشية وضحاها هذه تضيف ويمكن أن تقضي على أرباحك حقًا.

- يستخدم المتداولون المحترفون دائمًا مجموعة من الأطر الزمنية طويلة الأجل وقصيرة المدى. عادةً ما يكون لدى المتداولين المحترفين ثلاث شاشات ذات إطار زمني مفتوحة لأي شيء يتداولونه تعرض الرسوم البيانية للإطار الزمني اليومي وكل ساعة و 5 دقائق.

تحليل الأطر الزمنية المتعددة هو ببساطة النظر إلى مخططين أو أكثر للسعر لنفس زوج عملات فوركس أو تقاطع أو أداة أخرى في نفس الوقت. يمكنك إجراء تحليل متعدد الأطر الزمنية من خلال النظر أولاً في إطار زمني أعلى واستخدام هذا المخطط لتحديد ما إذا كان السعر يتجه (وإذا كان الأمر كذلك ، في أي اتجاه) أو نطاق ، وربما أيضًا لتحديد مستويات دعم ومقاومة واضحة. إنه تحليل من أعلى إلى أسفل ، لأنه بمجرد حصولك على هذه المعلومات من الإطار الزمني الأعلى ، فإنك تستخدم بعد ذلك إطارًا زمنيًا أقل للتداول من هذا التحليل ، والذي عادة ما يمنحك إدخالات ومخارج تداول أكثر دقة مما يزيد من مكافأتك إلى الحد الأقصى نسبة خطر.

هناك عدد قليل من استراتيجيات تداول العملات الأجنبية الجيدة والتي كانت تاريخياً مربحة على الإطار الزمني الأسبوعي ، كما هو موضح أدناه . يمكنك استخدام إطار زمني أقصر كأداة لتداول هذه الاستراتيجيات بشكل أكثر فعالية.

النتائج المفصلة أدناه مأخوذة من الاختبارات الخلفية التي أجريت على ستة عشر زوجًا رئيسيًا وثانويًا من عملات فوركس على مدى فترة طويلة جدًا تقارب 20 عامًا ، من 2001 إلى 2020. تم أخذ آلاف العينات ، مما زاد من الصلاحية الإحصائية للاختبار الخلفي.

إستراتيجية اتجاه الاختراق الأسبوعي للأطر الزمنية المتعددة

- عندما ينتهي زوج أو تقاطع عملات فوركس أسبوعًا عند أعلى أو أدنى إغلاق أسبوعي له لمدة 26 أسبوعًا (ما يعادل 6 أشهر) ، في 51.10٪ من الحالات ، أغلق الأسبوع التالي أكثر في اتجاه هذا الاختراق. ومع ذلك ، في المتوسط ، أغلق الأسبوع المقبل عكس الاتجاه بنسبة 0.04٪.

- إذا أخذنا أزواج عملات الدولار الأمريكي فقط من المثال أعلاه ، في 53.94٪ من الحالات ، أغلق الأسبوع التالي أكثر في اتجاه الاتجاه. في المتوسط ، أغلق الأسبوع التالي أكثر في اتجاه الاتجاه بنسبة 0.02٪. على الرغم من أن هذه الإحصائية الثانية ليست مشجعة ، فمن خلال استخدام وقف خسارة شديد نسبيًا ، فإن تداول الاختراقات طويلة الأجل في أزواج عملات الدولار الأمريكي يمكن تحويله إلى استراتيجية تداول مربحة ، ولكن يجب عليك استخدام إطار زمني أقصر لإجراء إدخالات التداول الخاصة بك و مخارج أكثر ربحية.

- مثال على التجارة: إعادة استخدام صورة سابقة ، نرى زوج عملات EUR / USD مع شمعدان أسبوعي يحقق أدنى إغلاق أسبوعي في 26 أسبوعًا - يمكنك أن ترى أنه لا توجد شمعة واحدة سابقة في مخطط الأسعار مع إغلاق منخفض. في الأسبوع المقبل ، ابحث عن صفقات بيع على إطار زمني أقصر مثل الإطار الزمني لكل ساعة أو 4 ساعات.

إستراتيجية اتجاه الاختراق الأسبوعي: دخول صفقة بيع

إستراتيجية الاتجاه الأسبوعي للأطر الزمنية المتعددة "شراء الانخفاضات"

- تعتمد هذه الاستراتيجية وجميع الاستراتيجيات التالية على متوسط الارتداد. يعني "متوسط الارتداد" أنه من المحتمل أن يعود السعر إلى متوسطه بعد حركة اتجاهية مستمرة بعيدًا عن المتوسط. أنت تتداول يعني الارتداد فقط من خلال انتظار انعطاف في الاتجاه نحو المتوسط وفتح مركز يستهدف المتوسط.

- عندما ينتهي زوج عملات فوركس أو تقاطع أسبوعيًا إما فوق سعريه من 13 و 26 أسبوعًا أو أقل من كليهما ، لكن حركة سعر الأسبوع من الفتح إلى الإغلاق كانت ضد هذا الاتجاه ، في 51.71٪ من الحالات انعكس الأسبوع التالي ليغلق أكثر في اتجاه هذا الاتجاه. في المتوسط ، أغلق الأسبوع التالي مع الاتجاه بنسبة 0.09٪ أخرى ، لذلك يبدو أن "شراء الانخفاضات" على نطاق واسع تعمل بشكل أفضل في الفوركس من تداول الاختراقات.

- إذا أخذنا أزواج عملات الدولار الأمريكي فقط من المثال أعلاه ، فلن تتحسن النتائج. هذا يعني أن البيانات تظهر أنه بالنسبة لأزواج عملات الدولار الأمريكي ، كان معدل الربح أفضل في اختراق التداول ، ولكن توقع التداول العام للأسبوع المقبل كان أفضل عند "شراء الانخفاضات".

- مثال على التجارة: نرى زوج عملات EUR / USD مع شمعة أسبوعية تغلق صعودًا من الفتح - الشمعة الخضراء في أقصى يمين الرسم البياني. مع ذلك ، فإن هذا الإغلاق أقل من أسعار الافتتاح للشمعدانات الأسبوعية لكلا من 13 و 26 أسبوعًا ، لذلك هناك فرصة هنا "لبيع الارتفاع" (مثل "شراء عند الانخفاض"). في الأسبوع المقبل ، ابحث عن صفقات بيع على إطار زمني أقصر مثل الإطار الزمني لكل ساعة أو 4 ساعات.

إستراتيجية اتجاه "شراء الانخفاضات" الأسبوعية: دخول صفقة بيع

هناك أيضًا استراتيجيتان أسبوعيتان للتداول مع سجلات متابعة جيدة يمكن استخدامها بشكل أكثر أمانًا مع الإطار الزمني الأسبوعي فقط.

الإعلانات

لا تفوت الفرص العظيمة اليوم

استبدل الان!

التداول بالإطار الزمني الأسبوعي فقط

تنتج هذه الاستراتيجيات صفقات من المفترض أن يتم الدخول فيها بمجرد انتهاء الأسبوع ، ويتم الاحتفاظ بها حتى نفس الوقت من الأسبوع المقبل ، دون وقف الخسارة. يمكن بالطبع تداول هذا بشكل أكثر دقة باستخدام إطار زمني أقصر أيضًا.

إستراتيجية اتجاه الإطار الزمني الأسبوعي "شراء الانخفاضات القوية"

- عندما ينتهي زوج عملات فوركس أو تقاطع أسبوعيًا إما فوق سعريهما من 13 و 26 أسبوعًا أو أقل من كليهما ، لكن حركة سعر الأسبوع من الافتتاح إلى الإغلاق كانت ضد الاتجاه بنسبة 2٪ على الأقل ، في 55.54٪ من الحالات انعكس الأسبوع التالي واستمر ليغلق أكثر في اتجاه هذا الاتجاه. في المتوسط ، أغلق الأسبوع التالي مع الاتجاه بنسبة 0.41٪ أخرى ، لذلك تعد هذه استراتيجية التداول الأفضل أداءً تاريخياً الموضحة في هذه المقالة.

- لا تنتج هذه الإستراتيجية صفقات في كثير من الأحيان ، حيث أن الحركة الاتجاهية في الفوركس التي تزيد عن 2٪ من الافتتاح الأسبوعي إلى الإغلاق الأسبوعي نادرة نسبيًا وتميل إلى الحدوث في حوالي 3٪ فقط من العينات.

- هذه الإستراتيجية قوية ، لأنها لا تعتمد فقط على ميل السوق لكل من الاتجاه والعودة إلى متوسطه ، ولكن أيضًا على مجموعة التقلبات.

- مثال على التجارة: نرى تقاطع عملات GBP / AUD مع شمعة أسبوعية تغلق هبوطاً من الفتح - الشمعة الحمراء في أقصى يمين مخطط السعر أدناه. بقسمة سعر الإغلاق على سعر الافتتاح ، نرى أن النتيجة أكثر من 1.02 ، مما يعني أن لدينا حركة قوية بما يكفي لتوليد إشارة دخول. وأيضًا ، يكون هذا الإغلاق أعلى من أسعار الافتتاح للشمعدانات الأسبوعية قبل 13 و 26 أسبوعًا ، لذلك هناك فرصة هنا "لشراء الانخفاض". يمكنك إما الدخول لفترة طويلة هنا قبل إغلاق الأسبوع مباشرة ، أو في الأسبوع المقبل ، ابحث عن صفقات شراء على إطار زمني أقصر مثل الإطار الزمني لكل ساعة أو 4 ساعات.

إستراتيجية الاتجاه الأسبوعي "شراء الانخفاضات القوية": الدخول في صفقة شراء

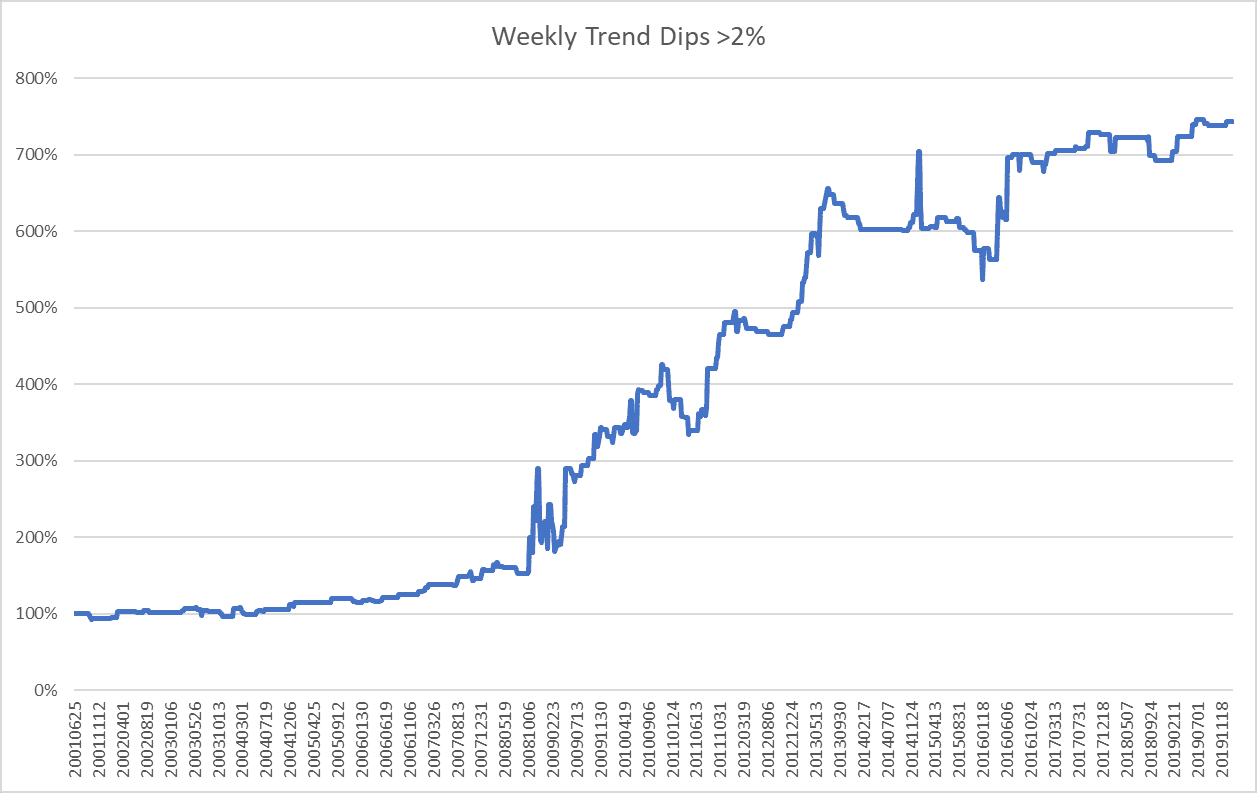

يظهر أدناه منحنى حقوق الملكية للاختبار العكسي لهذه الإستراتيجية باستخدام التحركات الأسبوعية من الفتح إلى الإغلاق بنسبة تزيد عن 2٪ في قيمة التداول 16 زوجًا من أزواج العملات الأجنبية وتقاطعاتها من 2001 إلى 2020. تم إدخال التداولات افتراضيًا في نهاية أسبوع التأهيل واستمرت حتى إغلاق الأسبوع التالي. لم يتم تضمين فروق الأسعار ومدفوعات / رسوم التمويل الليلية.

إستراتيجية الاتجاه الأسبوعي "شراء الانخفاضات القوية": منحنى الأسهم

إستراتيجية الإطار الزمني الأسبوعي "التقلب العالي يعني الانعكاس"

- هذه الإستراتيجية هي نفسها تمامًا الإستراتيجية السابقة ، فقط بدون عنصر الاتجاه.

- كل ما تبحث عنه هو إغلاق شمعة أسبوعية بحركة سعر من الفتح إلى الإغلاق بنسبة 2٪ على الأقل. ثم تدخل صفقة في الاتجاه المعاكس وتبيع في نهاية الأسبوع المقبل ، بغض النظر عن الاتجاه. في 50.73٪ من الحالات ، عكس الأسبوع التالي اتجاهه وأغلق صعوديًا. في المتوسط ، كان الأسبوع التالي هو الفائز بنسبة 0.20٪.

- مثال على التجارة: يمكن استخدام المثال أعلاه كتوضيح ؛ لا تحتاج فقط إلى التحقق مما إذا كان السعر أعلى أو أدنى من أي شمعدانات سابقة: الانتقال من الفتح إلى الإغلاق بنسبة أكبر من 2٪ يكفي لإطلاق إشارة دخول التجارة.

- سيجد متداولو الفوركس أن بإمكانهم التداول بشكل أكثر ربحية من خلال استخدام الإطار الزمني الأسبوعي للعثور على شروط الاتجاه أو النطاق ، ثم التداول بما يتماشى مع تلك الظروف من خلال الانتقال إلى إطار زمني أقصر لتنفيذ عمليات الدخول والخروج الدقيقة. تعتبر الأطر الزمنية لمدة 4 ساعات أو ساعة واحدة مثالية.

- في الفوركس ، تميل الاتجاهات إلى أن تكون أكثر دقة في التعرف على مدى 3 أشهر و 6 أشهر.

- يُنصح المتداولون الراغبون في تداول إستراتيجية باستخدام الإطار الزمني الأسبوعي فقط بالتداول بدون رافعة مالية ، وأيضًا التفكير في استخدام وقف خسارة ثابت ثابت ، حيث لوحظ الحد الأقصى للتراجع لهذه الإستراتيجية على 16 زوجًا من أزواج عملات فوركس وتقاطعاتها خلال العشرين الماضية كانت السنوات حوالي 38٪.

- حدد ما إذا كان هناك اتجاه طويل الأجل أو نطاق في زوج عملات أو تقاطع عن طريق التحقق من تحركات الأسعار على مدار 3 و 6 أشهر الماضية

- حدد اتجاه الاتجاه طويل المدى إذا كان هناك اتجاه وقم بتداوله

- انتقل لأسفل لتقليل الأطر الزمنية لضبط إدخالات التجارة الخاصة بك

- تداول الانعكاسات من الدعم والمقاومة عندما لا يكون هناك اتجاه والسعر يتراوح

- عادة ما يكون شراء الانخفاضات في الاتجاهات أكثر ربحية من تداول الاختراق في الفوركس

https://www.dailyforex.com/forex-ar...the-weekly-time-frame-in-forex-trading/134190