Using Volume Rate Of Change To Confirm Trends

BY

INVESTOPEDIA STAFF

Updated Jun 25, 2019

In

Volume Oscillator Confirms Price Movement we looked at the measurement of

volume by way of an

oscillator using two

moving averages. In this article we look at the volume

rate of change (V-ROC), and we'll focus on the importance of price movements and volume in the study of market trends.

In the last decade, we've seen triple-digit swings on the

Dow Jones Industrial Index to both the upside and the downside. A newcomer to the science of

technical analysis may not have realized that some of these moves lacked conviction, as volume didn't always support the price movement.

Chartists are not the least bit interested in a 5 to 10% move in a stock price if the volume moving the price is a fraction of the normal daily volume for that particular issue. On the other hand, since the Nasdaq market volume reaches or surpasses two billion shares per day, significant

price action will trigger the interest of

analysts. If price movements are significantly less than 5 to 10%, you might as well go golfing.

Volume Trend Indicator

The volume rate of change is the indicator that shows whether or not a volume trend is developing in either an up or down direction. You may be familiar with price rate of change (discussed

here), which shows an investor the rate of change measured by the issue's

closing price. To calculate this, you need to divide the volume change over the last n-periods (days, weeks or months) by the volume n-periods ago. The answer is a

percentage change of the volume over the last n-periods. Now, what does this mean? If the volume today is higher than n-days (or weeks or months) ago, the rate of change will be a plus number. If volume is lower, the

ROC will be minus number. This allows us to look at the speed at which the volume is changing. (For more on trend strength, check out

ADX: The Trend Strength Indicator.)

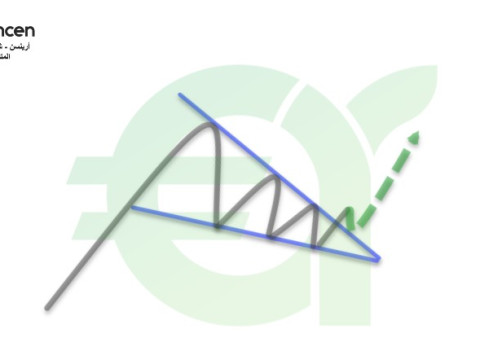

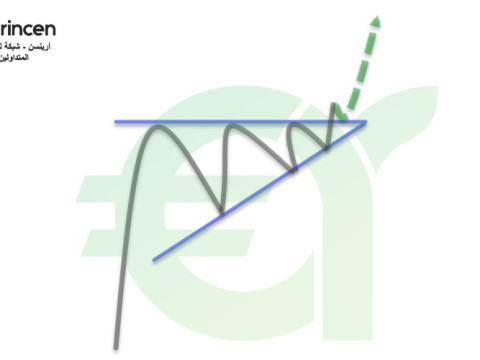

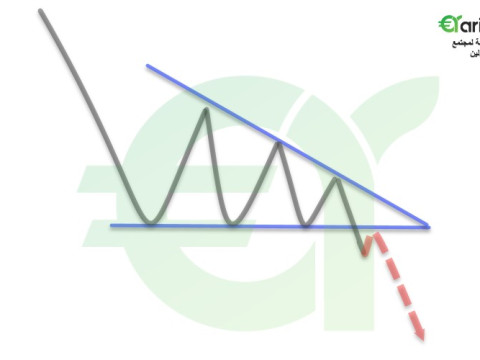

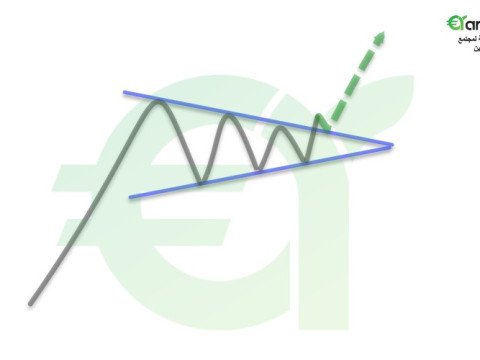

One of the problems that analysts have with the V-ROC is determining the period of time to measure the rate of change. A shorter period of 10 to 15 days, for example, would show us the peaks created by a sudden change, and, for the most part,

trendlines could be drawn. For a more realistic look, I would suggest using a 25- to 30-day period; this length of time makes the chart look more rounded and smooth. Shorter periods tend to produce a chart that is more jagged and difficult to analyze.

Figure 1: Volume Rate of Change - 14-Day Period

استخدام حجم معدل التغيير لتأكيد الاتجاهات

فيس بوك

تغريد

ينكدين

من قبل فريق الاستثمار

تم التحديث في 25 يونيو 2019

في مذبذب الحجم يؤكد حركة السعر نظرنا في قياس الحجم عن طريق مذبذب باستخدام اثنين من المتوسطات المتحركة. في هذه المقالة ، نلقي نظرة على معدل حجم التغيير (V-ROC) ، وسنركز على أهمية تحركات الأسعار وحجمها في دراسة اتجاهات السوق.

في العقد الماضي ، شهدنا تقلبات ثلاثية الأرقام على مؤشر داو جونز الصناعي في الاتجاه الصعودي والجانب السلبي على حد سواء. ربما لم يدرك الوافد الجديد إلى علم التحليل الفني أن بعض هذه التحركات كانت تفتقر إلى الاقتناع ، لأن الحجم لم يكن دائمًا يدعم حركة السعر. لا يهتم اختصاصيو الخرائط على الأقل بحركة من 5 إلى 10٪ في سعر السهم إذا كان الحجم الذي يحرك السعر جزءًا صغيرًا من الحجم اليومي المعتاد لهذه المشكلة بعينها. من ناحية أخرى ، نظرًا لأن حجم سوق ناسداك يصل أو يتجاوز ملياري سهم يوميًا ، فإن تحركات الأسعار المهمة ستثير اهتمام المحللين. إذا كانت حركات الأسعار أقل بكثير من 5 إلى 10٪ ، فقد تذهب أيضًا إلى لعب الجولف.

حجم مؤشر الاتجاه

معدل حجم التغيير هو المؤشر الذي يوضح ما إذا كان اتجاه الحجم يتطور في اتجاه صعودي أو هبوطي. قد تكون على دراية بمعدل سعر التغيير (تمت مناقشته هنا) ، والذي يوضح للمستثمر معدل التغيير الذي تم قياسه بسعر إغلاق الإصدار. لحساب ذلك ، تحتاج إلى تقسيم تغيير حجم الصوت على فترات n الأخيرة (أيام أو أسابيع أو أشهر) على وحدة التخزين منذ فترات. الجواب هو تغيير النسبة المئوية للحجم على فترات n الأخيرة. الآن ماذا يعني هذا؟ إذا كان حجم التداول اليوم أعلى من n-day (أو أسابيع أو أشهر) قبل ذلك ، فسيكون معدل التغيير هو رقم زائد. إذا كان حجم الصوت أقل ، فسيكون رقم ROC ناقصًا. يسمح لنا ذلك بالنظر إلى السرعة التي يتغير بها مستوى الصوت. (لمعرفة المزيد حول قوة الاتجاه ، راجع ADX: مؤشر قوة الاتجاه.)

إحدى المشكلات التي يواجهها المحللون في V-ROC هي تحديد الفترة الزمنية لقياس معدل التغيير. على سبيل المثال ، ستظهر لنا فترة أقصر من 10 إلى 15 يومًا القمم التي أحدثها التغيير المفاجئ ، ويمكن رسم خطوط الاتجاه في معظم الأحيان. لإلقاء نظرة أكثر واقعية ، أود أن أقترح استخدام فترة 25 إلى 30 يوما ؛ هذا طول الوقت يجعل الرسم البياني يبدو أكثر تقريبًا وسلسًا. تميل الفترات الأقصر إلى إنتاج مخطط أكثر خشنة ويصعب تحليله.

aistikhdam h

Chart Created with Tradestation

In the chart of the

Nasdaq Composite Index, you can see a classic

sell-off with the V-ROC reaching a high of 249.00 on December 13, 2001 (based on a 14-day period). In fact, if you study the chart closely, you can see that the ROC becomes positive for the first time on Dec 12, 2001, with a measurement of 19.61. On the next day the measurement jumps to 249.00 on the closing. The Nasdaq, however, had a high of 2065.69 on December 6 (ROC, +8.52) and then fell to negative numbers until December 12. By using a 14-day period, we cannot recognize this slide until the Index loses 119.18 points (approx. 6.5%) to the level of 1946.51. This would confuse most, were it not for the ability to change our period of time, in this case, to a 30-day period, shown in Figure 2.

Figure 2: Volume Rate of Change - 30-Day Period

Chart Created with Tradestation

In the second chart of the

Nasdaq Composite Index, which uses a 30-day period, you can clearly see that in and around December 12 and 13, 2001, the ROC barely shows a positive number, and it is not until January 3, 2002 that a positive number appears, as the price action rises substantially from 1987.06 to 2098.88. On the ninth of the month, there is a move to the upside of 111.82 points. This positive value means there is enough market support to continue to drive price activity in the direction of the current trend. A negative value suggests there is a lack of support, and prices may begin to become stagnant or reverse.

We can see that even with a 14-day period, the V-ROC over the year shown on this chart, for the most part, moves quietly above and below the zero line. This indicates that there is no real conviction for there to be a

trending market. The only real jump in price action that most investors missed is the move in late July, occurring over a period of five trading days, which, as you can see in the chart, has given almost everything back. Another interesting point is the lack of volume behind the price action as it moves upward. This is evident in the period from August 5, 2002, when the Nasdaq closed at 1206.01, to Aug 22, 2002, when the index closed at 1422.95. During this time, the V-ROC remained negative, indicating to all

technical analysts that the increasing price in the index would not hold.

The Bottom Line

Using the previous volume indicators, you can confirm price movements that have conviction and avoid buying or selling based on blips in the market that will soon be corrected. Watch the volume, and the trends will follow. Remember it's your money - invest it wisely.

Compete Risk Free with $100,000 in Virtual Cash

Put your trading skills to the test with our

FREE Stock Simulator. Compete with thousands of Investopedia traders and trade your way to the top! Submit trades in a virtual environment before you start risking your own money.

Practice trading strategies so that when you're ready to enter the real market, you've had the practice you need.

Try our Stock Simulator today >>

aistikhdam ح

تم إنشاء الرسم البياني باستخدام Tradestation

في الرسم البياني لمؤشر Nasdaq Composite Index ، يمكنك أن ترى عمليات بيع كلاسيكية مع وصول V-ROC إلى 249.00 في 13 ديسمبر 2001 (على أساس فترة 14 يومًا). في الواقع ، إذا كنت تدرس الرسم البياني عن كثب ، يمكنك أن ترى أن ROC تصبح إيجابية لأول مرة في 12 ديسمبر 2001 ، بقياس 19.61. في اليوم التالي ، يقفز القياس إلى 249.00 عند الإغلاق. ومع ذلك ، كان مؤشر ناسداك مرتفعًا عند 2065.69 في 6 ديسمبر (ROC ، +8.52) ثم انخفض إلى أرقام سالبة حتى 12 ديسمبر. باستخدام فترة 14 يومًا ، لا يمكننا التعرف على هذه الشريحة حتى يخسر المؤشر 119.18 نقطة (تقريبًا 6.5 ٪) إلى مستوى 1946.51. هذا من شأنه أن يربك أكثر ، لولا القدرة على تغيير الفترة الزمنية لدينا ، في هذه الحالة ، إلى فترة 30 يومًا ، كما هو موضح في الشكل 2.

الشكل 2: معدل حجم التغيير - فترة 30 يوما

تم إنشاء الرسم البياني باستخدام Tradestation

في الرسم البياني الثاني لمؤشر Nasdaq Composite Index ، والذي يستخدم فترة 30 يومًا ، يمكنك أن ترى بوضوح أنه في وحول 12 و 13 ديسمبر 2001 ، بالكاد يظهر ROC رقمًا إيجابيًا ، ولم يستمر حتى 3 يناير 2002 يظهر هذا الرقم الإيجابي ، حيث ارتفعت حركة السعر بشكل كبير من 1987.06 إلى 2098.88. في التاسع من الشهر ، هناك تقدم نحو 111.82 نقطة. تعني هذه القيمة الإيجابية وجود دعم كافٍ للسوق لمواصلة دفع نشاط السعر في اتجاه الاتجاه الحالي. تشير القيمة السلبية إلى عدم وجود دعم ، وقد تبدأ الأسعار في الركود أو الانعكاس.

يمكننا أن نرى أنه حتى خلال فترة 14 يومًا ، يتحرك مؤشر V-ROC على مدار العام المبين على هذا الرسم البياني ، في معظمه ، بهدوء فوق وتحت خط الصفر. يشير هذا إلى عدم وجود قناعة حقيقية بوجود سوق متجه نحو الارتفاع. القفزة الحقيقية الوحيدة في حركة الأسعار التي فاتها معظم المستثمرين هي الحركة في أواخر يوليو ، والتي تحدث على مدى خمسة أيام تداول ، والتي ، كما ترون في الرسم البياني ، أعادت كل شيء تقريبًا. النقطة المهمة الأخرى هي قلة الحجم وراء حركة السعر حيث يتحرك صعودًا. هذا واضح في الفترة من 5 أغسطس 2002 ، عندما أغلق مؤشر ناسداك في 1206.01 ، إلى 22 أغسطس 2002 ، عندما أغلق المؤشر في 1422.95. خلال هذا الوقت ، بقيت V-ROC سلبية ، مما يشير إلى جميع المحللين الفنيين أن السعر المتزايد في المؤشر لن يصمد.

الخط السفلي

باستخدام مؤشرات الحجم السابقة ، يمكنك تأكيد تحركات الأسعار التي لديها قناعة وتجنب الشراء أو البيع على أساس التذبذب في السوق الذي سيتم تصحيحه قريبًا. مشاهدة حجم ، وسوف تتبع الاتجاهات. تذكر أنها أموالك - استثمرها بحكمة.

منافسة خالية من المخاطر مع 100،000 دولار في النقدية الافتراضية

ضع مهاراتك في التداول من خلال محاكي الأسهم المجاني. تنافس مع الآلاف من متداولي Investopedia واستبدل طريقك إلى القمة! يمكنك تقديم صفقات في بيئة افتراضية قبل أن تبدأ في المخاطرة بأموالك الخاصة. مارس استراتيجيات التداول بحيث تكون مستعدًا للدخول إلى السوق الحقيقية ، حيث تكون لديك الممارسة التي تحتاجها. جرب سهم Simulator اليوم >>